Assiteca, broker assicurativo quotato all'AIM Italia, ha diffuso la relazione finanziaria annuale.

Bilancio consolidato

Principi contabili internazionali

migliaia di euro

2019 vs 2018

Ricavi

69.836 vs 66.126, +5,6%

Ebitda

11.009 vs 9.885, +11,4

Flusso di cassa operativo

2.871 vs 5.815, -2.944

Utile netto di gruppo

5.424 vs 4.588, +18,2%

Patrimonio netto di gruppo

26.233 vs 24.468, +1.765

Debiti finanziari netti

23.313 vs 23.721, -268

Utile per azione

0,166

Patrimonio per azione

0,803

Evoluzione prevedibile della gestione

Per l’esercizio in corso si prevede di confermare il mantenimento dei tassi di crescita per linee interne.

Per effetto delle acquisizioni effettuate e la costituzione della società svizzera, il gruppo può già contare su un incremento di ricavi acquisiti per il 2019/20 di circa 4 mln di euro ed un conseguente aumento dell’ebitda.

Il rafforzamento patrimoniale conseguente all'aumento di capitale di 25 mln di euro riservato a Tikehau permetterà di accelerare ulteriormente la crescita per linee esterne.

Al riguardo sono attualmente in corso avanzato di valutazione (due diligence) alcune acquisizioni di dimensione significative, sia in Italia che in Spagna, che potrebbero essere perfezionate nel corso dei prossimi mesi.

✅ Assiteca

✔ Prezzo 2,36 €

✔ PE 12m 14,8

✔ PB 2,70

✔ Fair Value 2,04 €

✔ Rendimento implicito 10,8%

✔ Rating B1 - GROWTH

aimitalia.news: le ultime notizie, gli approfondimenti e un archivio cercabile di oltre 7.500 articoli riguardanti l'Euronext Growth Milan

sabato 5 ottobre 2019

Net Insurance, le spese non ricorrenti impediscono la crescita dell'utile

Net Insurance, società assicurativa e riassicurativa quotata all'AIM Italia, ha diffuso la relazione finanziaria semestrale.

Bilancio consolidato 1° semestre

Principi contabili internazionali

migliaia di euro

2019 vs 2018

Premi lordi

38.776 vs 34.585, +12,1%

Premi netti

14.127 vs 12.417, +13,8%

Utile netto di gruppo

2.084 vs 3.350, -37,8%

Patrimonio netto di gruppo

60.917 vs 53.813 al 31 dicembre 2018, +7.104

Utile per azione

0,120

Patrimonio per azione

3,521

Anche il risultato del 2019 è stato gravato da spese non ricorrenti per 1,44 mln di euro, di cui metà spese legali.

Si tratta in particolare di costi sostenuti per l’attuazione del “remediation plan” (attività di forensic audit, independent review e modifica della struttura organizzativa) finalizzato al recupero delle somme sottratte e al rafforzamento dei presidi di controllo e dei sistemi di governance.

✅ Net Insurance

✔ Prezzo 4,72 €

✔ PE 12m 13,0

✔ PB 1,36

✔ Fair Value 4,68 €

✔ Rendimento implicito 11,6%

✔ Rating B1 - GROWTH

Bilancio consolidato 1° semestre

Principi contabili internazionali

migliaia di euro

2019 vs 2018

Premi lordi

38.776 vs 34.585, +12,1%

Premi netti

14.127 vs 12.417, +13,8%

Utile netto di gruppo

2.084 vs 3.350, -37,8%

Patrimonio netto di gruppo

60.917 vs 53.813 al 31 dicembre 2018, +7.104

Utile per azione

0,120

Patrimonio per azione

3,521

Anche il risultato del 2019 è stato gravato da spese non ricorrenti per 1,44 mln di euro, di cui metà spese legali.

Si tratta in particolare di costi sostenuti per l’attuazione del “remediation plan” (attività di forensic audit, independent review e modifica della struttura organizzativa) finalizzato al recupero delle somme sottratte e al rafforzamento dei presidi di controllo e dei sistemi di governance.

✅ Net Insurance

✔ Prezzo 4,72 €

✔ PE 12m 13,0

✔ PB 1,36

✔ Fair Value 4,68 €

✔ Rendimento implicito 11,6%

✔ Rating B1 - GROWTH

Pubblicato da: Aim Italia News alle

15:58

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: Net Insurance

AIM Italia, previsione tasso di crescita degli utili al 04 ottobre 2019

AIM Italia: previsione tasso di crescita degli utili

Valutazione fondamentale al 04 ottobre 2019

Tasso di crescita degli utili delle imprese dell'AIM Italia, implicito nella loro quotazione.

Dati

P/E [utile previsto dagli analisti]: 11,47 (precedente 11,91)

Ottimismo degli analisti: +15,0% (precedente +9,7%)

P/E [utile corretto]: 12,98 (precedente 13,28)

E/P [1 / 12,98]: 7,70% (precedente 7,53%)

Equity cost: 11,82% (precedente 11,75%)

Inflazione prevista: 1,72% (precedente 1,72%)

Valutazione fondamentale al 04 ottobre 2019

Tasso di crescita degli utili delle imprese dell'AIM Italia, implicito nella loro quotazione.

Dati

P/E [utile previsto dagli analisti]: 11,47 (precedente 11,91)

Ottimismo degli analisti: +15,0% (precedente +9,7%)

P/E [utile corretto]: 12,98 (precedente 13,28)

E/P [1 / 12,98]: 7,70% (precedente 7,53%)

Equity cost: 11,82% (precedente 11,75%)

Inflazione prevista: 1,72% (precedente 1,72%)

Calcoli

Tasso di crescita nominale [11,82% - 7,70%]: 4,12% (precedente 4,22%)

Tasso di crescita reale [4,12% - 1,72%]: 2,40% (precedente 2,50%)

Dati utilizzati e procedura:

1.

Per singolo titolo, l'utile per azione (Eps) previsto nei successivi 12 mesi, corretto dell'intrinseco ottimismo degli analisti finanziari.

2.

Per singolo titolo, l'ultimo prezzo di mercato disponibile.

3.

Il tasso di inflazione previsto per i prossimi 10 anni, calcolato facendo la media tra le stime fornite da Survey of Professional Forecasters (SPF), Consensus Economics e Euro Zone Barometer.

4.

È stato utilizzato il valore mediano, invece del più comune valore medio, del rapporto prezzo - utili delle società analizzate.

Ciò consente di ottenere una stima di mercato robusta: non influenzata da singole valutazioni azionarie estreme.

Tasso di crescita nominale [11,82% - 7,70%]: 4,12% (precedente 4,22%)

Tasso di crescita reale [4,12% - 1,72%]: 2,40% (precedente 2,50%)

Dati utilizzati e procedura:

1.

Per singolo titolo, l'utile per azione (Eps) previsto nei successivi 12 mesi, corretto dell'intrinseco ottimismo degli analisti finanziari.

2.

Per singolo titolo, l'ultimo prezzo di mercato disponibile.

3.

Il tasso di inflazione previsto per i prossimi 10 anni, calcolato facendo la media tra le stime fornite da Survey of Professional Forecasters (SPF), Consensus Economics e Euro Zone Barometer.

4.

È stato utilizzato il valore mediano, invece del più comune valore medio, del rapporto prezzo - utili delle società analizzate.

Ciò consente di ottenere una stima di mercato robusta: non influenzata da singole valutazioni azionarie estreme.

Redazione Aim Italia News

Pubblicato da: Aim Italia News alle

07:05

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: AIM Italia Investable, FTSE AIM Italia, FTSE Mib, Tasso di crescita

AIM Italia: rating, rendimento e fair value delle società al 04 ottobre 2019

4AIM SICAF w

finanza

B1 Abitare In r 13,4% fv 43,8

edilizia

B2 Agatos w r 13,7% fv 0,137

energia

Alfio Bardolla Training Group w

servizi personali

B2 Alkemy r 11,7% fv 10,4

digitale

Ambromobiliare w

finanza

B1 AMM w r 11,5% fv 3,32

digitale

C Antares Vision w r 8,4% fv 8,26

industria

Askoll EVA w

mobilità elettrica

B1 Assiteca r 10,8% fv 2,04

assicurazioni

axélero

digitale

B1 BioDue r 10,9% fv 5,62

salute

Bio-on

biotecnologie

A Blue Financial Comm. r 14,9% fv 1,66

comunicazione

Caleido Group

servizi personali

Capital for Progress 2 w

spac

B2 Casta Diva Group r 12,2% fv 0,647

comunicazione

B1 CDR Advance Capital w r 15,2% fv 0,865

finanza

B2 Cft w r 11,4% fv 3,55

industria

A Circle r 12,5% fv 2,83

servizi aziendali

A Clabo w r 15,3% fv 2,03

industria

CleanBnB w

servizi personali

B1 Comer Industries w r 11,4% fv 10,6

industria

Confinvest

finanza

Copernico SIM w

finanza

C Costamp Group r 7,4% fv 1,42

industria

Cover 50

abbigliamento

B2 CrowdFundMe w r 11,8% fv 7,64

finanza

B2 Culti Milano w r 11,9% fv 2,58

prodotti di consumo

Cyberoo w

digitale

B1 DBA Group w r 12,9% fv 1,89

digitale

B2 Digital360 r 11,7% fv 0,939

digitale

Digital Magics w

finanza

B1 Digital Value w r 11,8% fv 16,1

digitale

A DigiTouch r 14,0% fv 1,57

digitale

B2 Dominion Hosting H. w r 11,8% fv 5,77

digitale

Ecosuntek

energia

B1 EdiliziAcrobatica w r 11,6% fv 6,11

edilizia

Eles Semiconductor Equipment w

industria

A Elettra Investimenti w r 14,0% fv 10,2

energia

Energica Motor Company w

mobilità elettrica

Energy Lab

energia

Enertronica Santerno w

energia

EPS Equita PEP 2 w

spac

A Esautomotion r 12,6% fv 3,05

industria

C Expert System w r 6,6% fv 2,02

digitale

Farmaè

salute

B1 Fervi w r 11,8% fv 11,8

industria

C Fine Foods NTM w r 9,4% fv 8,84

salute

B1 Finlogic w r 10,9% fv 4,98

industria

Fintel Energia Group

energia

First Capital

finanza

A FOPE w r 12,6% fv 7,64

abbigliamento

Frendy Energy

energia

B1 Friulchem w r 13,0% fv 1,93

salute

Gabelli Value for Italy w

spac

Gambero Rosso

comunicazione

A Gel w r 14,9% fv 1,23

industria

A Gibus r 12,7% fv 6,34

edilizia

Giorgio Fedon & Figli

abbigliamento

C Go internet r 8,3% fv 1,09

digitale

B2 Grifal wr 10,9% fv 3,34

industria

Green Power

energia

H-Farm

finanza

B1 Health Italia r 11,7% fv 4,19

salute

B2 ICF Group r 13,1% fv 6,49

industria

IdeaMI w

spac

B1 Iervolino Entertainment r 16,4% fv 2,30

intrattenimento

A Illa w r 15,7% fv 0,979

prodotti di consumo

B1 Ilpra r 12,0% fv 2,04

industria

Imvest

edilizia

Industrial Stars of Italy 3 w

spac

Iniziative Bresciane

energia

Innovatec w

energia

B2 Intred r 10,8% fv 4,07

digitale

Italia Independent Group

abbigliamento

B1 Italian Wine Brands r 12,5% fv 13,6

alimentare

Italy Innovazioni

Industria - EuroNext

Ki Group Holding

alimentare

B1 Kolinpharma r 11,4% fv 7,78

salute

A Leone Film Group r 13,9% fv 5,36

intrattenimento

Life Care Capital w

spac

B2 Longino & Cardenal r 9,7% fv 3,49

alimentare

A Lucisano Media Group r 15,2% fv 2,06

intrattenimento

C MailUp Group r 8,8% fv 3,40

digitale

B1 Maps w r 11,9% fv 3,03

digitale

B1 Marzocchi Pompe r 12,0% fv 4,43

industria

Masi Agricola

alimentare

Media Lab

salute - EuroNext

Media Maker

comunicazione - EuroNext

Mondo TV France

intrattenimento

Mondo TV Suisse

intrattenimento

B2 Monnalisa r 11,7% fv 8,12

abbigliamento

MyBest Group

servizi aziendali - EuroNext

A Neodecortech r 13,6% fv 4,44

edilizia

B2 Neosperience w r 11,4% fv 7,44

digitale

B1 Net Insurance r 11,6% fv 4,68

assicurazioni

Neurosoft

digitale

A Notorious Pictures r 11,9% fv 2,78

intrattenimento

B2 Officina Stellare w r 9,5% fv 6,70

industria

B1 Orsero r 12,8% fv 7,53

alimentare

B1 Pattern r 11,6% fv 3,15

abbigliamento

C PharmaNutra r 9,2% fv 17,0

salute

Poligrafici Printing

comunicazione

B1 Portale Sardegna r 11,5% fv 3,24

servizi personali

B1 Portobello r 13,0% fv 8,80

servizi aziendali

C Powersoft w r 10,4% fv 4,48

industria

B1 Prismi w r 10,3% fv 1,77

digitale

B1 Radici Pietro I&B w r 13,1% fv 3,26

edilizia

B1 Relatech wr 11,0% fv 2,08

digitale

B1 Renergetica r 12,2% fv 3,53

energia

Rosetti Marino

industria

C Sciuker Frames w r 9,4% fv 1,04

edilizia

B2 SCM SIM r 11,1% fv 4,17

finanza

Sec

servizi aziendali - Aim Uk

A Seif w r 13,4% fv 0,695

comunicazione

A SG Company r 14,1% fv 1,65

comunicazione

B1 Shedir Pharma Group r 11,7% fv 6,42

salute

B2 Sicit Group w r 11,5% fv 9,04

industria

B1 Sirio r 11,9% fv 10,3

alimentare

A Siti B&T Group w r 15,6% fv 4,93

industria

Softec

digitale

B1 Somec r 11,6% fv 21,2

industria

A SosTravel.com w r 16,8% fv 3,31

servizi personali

Spactiv w

spac

Telesia w

comunicazione

TheSpac w

spac

B1 TPS w r 11,3% fv 4,62

servizi aziendali

A TraWell Co r 14,3% fv 69,0

servizi personali

Vei 1 w

spac

A Vetrya w r 15,1% fv 6,92

digitale

B2 Vimi Fasteners r 11,3% fv 2,19

industria

Visibilia Editore

comunicazione

Websolute w

digitale

WM Capital

servizi aziendali

Cliccando sul nominativo si accede alla nostra scheda della società, con i link

finanza

B1 Abitare In r 13,4% fv 43,8

edilizia

B2 Agatos w r 13,7% fv 0,137

energia

Alfio Bardolla Training Group w

servizi personali

B2 Alkemy r 11,7% fv 10,4

digitale

Ambromobiliare w

finanza

B1 AMM w r 11,5% fv 3,32

digitale

C Antares Vision w r 8,4% fv 8,26

industria

Askoll EVA w

mobilità elettrica

B1 Assiteca r 10,8% fv 2,04

assicurazioni

axélero

digitale

B1 BioDue r 10,9% fv 5,62

salute

Bio-on

biotecnologie

A Blue Financial Comm. r 14,9% fv 1,66

comunicazione

Caleido Group

servizi personali

Capital for Progress 2 w

spac

B2 Casta Diva Group r 12,2% fv 0,647

comunicazione

B1 CDR Advance Capital w r 15,2% fv 0,865

finanza

B2 Cft w r 11,4% fv 3,55

industria

A Circle r 12,5% fv 2,83

servizi aziendali

A Clabo w r 15,3% fv 2,03

industria

CleanBnB w

servizi personali

B1 Comer Industries w r 11,4% fv 10,6

industria

Confinvest

finanza

Copernico SIM w

finanza

C Costamp Group r 7,4% fv 1,42

industria

Cover 50

abbigliamento

B2 CrowdFundMe w r 11,8% fv 7,64

finanza

B2 Culti Milano w r 11,9% fv 2,58

prodotti di consumo

Cyberoo w

digitale

B1 DBA Group w r 12,9% fv 1,89

digitale

B2 Digital360 r 11,7% fv 0,939

digitale

Digital Magics w

finanza

B1 Digital Value w r 11,8% fv 16,1

digitale

A DigiTouch r 14,0% fv 1,57

digitale

B2 Dominion Hosting H. w r 11,8% fv 5,77

digitale

Ecosuntek

energia

B1 EdiliziAcrobatica w r 11,6% fv 6,11

edilizia

Eles Semiconductor Equipment w

industria

A Elettra Investimenti w r 14,0% fv 10,2

energia

Energica Motor Company w

mobilità elettrica

Energy Lab

energia

Enertronica Santerno w

energia

EPS Equita PEP 2 w

spac

A Esautomotion r 12,6% fv 3,05

industria

C Expert System w r 6,6% fv 2,02

digitale

Farmaè

salute

B1 Fervi w r 11,8% fv 11,8

industria

C Fine Foods NTM w r 9,4% fv 8,84

salute

B1 Finlogic w r 10,9% fv 4,98

industria

Fintel Energia Group

energia

First Capital

finanza

A FOPE w r 12,6% fv 7,64

abbigliamento

Frendy Energy

energia

B1 Friulchem w r 13,0% fv 1,93

salute

Gabelli Value for Italy w

spac

Gambero Rosso

comunicazione

A Gel w r 14,9% fv 1,23

industria

A Gibus r 12,7% fv 6,34

edilizia

Giorgio Fedon & Figli

abbigliamento

C Go internet r 8,3% fv 1,09

digitale

B2 Grifal wr 10,9% fv 3,34

industria

Green Power

energia

H-Farm

finanza

B1 Health Italia r 11,7% fv 4,19

salute

B2 ICF Group r 13,1% fv 6,49

industria

IdeaMI w

spac

B1 Iervolino Entertainment r 16,4% fv 2,30

intrattenimento

A Illa w r 15,7% fv 0,979

prodotti di consumo

B1 Ilpra r 12,0% fv 2,04

industria

Imvest

edilizia

Industrial Stars of Italy 3 w

spac

Iniziative Bresciane

energia

Innovatec w

energia

B2 Intred r 10,8% fv 4,07

digitale

Italia Independent Group

abbigliamento

B1 Italian Wine Brands r 12,5% fv 13,6

alimentare

Italy Innovazioni

Industria - EuroNext

Ki Group Holding

alimentare

B1 Kolinpharma r 11,4% fv 7,78

salute

A Leone Film Group r 13,9% fv 5,36

intrattenimento

Life Care Capital w

spac

B2 Longino & Cardenal r 9,7% fv 3,49

alimentare

A Lucisano Media Group r 15,2% fv 2,06

intrattenimento

C MailUp Group r 8,8% fv 3,40

digitale

B1 Maps w r 11,9% fv 3,03

digitale

B1 Marzocchi Pompe r 12,0% fv 4,43

industria

Masi Agricola

alimentare

Media Lab

salute - EuroNext

Media Maker

comunicazione - EuroNext

Mondo TV France

intrattenimento

Mondo TV Suisse

intrattenimento

B2 Monnalisa r 11,7% fv 8,12

abbigliamento

MyBest Group

servizi aziendali - EuroNext

A Neodecortech r 13,6% fv 4,44

edilizia

B2 Neosperience w r 11,4% fv 7,44

digitale

B1 Net Insurance r 11,6% fv 4,68

assicurazioni

Neurosoft

digitale

A Notorious Pictures r 11,9% fv 2,78

intrattenimento

B2 Officina Stellare w r 9,5% fv 6,70

industria

B1 Orsero r 12,8% fv 7,53

alimentare

B1 Pattern r 11,6% fv 3,15

abbigliamento

C PharmaNutra r 9,2% fv 17,0

salute

Poligrafici Printing

comunicazione

B1 Portale Sardegna r 11,5% fv 3,24

servizi personali

B1 Portobello r 13,0% fv 8,80

servizi aziendali

C Powersoft w r 10,4% fv 4,48

industria

B1 Prismi w r 10,3% fv 1,77

digitale

B1 Radici Pietro I&B w r 13,1% fv 3,26

edilizia

B1 Relatech wr 11,0% fv 2,08

digitale

B1 Renergetica r 12,2% fv 3,53

energia

Rosetti Marino

industria

C Sciuker Frames w r 9,4% fv 1,04

edilizia

B2 SCM SIM r 11,1% fv 4,17

finanza

Sec

servizi aziendali - Aim Uk

A Seif w r 13,4% fv 0,695

comunicazione

A SG Company r 14,1% fv 1,65

comunicazione

B1 Shedir Pharma Group r 11,7% fv 6,42

salute

B2 Sicit Group w r 11,5% fv 9,04

industria

B1 Sirio r 11,9% fv 10,3

alimentare

A Siti B&T Group w r 15,6% fv 4,93

industria

Softec

digitale

B1 Somec r 11,6% fv 21,2

industria

A SosTravel.com w r 16,8% fv 3,31

servizi personali

Spactiv w

spac

Telesia w

comunicazione

TheSpac w

spac

B1 TPS w r 11,3% fv 4,62

servizi aziendali

A TraWell Co r 14,3% fv 69,0

servizi personali

Vei 1 w

spac

A Vetrya w r 15,1% fv 6,92

digitale

B2 Vimi Fasteners r 11,3% fv 2,19

industria

Visibilia Editore

comunicazione

Websolute w

digitale

WM Capital

servizi aziendali

Cliccando sul nominativo si accede alla nostra scheda della società, con i link

- alla sezione Investor Relations del sito societario,

- alle ultime ricerche pubblicate dagli analisti finanziari.

Pubblicato da: Aim Italia News alle

07:00

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: AIM Italia Investable, Fair Value, Rating, Rendimento implicito

venerdì 4 ottobre 2019

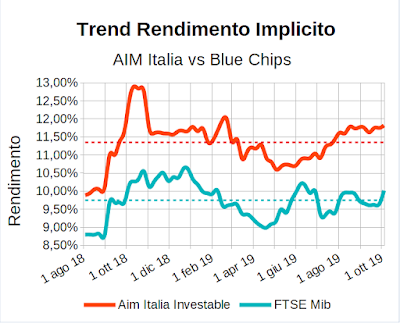

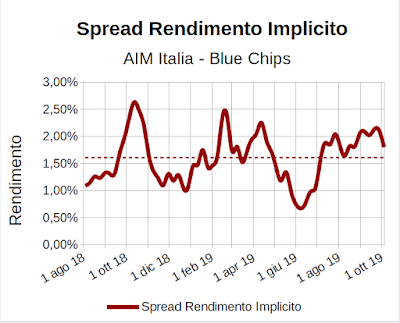

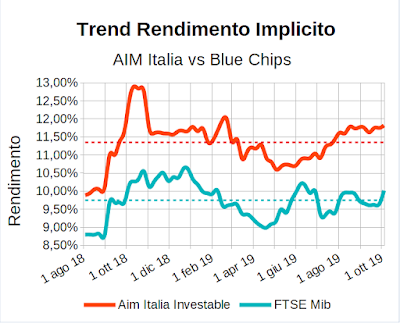

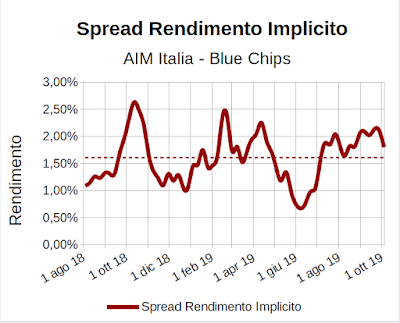

Il rendimento implicito di AIM Italia sale a 11,82%

AIM Italia: tasso di rendimento implicito

Valutazione fondamentale settimanale al 04 ottobre 2019

Rendimento Implicito indice AIM Italia Investable: 11,82% (+ 0,07%)

Stima aggiornata al 04-10-2019 (mediana)

Rendimento Implicito indice FTSE MIB: 10,02% (+ 0,38%)

Stima aggiornata al 04-10-2019 (mediana)

Fonte: www.azioni.ml

Premio di rendimento AIM Italia vs MIB: 1,80% (- 0,31%)

Premio di rendimento AIM Italia vs MIB: 1,80% (- 0,31%)

Btp a 10 anni: 0,93%

Btp a 10 anni: 0,93%

Inflazione attesa: 1,72%

Rendimento implicito reale netto

Aim Italia Investable: 6,91%

Ftse Mib: 5,60%

Btp a 10 anni: -0,89%

Analisi: fondamentale

Orizzonte temporale: medio/lungo periodo

Parametro: mediana

Stima: campionaria

Calcolo: al lordo di imposte e inflazione

Aggiornamento: 04 ottobre 2019

Indice AIM Italia Investable: 8.704,97 (- 1,69%)

Indice FTSE AIM Italia: 7.696,80 (- 4,25%)

Indice FTSE Mib: 21.470,44 (- 2,48%)

Elaborazione: "Aim Italia News"

N.B. Il rendimento implicito è il tasso che eguaglia il flusso futuro atteso di utili e dividendi all'attuale prezzo di mercato.

Redazione Aim Italia News

Valutazione fondamentale settimanale al 04 ottobre 2019

Rendimento Implicito indice AIM Italia Investable: 11,82% (+ 0,07%)

Stima aggiornata al 04-10-2019 (mediana)

Rendimento Implicito indice FTSE MIB: 10,02% (+ 0,38%)

Stima aggiornata al 04-10-2019 (mediana)

Fonte: www.azioni.ml

Inflazione attesa: 1,72%

Rendimento implicito reale netto

Aim Italia Investable: 6,91%

Ftse Mib: 5,60%

Btp a 10 anni: -0,89%

Analisi: fondamentale

Orizzonte temporale: medio/lungo periodo

Parametro: mediana

Stima: campionaria

Calcolo: al lordo di imposte e inflazione

Aggiornamento: 04 ottobre 2019

Indice AIM Italia Investable: 8.704,97 (- 1,69%)

Indice FTSE AIM Italia: 7.696,80 (- 4,25%)

Indice FTSE Mib: 21.470,44 (- 2,48%)

Elaborazione: "Aim Italia News"

N.B. Il rendimento implicito è il tasso che eguaglia il flusso futuro atteso di utili e dividendi all'attuale prezzo di mercato.

Redazione Aim Italia News

Pubblicato da: Aim Italia News alle

20:02

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: AIM Italia Investable, FTSE AIM Italia, FTSE Mib, Rendimento implicito

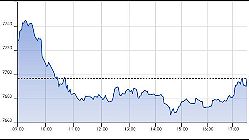

AIM Italia Investable Index 04-10-2019

L'AIM Italia Investable è sceso nella settimana del -1,69% a 8.704,97 punti.

Il FTSE AIM Italia è sceso nella settimana del -4,25% a 7.696,80 punti.

Il FTSE AIM Italia è sceso nella settimana del -4,25% a 7.696,80 punti.

24 titoli su 80 (30%) hanno chiuso la settimana con una variazione positiva.

I risultati migliori della settimana:

La presenza di uno o più analisti finanziari consente di attivare una modalità di investimento basata sui fondamentali delle società: l'unica adeguata ad un mercato poco liquido come l'Aim Italia.

L'indice è ricalcolato settimanalmente, alla chiusura di venerdì.

Maggiori dettagli sull'AIM Italia Investable Index.

Il FTSE AIM Italia è sceso nella settimana del -4,25% a 7.696,80 punti.

Il FTSE AIM Italia è sceso nella settimana del -4,25% a 7.696,80 punti.24 titoli su 80 (30%) hanno chiuso la settimana con una variazione positiva.

I risultati migliori della settimana:

- Iervolino Entertainment: +46,40%

- Portobello: +39,03%

- SosTravel.com: +13,93%

- Maps: +5,19%

- Portale Sardegna: +3,43%

- Vetrya: -23,50%

- Neosperience: -17,18%

- Expert System: -14,74%

- DBA Group: -12,03%

- SG Company :-11,58%

La presenza di uno o più analisti finanziari consente di attivare una modalità di investimento basata sui fondamentali delle società: l'unica adeguata ad un mercato poco liquido come l'Aim Italia.

L'indice è ricalcolato settimanalmente, alla chiusura di venerdì.

Maggiori dettagli sull'AIM Italia Investable Index.

Redazione Aim Italia News

Pubblicato da: Aim Italia News alle

19:08

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: AIM Italia Investable

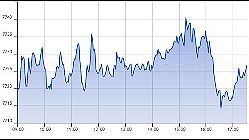

Ftse Aim Italia 04-10-2019

Il FTSE AIM Italia scende del -0,39% a 7.696,80 punti.

Il controvalore scambiato in giornata è di 12.379.878 euro.

41 titoli su 129 (32%) hanno chiuso la seduta con una variazione positiva.

I risultati migliori della giornata:

|

| Ftse Aim Italia 04-10-2019 |

Il controvalore scambiato in giornata è di 12.379.878 euro.

I risultati migliori della giornata:

- Enertronica: 9,70%

- Giorgio Fedon & Figli: 8,33%

- Portobello: 6,33%

- Relatech: 4,89%

- Maps: 4,25%

- Bio-on: -12,76%

- SosTravel.com: -6,53%

- Confinvest: -6,46%

- Seif: -5,79%

- Alfio Bardolla Training Group: -5,71%

Pubblicato da: Aim Italia News alle

18:20

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: FTSE AIM Italia

Agatos aumenta il fatturato e dimezza le perdite

Agatos, società quotata all'AIM Italia, che ingegnerizza e costruisce impianti per il consumo efficiente dell’energia e per la produzione di energia rinnovabile, ha diffuso la relazione finanziaria semestrale.

Bilancio consolidato 1° semestre

Principi contabili italiani

migliaia di euro

2019 vs 2018

Ricavi

3.261 vs 2.654, +22,9%

Ebitda

27 vs 119, -77,3%

Utile netto di gruppo

-954 vs -1.816, +862

Patrimonio netto di gruppo

13.527 vs 13.769 al 31 dicembre 2018, -242

Debiti finanziari netti

15.545 vs 16.684 al 31 dicembre 2018, -1.139

Utile per azione

-0,010

Patrimonio per azione

0,146

Bilancio consolidato 1° semestre

Principi contabili italiani

migliaia di euro

2019 vs 2018

Ricavi

3.261 vs 2.654, +22,9%

Ebitda

27 vs 119, -77,3%

Utile netto di gruppo

-954 vs -1.816, +862

Patrimonio netto di gruppo

13.527 vs 13.769 al 31 dicembre 2018, -242

Debiti finanziari netti

15.545 vs 16.684 al 31 dicembre 2018, -1.139

Utile per azione

-0,010

Patrimonio per azione

0,146

✅ Agatos

✔ Prezzo 0,131 €

✔ PE 12m 15,8

✔ PB 1,00

✔ Fair Value 0,139 €

✔ Rendimento implicito 13,5%

✔ Rating B2 - GROWTH

✔ Prezzo 0,131 €

✔ PE 12m 15,8

✔ PB 1,00

✔ Fair Value 0,139 €

✔ Rendimento implicito 13,5%

✔ Rating B2 - GROWTH

CFT, cresce bene il fatturato e tiene la redditività

CFT, società quotata all'AIM Italia, che opera nella produzione di macchine e impianti per il settore del Food & Beverage, ha diffuso la relazione finanziaria semestrale.

Bilancio consolidato 1° semestre

Principi contabili internazionali

migliaia di euro

2019 vs 2018

Ricavi

120.839 vs 99.582, +21,3%

Crescita organica, al netto dell’effetto M&A, +18,1%

Ebitda

6.671 vs 8.285, -19,5%

Flusso di cassa operativo

14.856 vs -70, +14.926

Utile netto di gruppo

1.312 vs 1.463, -10,3%

Patrimonio netto di gruppo

47.156 vs 45.712 al 31 dicembre 2018, +1.444

Debiti finanziari netti

16.200 vs 14.238 al 31 dicembre 2018, +1.962

Utile per azione

0,068

Patrimonio per azione

2,461

Alessandro Merusi, ceo del gruppo CFT, ha dichiarato:

Bilancio consolidato 1° semestre

Principi contabili internazionali

migliaia di euro

2019 vs 2018

Ricavi

120.839 vs 99.582, +21,3%

Crescita organica, al netto dell’effetto M&A, +18,1%

Ebitda

6.671 vs 8.285, -19,5%

Flusso di cassa operativo

14.856 vs -70, +14.926

Utile netto di gruppo

1.312 vs 1.463, -10,3%

Patrimonio netto di gruppo

47.156 vs 45.712 al 31 dicembre 2018, +1.444

Debiti finanziari netti

16.200 vs 14.238 al 31 dicembre 2018, +1.962

Utile per azione

0,068

Patrimonio per azione

2,461

Alessandro Merusi, ceo del gruppo CFT, ha dichiarato:

“I numeri del semestre riflettono l'integrazione delle società acquisite e gli investimenti di rafforzamento dell’organizzazione.

Il 2019 rappresenta per il gruppo un anno di transizione importante.

Grazie alle acquisizioni effettuate, stiamo rafforzando le piattaforme commerciali nei segmenti del Food, Beverage e Milk & Dairy per fornire ai clienti soluzioni complete.

Stiamo investendo risorse finanziarie e operative nella costruzione di piattaforme tecnologiche indipendenti ad alto potenziale di crescita, quali le applicazioni di robotica industriale, food treatment & sorting, a supporto dello sviluppo dei nostri core business.”

Outlook 2019

Outlook 2019

Ricavi attesi in crescita, stimati pari a 250-260 mln di euro, e ebitda Adjusted atteso stimato pari a circa 7% dei ricavi.

✅ CFT

✔ Prezzo 3,40 €

✔ PE 12m 14,5

✔ PB 1,35

✔ Fair Value 3,56 €

✔ Rendimento implicito 11,3%

✔ Rating B2 - GROWTH

✅ CFT

✔ Prezzo 3,40 €

✔ PE 12m 14,5

✔ PB 1,35

✔ Fair Value 3,56 €

✔ Rendimento implicito 11,3%

✔ Rating B2 - GROWTH

Portale Sardegna resiste alla concorrenza estera

Portale Sardegna, online travel agency quotata su AIM Italia, specializzata nel segmento incoming turistico per la Sardegna, ha diffuso la relazione finanziaria semestrale.

Bilancio consolidato 1° semestre

Principi contabili italiani

migliaia di euro

2019 vs 2018

Ricavi

7.719 vs 8.093, -4,6%

Ebitda

427 vs 425, +0,5%

Utile netto di gruppo

43 vs -40, +83

Patrimonio netto di gruppo

2.038 vs 2.014 al 31 dicembre 2018, +24

Posizione finanziaria netta

199 vs -1.678 al 31 dicembre 2018, +1.877

Utile per azione

0,026

Patrimonio per azione

1,236

Massimiliano Cossu, amministratore delegato di Portale Sardegna:

Bilancio consolidato 1° semestre

Principi contabili italiani

migliaia di euro

2019 vs 2018

Ricavi

7.719 vs 8.093, -4,6%

Ebitda

427 vs 425, +0,5%

Utile netto di gruppo

43 vs -40, +83

Patrimonio netto di gruppo

2.038 vs 2.014 al 31 dicembre 2018, +24

Posizione finanziaria netta

199 vs -1.678 al 31 dicembre 2018, +1.877

Utile per azione

0,026

Patrimonio per azione

1,236

Massimiliano Cossu, amministratore delegato di Portale Sardegna:

"Nel primo semestre 2019 Portale Sardegna nonostante le difficoltà del mercato “Mare Italia”, dovute alla ripartenza di alcune destinazioni competitors come Egitto, Tunisia e Turchia, consolida il proprio fatturato ed ebitda."

✅ Portale Sardegna

✔ Prezzo 3,22 €

✔ PE 12m 18,1

✔ PB 2,55

✔ Fair Value 3,17 €

✔ Rendimento implicito 11,7%

✔ Rating B1 - GROWTH

Evoluzione prevedibile della gestione

Il gruppo intende proseguire il consolidamento del proprio modello di business, continuando a mettere al centro l’aderenza al territorio, effettivo valore aggiunto rispetto ai competitors.

Le recenti iniziative messe in atto da Portale Sardegna sono focalizzate verso tale obiettivo: Open Voucher Experiences, Portale Sardegna Point, e Sardinia Island Long Stay hanno come fattore comune la conoscenza del territorio, vero tratto distintivo del gruppo ed elemento che Portale Sardegna intende ulteriormente valorizzare.

✔ Prezzo 3,22 €

✔ PE 12m 18,1

✔ PB 2,55

✔ Fair Value 3,17 €

✔ Rendimento implicito 11,7%

✔ Rating B1 - GROWTH

Cyberoo, la domanda inevasa e l'underpricing del collocamento prospettano un brillante inizio di negoziazioni

Cyberoo, Pmi innovativa specializzata in cyber security per le imprese, ha ricevuto da Borsa Italiana l'avviso di ammissione alle negoziazioni delle proprie azioni e dei warrant 2019-2023 sull'AIM Italia.

La data di inizio delle negoziazioni delle azioni ordinarie e dei warrant della società è lunedì 7 ottobre 2019.

L'ammissione è avvenuta a seguito del collocamento, interamente in aumento di capitale, rivolto a investitori istituzionali, professionali e retail, di complessive 2.500.000 azioni.

Il prezzo di offerta è stato fissato a 2,86 euro per azione, per un controvalore totale di 7,15 mln di euro.

Nel corso del collocamento, la società ha avuto richieste per 40 mln di euro, oltre 5 volte l'obiettivo di raccolta prefissato di 7 mln di euro.

Le richieste pervenute, al prezzo di offerta, derivano per il 55% da 47 investitori istituzionali, per il 39% da 88 investitori professionali e per il 6% da 256 investitori retail.

Gli ordini sono pervenuti per circa il 25,8% da investitori esteri.

Il book definitivo è composto per oltre l'84% da investitori istituzionali e per il restante da selezionati investitori professionali.

Il flottante della società post quotazione sarà pari al 26,32% del capitale sociale ammesso a negoziazione.

In base al prezzo di offerta e alle 9,5 mln di azioni in circolazione post collocamento, la capitalizzazione totale prevista è di 27,17 mln di euro.

Alle azioni di nuova emissione sono abbinati warrant assegnati gratuitamente nel rapporto di 1 warrant per 1 azione ordinaria (50% dei warrant in IPO e 50% dopo un periodo di 6 mesi – Loyalty Period).

Il rapporto di conversione è di 1 azione ogni 2 warrant posseduti e il prezzo di conversione è calcolato sul prezzo di IPO (maggiorato del 10% per ogni periodo di esercizio).

Ha dichiarato Fabio Leonardi, ceo di Cyberoo:

"Anche al prezzo massimo della forchetta, fissato a 3,57 euro, abbiamo avuto ordini per oltre 27 mln di euro.

Ci scusiamo con quegli investitori che non hanno potuto partecipare all'IPO, augurandoci che possano comunque seguirci dopo la quotazione acquistando le nostre azioni sul mercato secondario".

Documento di ammissione (187 pagine, formato pdf).

La data di inizio delle negoziazioni delle azioni ordinarie e dei warrant della società è lunedì 7 ottobre 2019.

L'ammissione è avvenuta a seguito del collocamento, interamente in aumento di capitale, rivolto a investitori istituzionali, professionali e retail, di complessive 2.500.000 azioni.

Il prezzo di offerta è stato fissato a 2,86 euro per azione, per un controvalore totale di 7,15 mln di euro.

Nel corso del collocamento, la società ha avuto richieste per 40 mln di euro, oltre 5 volte l'obiettivo di raccolta prefissato di 7 mln di euro.

Le richieste pervenute, al prezzo di offerta, derivano per il 55% da 47 investitori istituzionali, per il 39% da 88 investitori professionali e per il 6% da 256 investitori retail.

Gli ordini sono pervenuti per circa il 25,8% da investitori esteri.

Il book definitivo è composto per oltre l'84% da investitori istituzionali e per il restante da selezionati investitori professionali.

Il flottante della società post quotazione sarà pari al 26,32% del capitale sociale ammesso a negoziazione.

In base al prezzo di offerta e alle 9,5 mln di azioni in circolazione post collocamento, la capitalizzazione totale prevista è di 27,17 mln di euro.

Alle azioni di nuova emissione sono abbinati warrant assegnati gratuitamente nel rapporto di 1 warrant per 1 azione ordinaria (50% dei warrant in IPO e 50% dopo un periodo di 6 mesi – Loyalty Period).

Il rapporto di conversione è di 1 azione ogni 2 warrant posseduti e il prezzo di conversione è calcolato sul prezzo di IPO (maggiorato del 10% per ogni periodo di esercizio).

Ha dichiarato Fabio Leonardi, ceo di Cyberoo:

"Anche al prezzo massimo della forchetta, fissato a 3,57 euro, abbiamo avuto ordini per oltre 27 mln di euro.

Ci scusiamo con quegli investitori che non hanno potuto partecipare all'IPO, augurandoci che possano comunque seguirci dopo la quotazione acquistando le nostre azioni sul mercato secondario".

Documento di ammissione (187 pagine, formato pdf).

Powersoft, crescita solida e redditizia

Powersoft, società quotata all'AIM Italia, che opera nel settore degli amplificatori professionali, ha diffuso la relazione finanziaria semestrale.

Bilancio consolidato 1° semestre

Principi contabili internazionali

migliaia di euro

2019 vs 2018

Ricavi

18.095 vs 16.819, +7,6%

L'incremento riflette l’andamento favorevole del mercato asiatico, mentre le vendite nei mercati europeo e americano risultano sostanzialmente stabili.

Ebitda

3.398 vs 2.608, +30,3%

Flusso di cassa operativo

2.961 vs 2.409, +552

Utile netto di gruppo

1.627 vs 1.367, +19,0%

Patrimonio netto di gruppo

17.113 vs 15.419 al 31 dicembre 2018, +1.694

Cassa netta

8.410 vs 8.292 al 31 dicembre 2018, +118

Utile per azione

0,149

Patrimonio per azione

1,570

Bilancio consolidato 1° semestre

Principi contabili internazionali

migliaia di euro

2019 vs 2018

Ricavi

18.095 vs 16.819, +7,6%

L'incremento riflette l’andamento favorevole del mercato asiatico, mentre le vendite nei mercati europeo e americano risultano sostanzialmente stabili.

Ebitda

3.398 vs 2.608, +30,3%

Flusso di cassa operativo

2.961 vs 2.409, +552

Utile netto di gruppo

1.627 vs 1.367, +19,0%

Patrimonio netto di gruppo

17.113 vs 15.419 al 31 dicembre 2018, +1.694

Cassa netta

8.410 vs 8.292 al 31 dicembre 2018, +118

Utile per azione

0,149

Patrimonio per azione

1,570

Il 18 aprile 2019 è stato siglato un accordo strategico, per la fornitura di moduli di amplificazione, con Holoplot GmbH, società tedesca leader nel mercato delle tecnologie per sistemi per applicazioni audio professionali.

Il valore della fornitura è stimabile in circa 5 mln di euro.

Le consegne, nonché i relativi pagamenti, sono previsti in diverse tranches a partire dal 2020, subordinate alle tempistiche del progetto.

L’amministratore delegato di Powersoft, Luca Lastrucci, ha così commentato:

"Il lancio di nuovi prodotti, altamente innovativi e pluripremiati e l’accordo strategico con Holoplot GmbH hanno rappresentato un passo importante nel nostro percorso di crescita e affermazione sul mercato in questo periodo.

✅ Powersoft

✔ Prezzo 5,00 €

✔ PE 12m 17,4

✔ PB 3,11

✔ Fair Value 4,42 €

✔ Rendimento implicito 10,6%

✔ Rating B1 - GROWTH

Stiamo lavorando per espandere la nostra presenza in mercati evoluti come quello americano.

In questa direzione si inserisce l’odierna nomina a General Manager della controllata americana Powersoft Advanced Technologies Corp. di Tom Knesel, manager di successo con oltre 25 anni di esperienza nel settore proaudio."

Evoluzione prevedibile della gestione

Si ritiene ragionevole ipotizzare che il trend di crescita possa proseguire fino alla chiusura dell’esercizio.

✅ Powersoft

✔ Prezzo 5,00 €

✔ PE 12m 17,4

✔ PB 3,11

✔ Fair Value 4,42 €

✔ Rendimento implicito 10,6%

✔ Rating B1 - GROWTH

CleanBnB, i soggiorni gestiti crescono oltre le previsioni

CleanBnB, società quotata all'AIM Italia, che offre servizi di property management nel mercato degli affitti a breve termine, ha diffuso la relazione finanziaria semestrale.

Bilancio 1° semestre

Principi contabili italiani

migliaia di euro

2019 vs 2018

Ricavi

1.051

Ebitda

-266

Flusso di cassa operativo

652

Utile netto

-294

Patrimonio netto

51 vs 345 al 31 dicembre 2018, -294

Debiti finanziari netti

510

Utile per azione

-0,042

Patrimonio per azione

0,007

Il numero di soggiorni gestiti è stato pari a 10.722, con un incremento del +157% rispetto al primo semestre del 2018 e una performance superiore rispetto alle previsioni del piano industriale.

L’andamento nel primo semestre 2019 risulta sostanzialmente allineato alle previsioni del piano industriale della società, mentre alcuni parametri gestionali (per esempio, il numero di appartamenti gestiti già attivi) risultano migliori.

Si segnala come il trend di crescita della società sia confermato, sia in termini di volume d’affari sia in termine di crescita del portafoglio.

Bilancio 1° semestre

Principi contabili italiani

migliaia di euro

2019 vs 2018

Ricavi

1.051

Ebitda

-266

Flusso di cassa operativo

652

Utile netto

-294

Patrimonio netto

51 vs 345 al 31 dicembre 2018, -294

Debiti finanziari netti

510

Utile per azione

-0,042

Patrimonio per azione

0,007

Il numero di soggiorni gestiti è stato pari a 10.722, con un incremento del +157% rispetto al primo semestre del 2018 e una performance superiore rispetto alle previsioni del piano industriale.

La società al 30/06/2019 era operativa in 40 diverse località sul territorio italiano, con un portafoglio gestito pari a circa 600 unità immobiliari, delle quali 535 già attive, con una performance superiore rispetto al piano industriale.

È stata definita la struttura del sistema del controllo di gestione, a cui ha fatto seguito la formazione del personale addetto e l’implementazione del sistema di analisi e reportistica.

Si segnala come il trend di crescita della società sia confermato, sia in termini di volume d’affari sia in termine di crescita del portafoglio.

giovedì 3 ottobre 2019

Situazione mercati finanziari al 03 ottobre 2019

Rendimento implicito nominale lordo

Aim Italia Investable: 11,81%

Ftse Mib: 9,80%

Btp a 10 anni: 0,92%

Inflazione attesa: 1,72%

Rendimento implicito reale netto

Aim Italia Investable: 6,90%

Ftse Mib: 5,44%

Btp a 10 anni: -0,90%

Fonte: elaborazione "Aim Italia News"

Aim Italia Investable: 11,81%

Ftse Mib: 9,80%

Btp a 10 anni: 0,92%

Inflazione attesa: 1,72%

Rendimento implicito reale netto

Aim Italia Investable: 6,90%

Ftse Mib: 5,44%

Btp a 10 anni: -0,90%

Fonte: elaborazione "Aim Italia News"

Pubblicato da: Aim Italia News alle

19:10

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: AIM Italia Investable, Btp, FTSE AIM Italia, FTSE Mib, Rendimento implicito

Ftse Aim Italia 03-10-2019

Il FTSE AIM Italia sale del +0,28% a 7.726,79 punti.

Il controvalore scambiato in giornata è di 15.750.423 euro.

42 titoli su 129 (33%) hanno chiuso la seduta con una variazione positiva.

I risultati migliori della giornata:

|

| Ftse Aim Italia 03-10-2019 |

Il controvalore scambiato in giornata è di 15.750.423 euro.

42 titoli su 129 (33%) hanno chiuso la seduta con una variazione positiva.

I risultati migliori della giornata:

- SosTravel.com: 15,79%

- TraWell Co: 13,45%

- Iervolino Entertainment: 10,21%

- Alfio Bardolla Training Group: 9,09%

- Bio-on: 8,89%

- 4AIM SICAF: -8,92%

- SG Company: -7,25%

- Ecosuntek: -5,77%

- Caleido Group: -5,67%

- CDR Advance Capital: -5,45%

Pubblicato da: Aim Italia News alle

19:02

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: FTSE AIM Italia

Grifal, crescono i volumi e calano i costi di produzione

Grifal, società quotata all'AIM Italia, che opera nel packaging industriale, ha diffuso la relazione finanziaria semestrale.

Bilancio 1° semestre

Principi contabili italiani

migliaia di euro

2019 vs 2018

Ricavi

9.750 vs 8.888, +9,7%

La crescita ha riguardato in larghissima parte cArtù che ha più che triplicato il proprio peso relativo.

Le vendite estere rappresentano il 24% del totale.

Ebitda

1.516 vs 974, +55,6%

Utile netto

556 vs 160, +247,5%

Patrimonio netto

10.312 vs 7.501 al 31 dicembre 2018, +2.811

Debiti finanziari netti

3.932 vs 5.356 al 31 dicembre 2018, -1.424

Utile per azione

0,053

Patrimonio per azione

0,977

Fabio Gritti, presidente e amministratore delegato di Grifal, ha così commentato:

“I risultati della relazione finanziaria semestrale sono in linea con le previsioni.

I miglioramenti introdotti dalle ultime evoluzioni tecniche ci consentono un sostanziale aumento della capacità produttiva ed una notevole diminuzione del costo dei materiali in carta utilizzati.

Implementare queste nuove tecnologie ha posticipato di alcuni mesi la messa in produzione dell’ultima linea cArtù, ma la decisione si è rivelata vincente e sarà replicata su tutte le nuove linee a partire dalle due ora in allestimento.

✅ Grifal

✔ Prezzo 3,65 €

✔ PE 12m 33,0

✔ PB 3,73

✔ Fair Value 3,34 €

✔ Rendimento implicito 11,1%

✔ Rating B2 - GROWTH

Bilancio 1° semestre

Principi contabili italiani

migliaia di euro

2019 vs 2018

Ricavi

9.750 vs 8.888, +9,7%

La crescita ha riguardato in larghissima parte cArtù che ha più che triplicato il proprio peso relativo.

Le vendite estere rappresentano il 24% del totale.

Ebitda

1.516 vs 974, +55,6%

Utile netto

556 vs 160, +247,5%

Patrimonio netto

10.312 vs 7.501 al 31 dicembre 2018, +2.811

Debiti finanziari netti

3.932 vs 5.356 al 31 dicembre 2018, -1.424

Utile per azione

0,053

Patrimonio per azione

0,977

Fabio Gritti, presidente e amministratore delegato di Grifal, ha così commentato:

“I risultati della relazione finanziaria semestrale sono in linea con le previsioni.

I miglioramenti introdotti dalle ultime evoluzioni tecniche ci consentono un sostanziale aumento della capacità produttiva ed una notevole diminuzione del costo dei materiali in carta utilizzati.

Implementare queste nuove tecnologie ha posticipato di alcuni mesi la messa in produzione dell’ultima linea cArtù, ma la decisione si è rivelata vincente e sarà replicata su tutte le nuove linee a partire dalle due ora in allestimento.

La creazione del network di siti di produzione cArtù verrà rilanciata su queste basi.”

Evoluzione prevedibile della gestione

L’avvio della produzione di cArtù con la nuova tecnologia di giuntatura permetterà, grazie al notevole efficientamento, di affrontare anche il mercato “commodities”.

Per questo mercato è stata approntata una linea di prodotti dedicata a marchio “cushionPaper” ed un sistema di consegna espressa al servizio dei distributori di materiali di imballaggio e dei loro clienti.

Il progetto vedrà inizialmente coinvolti i concessionari cArtù e verrà poi esteso a tutto il mercato.

Il prevedibile importante incremento dei volumi produttivi richiederà un adeguamento degli spazi utilizzati.

L’ampliamento della sede di Cologno al Serio, in contiguità con le strutture oggi utilizzate, si prevede che sarà completato entro la fine del 2020 con la locazione di un nuovo immobile di circa 5.000 mq.

✔ Prezzo 3,65 €

✔ PE 12m 33,0

✔ PB 3,73

✔ Fair Value 3,34 €

✔ Rendimento implicito 11,1%

✔ Rating B2 - GROWTH

AMM, la leva operativa fa crescere a tre cifre gli utili

AMM, società quotata all'AIM Italia, operante nella messaggistica aziendale e nel web marketing, ha diffuso la relazione finanziaria semestrale.

Bilancio consolidato 1° semestre proforma

Principi contabili italiani

migliaia di euro

2019 vs 2018

Ricavi

7.389 vs 4.880, +51,4%

L’incremento deriva da maggiori volumi di SMS venduti.

Ebitda

1.359 vs 652, +108,4%

Utile netto di gruppo

587 vs 216, +171,8%

Patrimonio netto di gruppo

8.122 vs 5.298 al 31 dicembre 2018, +2.824

Cassa netta

1.894 vs 30 al 31 dicembre 2018, +1.864

Utile per azione

0,080

Patrimonio per azione

1,109

Omero Narducci, presidente e amministratore delegato, ha dichiarato:

✅ AMM

✔ Prezzo 3,31 €

✔ PE 12m 13,2

✔ PB 2,74

✔ Fair Value 3,48 €

✔ Rendimento implicito 11,5%

✔ Rating B1 - GROWTH

Bilancio consolidato 1° semestre proforma

Principi contabili italiani

migliaia di euro

2019 vs 2018

Ricavi

7.389 vs 4.880, +51,4%

L’incremento deriva da maggiori volumi di SMS venduti.

Ebitda

1.359 vs 652, +108,4%

Utile netto di gruppo

587 vs 216, +171,8%

Patrimonio netto di gruppo

8.122 vs 5.298 al 31 dicembre 2018, +2.824

Cassa netta

1.894 vs 30 al 31 dicembre 2018, +1.864

Utile per azione

0,080

Patrimonio per azione

1,109

Omero Narducci, presidente e amministratore delegato, ha dichiarato:

“Siamo soddisfatti dei risultati del primo semestre 2019, per l’aumento delle quote di mercato e per l’evoluzione dei servizi offerti ai nostri clienti.

La recente quotazione che ha contribuito all'aumento patrimoniale e delle disponibilità finanziarie potrà accelerare ulteriormente la crescita del gruppo”.

Prevedibile evoluzione dell’esercizio

La società ritiene che il livello dei ricavi conseguiti dovrebbe permanere ed ulteriormente migliorare.

✔ Prezzo 3,31 €

✔ PE 12m 13,2

✔ PB 2,74

✔ Fair Value 3,48 €

✔ Rendimento implicito 11,5%

✔ Rating B1 - GROWTH

mercoledì 2 ottobre 2019

Media Maker, forte crescita di ricavi e profitti

Media Maker, società quotata all'Euronext Growth, specializzata nella produzione e distribuzione di contenuti crossmediali, ha diffuso la relazione finanziaria semestrale.

Bilancio 1° semestre

Principi contabili italiani

migliaia di euro

2019 vs 2018

Ricavi

8.591 vs 5.443, +57,8%

L'incremento deriva sia dall'estensione dei contratti in essere che dalla sottoscrizione di nuovi contratti di fornitura di branded content e media planning.

Ebitda

1.045 vs -703, +1.748

Crescita derivante da una migliorata efficienza operativa e integrazione tra le business units.

Utile netto

711 vs -757, +1.468

Patrimonio netto

1.304 vs -690, +1.994

Posizione finanziaria netta

-1.392 vs 57, -1.449

Utile per azione

0,356

Patrimonio per azione

0,652

Bilancio 1° semestre

Principi contabili italiani

migliaia di euro

2019 vs 2018

Ricavi

8.591 vs 5.443, +57,8%

L'incremento deriva sia dall'estensione dei contratti in essere che dalla sottoscrizione di nuovi contratti di fornitura di branded content e media planning.

Ebitda

1.045 vs -703, +1.748

Crescita derivante da una migliorata efficienza operativa e integrazione tra le business units.

Utile netto

711 vs -757, +1.468

Patrimonio netto

1.304 vs -690, +1.994

Posizione finanziaria netta

-1.392 vs 57, -1.449

Utile per azione

0,356

Patrimonio per azione

0,652

Pubblicato da: Aim Italia News alle

19:03

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: Media Maker

Situazione mercati finanziari al 02 ottobre 2019

Rendimento implicito nominale lordo

Aim Italia Investable: 11,83%

Ftse Mib: 9,81%

Btp a 10 anni: 0,99%

Inflazione attesa: 1,72%

Rendimento implicito reale netto

Aim Italia Investable: 6,92%

Ftse Mib: 5,45%

Btp a 10 anni: -0,84%

Fonte: elaborazione "Aim Italia News"

Aim Italia Investable: 11,83%

Ftse Mib: 9,81%

Btp a 10 anni: 0,99%

Inflazione attesa: 1,72%

Rendimento implicito reale netto

Aim Italia Investable: 6,92%

Ftse Mib: 5,45%

Btp a 10 anni: -0,84%

Fonte: elaborazione "Aim Italia News"

Pubblicato da: Aim Italia News alle

18:32

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: AIM Italia Investable, Btp, FTSE AIM Italia, FTSE Mib, Rendimento implicito

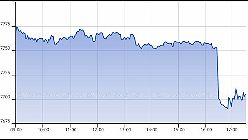

Ftse Aim Italia 02-10-2019

Il FTSE AIM Italia scende del -0,76% a 7.705,30 punti.

Il controvalore scambiato in giornata è di 18.411.729 euro.

25 titoli su 129 (19%) hanno chiuso la seduta con una variazione positiva.

I risultati migliori della giornata:

|

| Ftse Aim Italia 02-10-2019 |

Il controvalore scambiato in giornata è di 18.411.729 euro.

I risultati migliori della giornata:

- Confinvest: 27,24%

- Iervolino Entertainment: 7,80%

- Portobello: 5,46%

- 4AIM SICAF: 3,96%

- Sciuker Frames: 3,38%

- TraWell Co: -11,70%

- Bio-on: -10,00%

- SCM SIM: -9,55%

Caleido Group: -9,35% - Neosperience: -9,29%

Pubblicato da: Aim Italia News alle

18:25

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: FTSE AIM Italia

Dominion Hosting Holding cresce a 2 cifre grazie a mCloud

Dominion Hosting Holding, società quotata all'AIM Italia, che opera nel campo del web hosting, applicazioni web e cloud computing, ha diffuso la relazione finanziaria semestrale.

Bilancio consolidato 1° semestre

Principi contabili internazionali

migliaia di euro

2019 vs 2018

Ricavi

3.352 vs 2.960, +13,2%

Slovenia 833 vs 724, +15,0%

Serbia 259 vs 68, +283,5% controllata mCloud acquisita a fine 2018

Svizzera 114 vs 116, -1,0%

Ebitda

242 vs 278, -12,9%

Flusso di cassa operativo

602 vs 273, +329

Utile netto di gruppo

42 vs 107, -60,7%

Patrimonio netto di gruppo

7.540 vs 7.525 al 31 dicembre 2018, +15

Cassa netta

2.560 vs 2.604 al 31 dicembre 2018, -44

Utile per azione

0,028

Patrimonio per azione

5,065

✅ Dominion Hosting Holding

✔ Prezzo 5,00 €

✔ PE 12m 12,6

✔ PB 0,90

✔ Fair Value 5,80 €

✔ Rendimento implicito 11,6%

✔ Rating B2 - GROWTH

Bilancio consolidato 1° semestre

Principi contabili internazionali

migliaia di euro

2019 vs 2018

Ricavi

3.352 vs 2.960, +13,2%

Croazia 1.073 vs 1.038, +3,4%

Italia 1.072 vs 1.015, +5,6%Slovenia 833 vs 724, +15,0%

Serbia 259 vs 68, +283,5% controllata mCloud acquisita a fine 2018

Svizzera 114 vs 116, -1,0%

Ebitda

242 vs 278, -12,9%

Flusso di cassa operativo

602 vs 273, +329

Utile netto di gruppo

42 vs 107, -60,7%

Patrimonio netto di gruppo

7.540 vs 7.525 al 31 dicembre 2018, +15

Cassa netta

2.560 vs 2.604 al 31 dicembre 2018, -44

Utile per azione

0,028

Patrimonio per azione

5,065

✅ Dominion Hosting Holding

✔ Prezzo 5,00 €

✔ PE 12m 12,6

✔ PB 0,90

✔ Fair Value 5,80 €

✔ Rendimento implicito 11,6%

✔ Rating B2 - GROWTH

Esautomotion tiene bene in un mercato difficile

Esautomotion, società quotata all'AIM Italia, attiva nel settore della componentistica meccatronica ad alta precisione, ha diffuso la relazione finanziaria semestrale.

Bilancio consolidato 1° semestre

Principi contabili internazionali

migliaia di euro

2019 vs 2018

Ricavi

9.567 vs 9.467, +1,1%

Il livello di export diretto del gruppo è del 50%, a tale valore si deve sommare la parte di prodotti venduti sul mercato domestico e poi esportata dai costruttori di macchine clienti della società.

Tale valore consente ragionevolmente di stimare che l’export reale sia pari a circa l’80% dei ricavi.

Ebitda

2.046 vs 2.542, -19,5%

Vi è stata una crescita del costo del venduto dovuto all’intensificazione dell’attività commerciale nel mercato low-end su grandi clienti.

Bilancio consolidato 1° semestre

Principi contabili internazionali

migliaia di euro

2019 vs 2018

Ricavi

9.567 vs 9.467, +1,1%

Il livello di export diretto del gruppo è del 50%, a tale valore si deve sommare la parte di prodotti venduti sul mercato domestico e poi esportata dai costruttori di macchine clienti della società.

Tale valore consente ragionevolmente di stimare che l’export reale sia pari a circa l’80% dei ricavi.

Ebitda

2.046 vs 2.542, -19,5%

Vi è stata una crescita del costo del venduto dovuto all’intensificazione dell’attività commerciale nel mercato low-end su grandi clienti.

L’obiettivo del 2019 è migliorare la marginalità attraverso l’avvio della produzione di componenti (motori e azionamenti) in Cina e l’aumento dell’efficienza nell’acquisto dei componenti.

Flusso di cassa operativo

1.234 vs 1.008, +226

Utile netto di gruppo

1.029 vs 1.658, -37,9%

Patrimonio netto di gruppo

15.803 vs 15.223 al 31 dicembre 2018, +580

Cassa netta

6.537 vs 7.656 al 31 dicembre 2018, -1.119

Utile per azione

0,078

Patrimonio per azione

1,206

Situazione di mercato

La situazione economica mondiale e, in particolare, quella del mercato dei beni di investimento ha registrato, verso la fine del 2018 e durante il 2019 un brusco rallentamento.

I principali operatori del settore hanno lamentato importanti riduzioni nelle vendite.

Flusso di cassa operativo

1.234 vs 1.008, +226

Utile netto di gruppo

1.029 vs 1.658, -37,9%

Patrimonio netto di gruppo

15.803 vs 15.223 al 31 dicembre 2018, +580

Cassa netta

6.537 vs 7.656 al 31 dicembre 2018, -1.119

Utile per azione

0,078

Patrimonio per azione

1,206

Situazione di mercato

La situazione economica mondiale e, in particolare, quella del mercato dei beni di investimento ha registrato, verso la fine del 2018 e durante il 2019 un brusco rallentamento.

I principali operatori del settore hanno lamentato importanti riduzioni nelle vendite.

In tale contesto, Esautomotion, anche grazie alla sua strategia anticiclica, ha preservato i volumi di fatturato, ampliando la gamma prodotti e acquisendo nuove quote di mercato, sacrificando, tuttavia, data la congiuntura economica, una parte della marginalità a favore di una maggior possibile crescita nei momenti di prossima ripresa, come già accaduto nella storia di Esautomotion.

La crescita delle vendite, seppur modesta, rappresenta, quindi, un elemento positivo di resilienza in questo momento difficile.

Evoluzione prevedibile della gestione

Si ritiene prevedibile un ripresa di fatturato e marginalità dal 2020.

✅ Esautomotion

✔ Prezzo 2,86 €

✔ PE 12m 11,0

✔ PB 2,15

✔ Fair Value 3,01 €

✔ Rendimento implicito 12,7%

✔ Rating A - VALUE

La crescita delle vendite, seppur modesta, rappresenta, quindi, un elemento positivo di resilienza in questo momento difficile.

Evoluzione prevedibile della gestione

Si prevede un 2019 di tenuta delle vendite e parziale recupero, rispetto al primo semestre, della redditività netta e di alcuni elementi di efficienza nel capitale circolante.

✅ Esautomotion

✔ Prezzo 2,86 €

✔ PE 12m 11,0

✔ PB 2,15

✔ Fair Value 3,01 €

✔ Rendimento implicito 12,7%

✔ Rating A - VALUE

Pubblicato da: Aim Italia News alle

17:24

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: Esautomotion

Kolinpharma, buona crescita commerciale nel 1° semestre

Kolinpharma, società quotata all’AIM Italia e attiva nella nutraceutica (nutrizione e farmaceutica), ha diffuso la relazione finanziaria semestrale.

Bilancio consolidato 1° semestre

Principi contabili italiani

migliaia di euro

2019 vs 2018

Ricavi

3.100 vs 2.700, +14% la società non ha comunicato il dato preciso

Ebitda

394 vs 305, +29,2%

Utile netto di gruppo

-133 vs -159, +26

Patrimonio netto di gruppo

4.517 vs 4.650 al 31 dicembre 2018, -133

Debiti finanziari netti

382 vs 139 al 31 dicembre 2018, +243

Utile per azione

-0,081

Patrimonio per azione

2,755

✅ Kolinpharma

✔ Prezzo 8,65 €

✔ PE 12m 13,8

✔ PB 2,67

✔ Fair Value 8,14 €

✔ Rendimento implicito 11,1%

✔ Rating B1 - GROWTH

Bilancio consolidato 1° semestre

Principi contabili italiani

migliaia di euro

2019 vs 2018

Ricavi

3.100 vs 2.700, +14% la società non ha comunicato il dato preciso

Ebitda

394 vs 305, +29,2%

Utile netto di gruppo

-133 vs -159, +26

Patrimonio netto di gruppo

4.517 vs 4.650 al 31 dicembre 2018, -133

Debiti finanziari netti

382 vs 139 al 31 dicembre 2018, +243

Utile per azione

-0,081

Patrimonio per azione

2,755

✅ Kolinpharma

✔ Prezzo 8,65 €

✔ PE 12m 13,8

✔ PB 2,67

✔ Fair Value 8,14 €

✔ Rendimento implicito 11,1%

✔ Rating B1 - GROWTH

Pubblicato da: Aim Italia News alle

16:56

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: Kolinpharma

Casta Diva Group aumenta il capitale sociale del 50%

Il CdA di Casta Diva Group, società quotata all'AIM Italia, attiva nel settore della comunicazione, ha deliberato di aumentare in via scindibile e a pagamento, il capitale sociale per un importo massimo di 3.178.969 euro, comprensivi di sovrapprezzo, mediante emissione di massime 6.357.938 azioni ordinarie da offrirsi in opzione ai soci.

Il consiglio di amministrazione ha determinato il prezzo di emissione delle nuove azioni a 0,50 euro per azione

Le nuove azioni sono offerte in opzione agli azionisti nel rapporto di 1 nuova azione ogni 2 azioni possedute.

L’operazione è finalizzata a fornire alla società l’opportunità di rafforzare la propria situazione patrimoniale, incrementando i mezzi propri a disposizione della stessa per consentire a Casta Diva di cogliere le opportunità di mercato nell’ambito della strategia di crescita per linee interne ed esterne.

I diritti di opzione per la sottoscrizione delle azioni di nuova emissione verranno messi a disposizione degli aventi diritto tramite Monte Titoli.

La data di stacco dei diritti di opzione è il 7 ottobre 2019.

I diritti di opzione dovranno essere esercitati, a pena di decadenza, nel periodo di offerta stabilito tra il 7 ottobre 2019 e il 24 ottobre 2019 compresi.

Gli stessi diritti di opzione saranno negoziabili su AIM Italia dal 7 ottobre 2019 al 18 ottobre 2019 compresi.

Le nuove azioni avranno le medesime caratteristiche di quelle attualmente in circolazione.

L’adesione all’offerta di sottoscrizione dovrà avvenire mediante un apposito modulo di adesione, da compilare, sottoscrivere e consegnare presso l’intermediario autorizzato, aderente al sistema di gestione accentrata gestito da Monte Titoli, presso il quale sono depositati i diritti.

L’adesione all’offerta sarà irrevocabile e non potrà essere sottoposta a condizioni.

Coloro che eserciteranno il diritto di opzione, purché ne facciano contestuale richiesta nel modulo di adesione, avranno diritto di prelazione sull’acquisto delle azioni che al termine del periodo di offerta dovessero restare inoptate, allo stesso prezzo di 0,50 euro per azione.

Nel caso in cui le azioni rimaste non optate non siano sufficienti a soddisfare tutte le richieste di sottoscrizione pervenute, l’emittente provvederà a effettuarne l’assegnazione sulla base di un meccanismo di riparto proporzionale ai titoli già posseduti dai richiedenti.

Si segnala che l’azionista di maggioranza relativa Reload Srl (società controllata da Andrea De Micheli, presidente e amministratore delegato di Casta Diva, che alla data odierna possiede una partecipazione di circa il 36,62% del capitale sociale di CDG) ha già comunicato l’impegno irrevocabile a sottoscrivere la propria quota di aumento di capitale e a esercitare la prelazione sulle azioni eventualmente inoptate al termine del periodo di offerta in opzione, in misura tale da non incrementare la propria partecipazione, per effetto dell’esercizio del diritto di prelazione, di oltre il 5% del capitale sociale post aumento di capitale, in modo tale da mantenersi nei limiti della c.d. OPA da consolidamento.

Le azioni rimaste inoptate al termine del periodo di offerta, e non oggetto di diritto di prelazione, non saranno collocate presso terzi.

Il pagamento integrale delle nuove azioni dovrà essere effettuato presso l’intermediario autorizzato al quale sarà presentata la richiesta di sottoscrizione; nessun onere o spesa accessoria sono previsti da parte della società a carico del richiedente.

Le nuove azioni sottoscritte entro la fine dell’offerta in opzione saranno accreditate sui conti degli intermediari aderenti al sistema di gestione accentrata gestito da Monte Titoli al termine della giornata contabile dell’ultimo giorno del periodo di opzione.

Le nuove azioni che saranno assegnate a seguito dell’eventuale esercizio del diritto di prelazione saranno accreditate sui conti degli intermediari aderenti al sistema di gestione accentrata gestito da Monte Titoli al termine della giornata contabile del 29 ottobre 2019.

Aumento di capitale senza diritto d'opzione

Il CdA ha anche approvato un aumento di capitale senza diritto d’opzione al servizio di un programma di incentivazione e fidelizzazione di figure chiave, anche nella forma del Work for Equity, per 1,2 mln di euro di cui 900.000 di sovrapprezzo, da esercitarsi nei 36 mesi successivi..

✅ Casta Diva Group

✔ Prezzo 0,470 €

✔ PE 12m neg

✔ PB 0,93

✔ Fair Value 0,652 €

✔ Rendimento implicito 11,9%

✔ Rating B2 - GROWTH

Il consiglio di amministrazione ha determinato il prezzo di emissione delle nuove azioni a 0,50 euro per azione

Le nuove azioni sono offerte in opzione agli azionisti nel rapporto di 1 nuova azione ogni 2 azioni possedute.

L’operazione è finalizzata a fornire alla società l’opportunità di rafforzare la propria situazione patrimoniale, incrementando i mezzi propri a disposizione della stessa per consentire a Casta Diva di cogliere le opportunità di mercato nell’ambito della strategia di crescita per linee interne ed esterne.

I diritti di opzione per la sottoscrizione delle azioni di nuova emissione verranno messi a disposizione degli aventi diritto tramite Monte Titoli.

La data di stacco dei diritti di opzione è il 7 ottobre 2019.

I diritti di opzione dovranno essere esercitati, a pena di decadenza, nel periodo di offerta stabilito tra il 7 ottobre 2019 e il 24 ottobre 2019 compresi.

Gli stessi diritti di opzione saranno negoziabili su AIM Italia dal 7 ottobre 2019 al 18 ottobre 2019 compresi.

Le nuove azioni avranno le medesime caratteristiche di quelle attualmente in circolazione.

L’adesione all’offerta di sottoscrizione dovrà avvenire mediante un apposito modulo di adesione, da compilare, sottoscrivere e consegnare presso l’intermediario autorizzato, aderente al sistema di gestione accentrata gestito da Monte Titoli, presso il quale sono depositati i diritti.

L’adesione all’offerta sarà irrevocabile e non potrà essere sottoposta a condizioni.

Coloro che eserciteranno il diritto di opzione, purché ne facciano contestuale richiesta nel modulo di adesione, avranno diritto di prelazione sull’acquisto delle azioni che al termine del periodo di offerta dovessero restare inoptate, allo stesso prezzo di 0,50 euro per azione.

Nel caso in cui le azioni rimaste non optate non siano sufficienti a soddisfare tutte le richieste di sottoscrizione pervenute, l’emittente provvederà a effettuarne l’assegnazione sulla base di un meccanismo di riparto proporzionale ai titoli già posseduti dai richiedenti.

Si segnala che l’azionista di maggioranza relativa Reload Srl (società controllata da Andrea De Micheli, presidente e amministratore delegato di Casta Diva, che alla data odierna possiede una partecipazione di circa il 36,62% del capitale sociale di CDG) ha già comunicato l’impegno irrevocabile a sottoscrivere la propria quota di aumento di capitale e a esercitare la prelazione sulle azioni eventualmente inoptate al termine del periodo di offerta in opzione, in misura tale da non incrementare la propria partecipazione, per effetto dell’esercizio del diritto di prelazione, di oltre il 5% del capitale sociale post aumento di capitale, in modo tale da mantenersi nei limiti della c.d. OPA da consolidamento.

Le azioni rimaste inoptate al termine del periodo di offerta, e non oggetto di diritto di prelazione, non saranno collocate presso terzi.

Il pagamento integrale delle nuove azioni dovrà essere effettuato presso l’intermediario autorizzato al quale sarà presentata la richiesta di sottoscrizione; nessun onere o spesa accessoria sono previsti da parte della società a carico del richiedente.

Le nuove azioni sottoscritte entro la fine dell’offerta in opzione saranno accreditate sui conti degli intermediari aderenti al sistema di gestione accentrata gestito da Monte Titoli al termine della giornata contabile dell’ultimo giorno del periodo di opzione.

Le nuove azioni che saranno assegnate a seguito dell’eventuale esercizio del diritto di prelazione saranno accreditate sui conti degli intermediari aderenti al sistema di gestione accentrata gestito da Monte Titoli al termine della giornata contabile del 29 ottobre 2019.

Aumento di capitale senza diritto d'opzione

Il CdA ha anche approvato un aumento di capitale senza diritto d’opzione al servizio di un programma di incentivazione e fidelizzazione di figure chiave, anche nella forma del Work for Equity, per 1,2 mln di euro di cui 900.000 di sovrapprezzo, da esercitarsi nei 36 mesi successivi..

✅ Casta Diva Group

✔ Prezzo 0,470 €

✔ PE 12m neg

✔ PB 0,93

✔ Fair Value 0,652 €

✔ Rendimento implicito 11,9%

✔ Rating B2 - GROWTH

Pubblicato da: Aim Italia News alle

16:01

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: Casta Diva

Iscriviti a: Post (Atom)