Italia Independent Group, società quotata all'AIM Italia, attiva nel mercato dell’

eyewear e dei prodotti

lifestyle attraverso il proprio

brand Italia Independent, comunica che la società e l’azionista di maggioranza

Lapo Edovard Elkann hanno stipulato con

Creative Ventures Srl, un contratto di investimento.

Il contratto disciplina l’ingresso di Creative Ventures nel capitale della società mediante un

primo aumento di capitale riservato, nonché un contestuale

secondo aumento di capitale riservato all’azionista di maggioranza alle medesime condizioni.

Il capitale di Creative Ventures è, alla data odierna, interamente detenuto dal fondo chiuso

Talent EuVECA gestito da

AVM Gestioni SGR SpA.

Alla data di esecuzione, sarà detenuto da AVM e dal fondo

Centurion Global Fund SICAV Plc e, eventualmente, da altri selezionati investitori.

Primo aumento di capitale

Creative Ventures si impegna a sottoscrivere un aumento di capitale della società, con

esclusione del diritto di opzione, pari a complessivi

6 mln di euro che sarà eseguito mediante l’emissione di

2.553.191 nuove azioni.

Il prezzo di sottoscrizione delle nuove azioni è stato determinato tenuto conto della

media mobile determinata dal sito ufficiale di Borsa Italiana nei

30 giorni antecedenti la data odierna, oltre un premio del 10%, ed è stato quindi determinato in

2,35 euro.

Secondo aumento di capitale

Lapo Edovard Elkann si impegna a sottoscrivere, contestualmente al primo aumento di capitale, un ulteriore aumento di capitale della società, con

esclusione del diritto di opzione, pari a complessivi

2 mln di euro, alle medesime condizioni, mediante l’emissione di

851.064 nuove azioni.

Estinzione del prestito obbligazionario

Quale ulteriore forma di rafforzamento patrimoniale della società

Lapo Edovard Elkann ha rinunciato al rimborso del prestito obbligazionario non convertibile a tasso fisso 7%, denominato

Italia Independent Group 2017-2020, oltre ai relativi interessi maturati al 31 dicembre 2018, pari a complessivi

5 mln di euro

Le suddette obbligazioni sono state estinte con effetto 31 dicembre 2018.

Opzioni incrociate d'acquisto

Il contratto di investimento prevede il diritto di Creative Ventures di incrementare la propria partecipazione nella società mediante l’esercizio di un’

opzione di acquisto concessa da

Lapo Edovard Elkann per massime

607.903 azioni.

Questo nel caso in cui, allo scadere dei

30 mesi dalla data di esecuzione del contratto di investimento, la

media mobile determinata dal sito ufficiale di Borsa Italiana nei 30 giorni antecedenti sia

inferiore al prezzo di emissione di 2,35 euro.

Il

numero di azioni della società oggetto dell’opzione di acquisto dipenderà dal prezzo medio rispetto al prezzo di emissione.

Parallelamente, Creative Ventures ha concesso a

Lapo Edovard Elkann un’

opzione di acquisto di massime

2.553.191 azioni della società qualora, allo scadere del termine di

30 mesi dalla data di esecuzione del contratto di investimento, il prezzo medio sia pari o superiore a

3,5 volte il prezzo di emissione di 2,35 euro.

Nuove nomine

Il contratto di investimento prevede che, in occasione dell’assemblea che verrà convocata per l’approvazione del bilancio della società al 31 dicembre 2018, quando scadrà il mandato di tutti i consiglieri di amministrazione e di tutti i componenti del collegio sindacale della società attualmente in carica:

- L’azionista di maggioranza presenterà, nei termini di legge e di statuto, la lista di maggioranza per la nomina del nuovo consiglio di amministrazione, in cui verranno inseriti due candidati di designazione di Creative Ventures muniti dei necessari requisiti di onorabilità;

- L’azionista di maggioranza farà in modo che, dei nuovi membri del collegio sindacale della società, un sindaco effettivo (che rivestirà la carica di presidente del collegio sindacale) e un sindaco supplente siano nominati su designazione di Creative Ventures.

Si prevede che l’operazione sia completata entro il

primo trimestre 2019, subordinatamente all’approvazione da parte degli organi sociali della società e all’espletamento delle necessarie procedure di legge.

A tale riguardo, si precisa che l’azionista di maggioranza ha assunto l’impegno a votare a favore delle delibere relative agli aumenti di capitale e che, poiché il secondo aumento di capitale si configura come un’

operazione tra parti correlate di maggiore rilevanza ai sensi della normativa regolamentare applicabile, sono stati attivati i relativi adempimenti.

Il consiglio di amministrazione ha quindi deliberato di convocare l’assemblea straordinaria degli azionisti per il giorno

11 marzo 2019.

Al termine dell’operazione, Creative Ventures deterrà una partecipazione pari al

25,44% circa del capitale sociale della società e

Lapo Edovard Elkann rimarrà l’azionista di maggioranza della società, con una partecipazione del

53,59% circa del capitale sociale di quest’ultima, mantenendo quindi il

controllo di diritto della società.

L’operazione si colloca al termine del processo di

riorganizzazione della società che ha visto una profonda attività di

ristrutturazione e di

efficientamento operativo, oltre che di riduzione della struttura dei costi e di rafforzamento dell’offerta di prodotto per il

brand Italia Independent.

L’

iniezione di cassa legata agli aumenti di capitale e l’imputazione a riserva di patrimonio netto del prestito obbligazionario faranno sì che la società possa adesso entrare in una nuova fase legata a un più articolato e incisivo

rilancio commerciale, avendo gli strumenti e le risorse atti a perseguire una crescita sostenibile su nuovi canali e nuovi mercati.

Lapo Elkann, fondatore e presidente della società, ha commentato:

“Sono felice di aver trovato nuovi

compagni di viaggio che affiancheranno me e la società in questa fase di rilancio e che ci aiuteranno a far crescere il marchio Italia Independent nel mondo”.

Giovanni Carlino, amministratore delegato della società, ha commentato:

“Questa operazione attesta come si avvii a positiva conclusione la fase di ristrutturazione e si possa continuare quella legata agli investimenti per il

rilancio del marchio e delle sue attività commerciali.

I risultati ottenuti negli ultimi anni hanno permesso di rafforzare questo nuovo percorso che vedrà anche un importante supporto da parte dei nuovi azionisti”.

|

Giovanna Dossena, presidente

di AVM Gestioni SGR |

Giovanna Dossena, presidente di AVM Gestioni SGR, ha commentato:

“L’estro, il prestigio, l’

heritage, i valori del brand e le intuizioni dei fondatori sono il solido presupposto per lo sviluppo

in nuovi mercati e nuovi modelli di business.

È una sfida che insieme al management di Italia Independent ci sentiamo di raccogliere.

Il percorso avviato è stato importante e ravvisiamo tutte le condizioni per realizzare le strategie del futuro”.

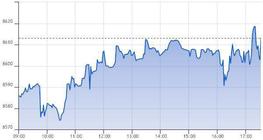

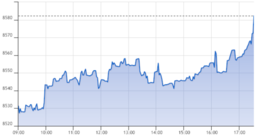

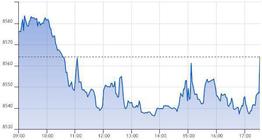

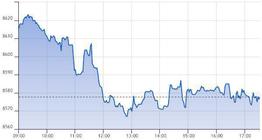

Il FTSE AIM Italia è salito nella settimana del +0,05%

Il FTSE AIM Italia è salito nella settimana del +0,05%

La società entra quindi, a partire da venerdì 08 febbraio 2019, nel paniere dell'indice AIM Italia Investable.

La società entra quindi, a partire da venerdì 08 febbraio 2019, nel paniere dell'indice AIM Italia Investable.