Monnalisa, società quotata all'AIM Italia, operante nel settore del childrenswear di fascia alta, ha comunicato che i ricavi consolidati del 2019 sono stati pari a 48 mln di euro, in diminuzione rispetto ai 49,1 mln di euro del 2018.

La distribuzione dei ricavi per canale registra una diminuzione del -12% del canale wholesale e una crescita del +26% del canale retail, mentre l’incidenza del canale e-commerce rimane pressochè costante.

Il forte calo dei ricavi wholesale ha risentito dello stato di crisi della distribuzione multimarca di prodotti di abbigliamento per bambini, soprattutto in Europa e in Russia, oltre che della forte instabilità politica ed economica di alcune aree geografiche molto importanti per Monnalisa, soprattutto nel medio-oriente.

Il management della società si attende una marginalità operativa negativa in funzione sia della diminuzione dei ricavi wholesale, sia per l’incremento del costo del venduto.

Si registra inoltre un incremento dei costi non ricorrenti generati dal concentrarsi delle aperture programmate e delle chiusure di taluni store nel secondo semestre dell’esercizio.

✅ Monnalisa

✔ Prezzo 4,00 €

✔ PE 12m 19,1

✔ PB 0,44

✔ Fair Value 5,22 €

✔ Rendimento implicito 15,1%

✔ Rating B2 - CRESCITA ELEVATA

Aim Italia Investable Index

aimitalia.news: le ultime notizie, gli approfondimenti e un archivio cercabile di oltre 7.500 articoli riguardanti l'Euronext Growth Milan

sabato 7 marzo 2020

Masi Agricola, nel 2019 vendite ferme e utile in forte calo

Masi Agricola, azienda vitivinicola quotata all'AIM Italia, che produce e distribuisce vini di pregio, ha diffuso il bilancio consolidato 2019.

Bilancio consolidato

Principi contabili internazionali

migliaia di euro

2019 vs 2018

Ricavi

64.898 vs 65.313, -0,6%

Ebitda

11.189 vs 12.259, -8,7%

L'applicazione del nuovo principio contabile IFRS 16 ha incrementato l'ebitda di 964 mila euro.

Utile netto

4.316 vs 7.206, -40,1%

Patrimonio netto

128.517 vs 127.213, +1.304

Debiti finanziari netti

19.650 vs 9.054, +10.596

Aumento interamente attribuibile alla applicazione del nuovo principio contabile IFRS 16.

Patrimonio netto per azione

3,997 euro

Utile per azione

0,134 euro

Dividendo per azione

0,070 euro

Data di pagamento 24 giugno 2020

Sandro Boscaini, presidente di Masi Agricola, ha dichiarato:

"Il 2019 è stato un esercizio complesso, a cominciare dalla vendemmia meno positiva, in termini sia quantitativi che economici.

Questo, insieme alla non crescita dei ricavi e ad altri fattori, ha impattato sulla redditività, che comunque rimane ancora buona per il settore e che nell’ultimo trimestre ha recuperato rispetto ai primi nove mesi."

❌ Masi Agricola

✔ Prezzo 2,42 €

Nessuna analisi finanziaria disponibile

Bilancio consolidato

Principi contabili internazionali

migliaia di euro

2019 vs 2018

Ricavi

64.898 vs 65.313, -0,6%

Ebitda

11.189 vs 12.259, -8,7%

L'applicazione del nuovo principio contabile IFRS 16 ha incrementato l'ebitda di 964 mila euro.

Utile netto

4.316 vs 7.206, -40,1%

Patrimonio netto

128.517 vs 127.213, +1.304

Debiti finanziari netti

19.650 vs 9.054, +10.596

Aumento interamente attribuibile alla applicazione del nuovo principio contabile IFRS 16.

Patrimonio netto per azione

3,997 euro

Utile per azione

0,134 euro

Dividendo per azione

0,070 euro

Data di pagamento 24 giugno 2020

Sandro Boscaini, presidente di Masi Agricola, ha dichiarato:

"Il 2019 è stato un esercizio complesso, a cominciare dalla vendemmia meno positiva, in termini sia quantitativi che economici.

Questo, insieme alla non crescita dei ricavi e ad altri fattori, ha impattato sulla redditività, che comunque rimane ancora buona per il settore e che nell’ultimo trimestre ha recuperato rispetto ai primi nove mesi."

❌ Masi Agricola

✔ Prezzo 2,42 €

Nessuna analisi finanziaria disponibile

Pubblicato da: Aim Italia News alle

15:59

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Relatech, aderiscono all'OPA di riacquisto il doppio delle azioni richieste

Relatech, Pmi innovativa quotata all'AIM Italia che opera come digital solution provider, in riferimento all’offerta pubblica di acquisto volontaria e parziale promossa il 17 febbraio 2020 dalla società su massime 300.300 azioni proprie, al prezzo di 3,80 euro rende noto che si è concluso il periodo di adesione all’offerta.

Risultano complessivamente portate in adesione all’offerta 627.900 azioni.

Il coefficiente di riparto è del 47,83%.

Il corrispettivo sarà pagato il 13 marzo 2020.

✅ Relatech

✔ Prezzo 3,54 €

✔ PE 12m 20,1

✔ PB 3,91

✔ Fair Value 2,82 €

✔ Rendimento implicito 10,2%

✔ Rating C - SPECULATIVO

Aim Italia Investable Index

Risultano complessivamente portate in adesione all’offerta 627.900 azioni.

Il coefficiente di riparto è del 47,83%.

Il corrispettivo sarà pagato il 13 marzo 2020.

✅ Relatech

✔ Prezzo 3,54 €

✔ PE 12m 20,1

✔ PB 3,91

✔ Fair Value 2,82 €

✔ Rendimento implicito 10,2%

✔ Rating C - SPECULATIVO

Aim Italia Investable Index

Unidata domanda l'ammissione alla quotazione sull'AIM Italia

Unidata, operatore di telecomunicazioni con una rilevante presenza a Roma e nel Lazio, ha presentato a Borsa Italiana la domanda di ammissione a quotazione delle proprie azioni ordinarie e warrant sull'AIM Italia.

La quotazione è prevista per il 16 marzo 2020.

La quotazione è prevista per il 16 marzo 2020.

Casta Diva Group sul Sole 24 ore

Il Sole 24 ore ha pubblicato un articolo di approfondimento, a firma di Valeria Novellini, su Casta Diva Group, società quotata all'AIM Italia, attiva nel settore della comunicazione.

✅ Casta Diva Group

✔ Prezzo 0,459 €

✔ PE 12m neg

✔ PB 0,96

✔ Fair Value 0,596 €

✔ Rendimento implicito 12,7%

✔ Rating B2 - CRESCITA ELEVATA

Aim Italia Investable Index

✅ Casta Diva Group

✔ Prezzo 0,459 €

✔ PE 12m neg

✔ PB 0,96

✔ Fair Value 0,596 €

✔ Rendimento implicito 12,7%

✔ Rating B2 - CRESCITA ELEVATA

Aim Italia Investable Index

Pubblicato da: Aim Italia News alle

15:04

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: Casta Diva

Iervolino Entertainment nel 2019 raddoppia l'utile

|

| Logo di Iervolino Entertainment |

Bilancio annuale

Principi contabili internazionali

migliaia di euro

2019 vs 2018

Ricavi (inclusi i crediti fiscali)

80.009 vs 34.625, +131,1%

In linea con le aspettative degli analisti di 81,2 mln di euro.

Ebitda

75.395 vs 34.144, +110,8%

Leggermente superiore alle aspettative degli analisti di 71,4 mln di euro.

Flusso di cassa operativo

46.282 vs 14.613, +31.669

Utile netto

20.249 vs 10.203, +98,5%

Leggermente superiore alle aspettative degli analisti di 19,5 mln di euro.

Patrimonio netto

47.650 vs 10.923, +36.727

Debiti finanziari netti

549 vs 5.853, -5.304

Patrimonio netto per azione

1,362 euro

Utile per azione

0,579 euro

Coronavirus

Con riferimento ai recenti avvenimenti internazionali e nazionali legati al diffondersi delle infezioni a COVID-19, si segnala che le produzioni di IE, essendo destinate al mercato internazionale e prevalentemente a piattaforme di streaming, non risultano svantaggiate dagli effetti negativi sull’economia del “tempo libero” derivanti da tale diffusione virale.

Eventuali restrizioni derivanti da disposizioni delle autorità, potrebbero comportare il differimento dello “scheduling” delle riprese di opere filmiche.

Aumento di capitale

Il Consiglio di Amministrazione ha deliberato di convocare per il giorno 27 marzo 2020 l’assemblea ordinaria e straordinaria dei soci.

L’assemblea straordinaria voterà una proposta di delega al CdA di aumento di capitale sociale fino a 50 mln di euro, in una o più tranche fino al 31 dicembre 2024, con esclusione di diritto d’opzione e riservato ad investitori qualificati.

✅ Iervolino Entertainment

✔ Prezzo 3,60 €

✔ PE 12m 5,5

✔ PB 2,40

✔ Fair Value 2,95 €

✔ Rendimento implicito 13,9%

✔ Rating B1 - CRESCITA MODERATA

Aim Italia Investable Index

AIM Italia: rating, rendimento e fair value delle società al 6 marzo 2020

4AIM SICAF w

finanza

A Abitare In r 15,1% fv 44,8

edilizia

Agatos w

energia

Alfio Bardolla Training Group w

servizi personali

Ambromobiliare w

finanza

A AMM w r 13,5% fv 2,51

digitale

C Antares Vision w r 9,7% fv 8,27

industria

C Arterra Bioscience w r 9,4% fv 2,92

biotecnologie

C Askoll EVA w r 10,0% fv 1,40

mobilità elettrica

B1 Assiteca r 11,4% fv 1,94

assicurazioni

axélero

digitale

Bio-on w

biotecnologie

A Blue Financial Comm. r 15,1% fv 1,83

comunicazione

B2 Caleido Group r 15,2% fv 0,668

servizi personali

Capital for Progress w

spac

B2 Casta Diva Group r 12,7% fv 0,596

comunicazione

CDR Advance Capital w

finanza

B1 Cft w r 12,3% fv 2,51

industria

A Circle r 13,2% fv 2,70

servizi aziendali

A Clabo w r 14,6% fv 1,39

industria

B2 CleanBnB w r 12,7% fv 1,31

edilizia

B1 Comer Industries w r 12,4% fv 10,4

industria

B2 Confinvest r 10,3% fv 3,35

finanza

C Copernico SIM w r 9,6% fv 5,34

finanza

C Costamp Group r 9,4% fv 1,66

industria

Cover 50

abbigliamento

B2 CrowdFundMe w r 10,4% fv 4,33

finanza

B2 Culti Milano w r 12,6% fv 3,12

prodotti di consumo

B2 Cyberoo w r 10,9% fv 3,13

digitale

A DBA Group w r 14,4% fv 1,59

digitale

B2 Digital360 r 12,3% fv 0,762

digitale

Digital Magics w

finanza

B1 Digital Value w r 12,1% fv 16,6

digitale

A DigiTouch r 15,2% fv 1,41

digitale

C Dominion Hosting H. w r 11,4% fv 7,01

digitale

B1 Doxee w r 11,7% fv 3,00

digitale

Ecosuntek

energia

B1 EdiliziAcrobatica w r 12,4% fv 5,05

edilizia

B2 Eles Semiconductor Eq. w r 9,7% fv 2,75

industria

B1 Elettra Investimenti w r 12,0% fv 7,25

energia

Energica Motor Company w

mobilità elettrica

Energy Lab

energia

Enertronica Santerno w

energia

A Esautomotion r 12,8% fv 2,03

industria

C Expert System w r 9,2% fv 1,60

digitale

C Farmaè r 10,2% fv 6,58

salute

A Fervi w r 13,4% fv 10,4

industria

C Fine Foods NTM w r 10,3% fv 9,98

salute

B1 Finlogic w r 11,3% fv 5,45

industria

Fintel Energia Group

energia

First Capital

finanza

B1 FOPE w r 11,7 fv 8,46

gioielli

A FOS w r 12,3% fv 2,34

digitale

Frendy Energy

energia

A Friulchem w r 13,8% fv 1,42

salute

Gabelli Value for Italy w

spac

Gambero Rosso

comunicazione

B1 Gel w r 13,7% fv 0,877

industria

A Gibus r 13,1% fv 5,46

edilizia

Giorgio Fedon & Figli

abbigliamento

B2 Gismondi 1754 w r 11,3% fv 2,58

gioielli

Go internet

digitale

B1 Grifal wr 11,8% fv 2,73

industria

Green Power

energia

H-Farm

finanza

A Health Italia r 13,0% fv 3,17

salute

B2 ICF Group r 13,6% fv 6,54

industria

B1 Iervolino Entertainment r 13,9% fv 2,95

intrattenimento

C Illa w r 9,7% fv 0,507

prodotti di consumo

A Ilpra r 13,1% fv 2,05

industria

Imvest

edilizia

Industrial Stars of Italy 3 w

spac

Iniziative Bresciane

energia

Innovatec w

energia

innovative-RFK

finanza - EuroNext

C Intred r 9,9% fv 4,93

digitale

Italia Independent Group

abbigliamento

B1 Italian Wine Brands r 12,1% fv 13,9

alimentare

Italy Innovazioni

Industria - EuroNext

Ki Group Holding

alimentare

C Kolinpharma r 10,5% fv 8,51

salute

A Leone Film Group r 13,5% fv 4,16

intrattenimento

Life Care Capital w

spac

C Longino & Cardenal r 9,9% fv 2,94

alimentare

A Lucisano Media Group r 14,6% fv 1,61

intrattenimento

C MailUp Group r 9,4% fv 3,50

digitale

B1 Maps w r 12,5% fv 2,33

digitale

A Marzocchi Pompe r 13,2% fv 3,95

industria

Masi Agricola

alimentare

B2 Matica Fintec w r 11,8% fv 1,50

industria

Media Lab

salute - EuroNext

Media Maker

comunicazione - EuroNext

Mondo TV France

intrattenimento

Mondo TV Suisse

intrattenimento

B2 Monnalisa r 15,1% fv 5,22

abbigliamento

MyBest Group

servizi aziendali - EuroNext

A Neodecortech r 13,2% fv 3,65

edilizia

B1 Neosperience w r 10,9% fv 5,38

digitale

B1 Net Insurance r 12,8% fv 4,84

assicurazioni

Neurosoft

digitale

A Notorious Pictures r 13,0% fv 2,48

intrattenimento

NVP

comunicazione

C Officina Stellare w r 9,6% fv 6,00

industria

C Pattern r 10,9% fv 3,79

abbigliamento

C PharmaNutra r 9,5% fv 17,1

salute

Poligrafici Printing

comunicazione

A Portale Sardegna r 12,6% fv 2,48

servizi personali

A Portobello r 12,3% fv 7,58

servizi aziendali

C Powersoft w r 10,8% fv 4,09

industria

Prismi w

digitale

B1 Radici Pietro I&B w r 13,1% fv 2,65

edilizia

C Relatech w r 10,2% fv 2,82

digitale

B1 Renergetica r 12,2% fv 2,85

energia

Rosetti Marino

industria

B1 Salcef Group w r 11,9% fv 9,50

industria

B2 Sciuker Frames w r 11,9% fv 0,990

edilizia

B2 SCM SIM r 11,0% fv 4,07

finanza

Sec Newgate

servizi aziendali - Aim Uk

B1 Seif w r 10,0% fv 0,405

comunicazione

A SG Company r 14,6% fv 1,46

comunicazione

B1 Shedir Pharma Group r 11,6% fv 3,98

salute

B1 Sicit Group w r 12,6% fv 8,79

industria

B1 Sirio r 12,2% fv 10,1

alimentare

A Siti B&T Group w r 15,1% fv 2,99

industria

Softec

digitale

B1 Somec r 11,6% fv 22,1

industria

A SosTravel.com w r 13,5% fv 1,48

servizi personali

Spactiv w

spac

Telesia w

comunicazione

TheSpac w

spac

B1 TPS w r 12,5% fv 4,06

servizi aziendali

B1 TraWell Co r 14,5% fv 34,9

servizi personali

UCapital24 w

comunicazione

Vei 1 w

spac

B2 Vetrya w r 12,6% fv 4,43

digitale

B2 Vimi Fasteners r 13,6% fv 1,66

industria

Visibilia Editore

comunicazione

A Websolute w r 12,1% fv 1,50

digitale

WM Capital

servizi aziendali

Cliccando sul nominativo si accede alla nostra scheda della società, con i link

finanza

A Abitare In r 15,1% fv 44,8

edilizia

Agatos w

energia

Alfio Bardolla Training Group w

servizi personali

Ambromobiliare w

finanza

A AMM w r 13,5% fv 2,51

digitale

C Antares Vision w r 9,7% fv 8,27

industria

C Arterra Bioscience w r 9,4% fv 2,92

biotecnologie

C Askoll EVA w r 10,0% fv 1,40

mobilità elettrica

B1 Assiteca r 11,4% fv 1,94

assicurazioni

axélero

digitale

Bio-on w

biotecnologie

A Blue Financial Comm. r 15,1% fv 1,83

comunicazione

B2 Caleido Group r 15,2% fv 0,668

servizi personali

Capital for Progress w

spac

B2 Casta Diva Group r 12,7% fv 0,596

comunicazione

CDR Advance Capital w

finanza

B1 Cft w r 12,3% fv 2,51

industria

A Circle r 13,2% fv 2,70

servizi aziendali

A Clabo w r 14,6% fv 1,39

industria

B2 CleanBnB w r 12,7% fv 1,31

edilizia

B1 Comer Industries w r 12,4% fv 10,4

industria

B2 Confinvest r 10,3% fv 3,35

finanza

C Copernico SIM w r 9,6% fv 5,34

finanza

C Costamp Group r 9,4% fv 1,66

industria

Cover 50

abbigliamento

B2 CrowdFundMe w r 10,4% fv 4,33

finanza

B2 Culti Milano w r 12,6% fv 3,12

prodotti di consumo

B2 Cyberoo w r 10,9% fv 3,13

digitale

A DBA Group w r 14,4% fv 1,59

digitale

B2 Digital360 r 12,3% fv 0,762

digitale

Digital Magics w

finanza

B1 Digital Value w r 12,1% fv 16,6

digitale

A DigiTouch r 15,2% fv 1,41

digitale

C Dominion Hosting H. w r 11,4% fv 7,01

digitale

B1 Doxee w r 11,7% fv 3,00

digitale

Ecosuntek

energia

B1 EdiliziAcrobatica w r 12,4% fv 5,05

edilizia

B2 Eles Semiconductor Eq. w r 9,7% fv 2,75

industria

B1 Elettra Investimenti w r 12,0% fv 7,25

energia

Energica Motor Company w

mobilità elettrica

Energy Lab

energia

Enertronica Santerno w

energia

A Esautomotion r 12,8% fv 2,03

industria

C Expert System w r 9,2% fv 1,60

digitale

C Farmaè r 10,2% fv 6,58

salute

A Fervi w r 13,4% fv 10,4

industria

C Fine Foods NTM w r 10,3% fv 9,98

salute

B1 Finlogic w r 11,3% fv 5,45

industria

Fintel Energia Group

energia

First Capital

finanza

B1 FOPE w r 11,7 fv 8,46

gioielli

A FOS w r 12,3% fv 2,34

digitale

Frendy Energy

energia

A Friulchem w r 13,8% fv 1,42

salute

Gabelli Value for Italy w

spac

Gambero Rosso

comunicazione

B1 Gel w r 13,7% fv 0,877

industria

A Gibus r 13,1% fv 5,46

edilizia

Giorgio Fedon & Figli

abbigliamento

B2 Gismondi 1754 w r 11,3% fv 2,58

gioielli

Go internet

digitale

B1 Grifal wr 11,8% fv 2,73

industria

Green Power

energia

H-Farm

finanza

A Health Italia r 13,0% fv 3,17

salute

B2 ICF Group r 13,6% fv 6,54

industria

B1 Iervolino Entertainment r 13,9% fv 2,95

intrattenimento

C Illa w r 9,7% fv 0,507

prodotti di consumo

A Ilpra r 13,1% fv 2,05

industria

Imvest

edilizia

Industrial Stars of Italy 3 w

spac

Iniziative Bresciane

energia

Innovatec w

energia

innovative-RFK

finanza - EuroNext

C Intred r 9,9% fv 4,93

digitale

Italia Independent Group

abbigliamento

B1 Italian Wine Brands r 12,1% fv 13,9

alimentare

Italy Innovazioni

Industria - EuroNext

Ki Group Holding

alimentare

C Kolinpharma r 10,5% fv 8,51

salute

A Leone Film Group r 13,5% fv 4,16

intrattenimento

Life Care Capital w

spac

C Longino & Cardenal r 9,9% fv 2,94

alimentare

A Lucisano Media Group r 14,6% fv 1,61

intrattenimento

C MailUp Group r 9,4% fv 3,50

digitale

B1 Maps w r 12,5% fv 2,33

digitale

A Marzocchi Pompe r 13,2% fv 3,95

industria

Masi Agricola

alimentare

B2 Matica Fintec w r 11,8% fv 1,50

industria

Media Lab

salute - EuroNext

Media Maker

comunicazione - EuroNext

Mondo TV France

intrattenimento

Mondo TV Suisse

intrattenimento

B2 Monnalisa r 15,1% fv 5,22

abbigliamento

MyBest Group

servizi aziendali - EuroNext

A Neodecortech r 13,2% fv 3,65

edilizia

B1 Neosperience w r 10,9% fv 5,38

digitale

B1 Net Insurance r 12,8% fv 4,84

assicurazioni

Neurosoft

digitale

A Notorious Pictures r 13,0% fv 2,48

intrattenimento

NVP

comunicazione

C Officina Stellare w r 9,6% fv 6,00

industria

C Pattern r 10,9% fv 3,79

abbigliamento

C PharmaNutra r 9,5% fv 17,1

salute

Poligrafici Printing

comunicazione

A Portale Sardegna r 12,6% fv 2,48

servizi personali

A Portobello r 12,3% fv 7,58

servizi aziendali

C Powersoft w r 10,8% fv 4,09

industria

Prismi w

digitale

B1 Radici Pietro I&B w r 13,1% fv 2,65

edilizia

C Relatech w r 10,2% fv 2,82

digitale

B1 Renergetica r 12,2% fv 2,85

energia

Rosetti Marino

industria

B1 Salcef Group w r 11,9% fv 9,50

industria

B2 Sciuker Frames w r 11,9% fv 0,990

edilizia

B2 SCM SIM r 11,0% fv 4,07

finanza

Sec Newgate

servizi aziendali - Aim Uk

B1 Seif w r 10,0% fv 0,405

comunicazione

A SG Company r 14,6% fv 1,46

comunicazione

B1 Shedir Pharma Group r 11,6% fv 3,98

salute

B1 Sicit Group w r 12,6% fv 8,79

industria

B1 Sirio r 12,2% fv 10,1

alimentare

A Siti B&T Group w r 15,1% fv 2,99

industria

Softec

digitale

B1 Somec r 11,6% fv 22,1

industria

A SosTravel.com w r 13,5% fv 1,48

servizi personali

Spactiv w

spac

Telesia w

comunicazione

TheSpac w

spac

B1 TPS w r 12,5% fv 4,06

servizi aziendali

B1 TraWell Co r 14,5% fv 34,9

servizi personali

UCapital24 w

comunicazione

Vei 1 w

spac

B2 Vetrya w r 12,6% fv 4,43

digitale

B2 Vimi Fasteners r 13,6% fv 1,66

industria

Visibilia Editore

comunicazione

A Websolute w r 12,1% fv 1,50

digitale

WM Capital

servizi aziendali

Cliccando sul nominativo si accede alla nostra scheda della società, con i link

- alla sezione Investor Relations del sito societario,

- alle ultime ricerche pubblicate dagli analisti finanziari.

Pubblicato da: Aim Italia News alle

07:15

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: AIM Italia Investable, Fair Value, Rating, Rendimento implicito

AIM Italia, previsione tasso di crescita degli utili al 6 marzo 2020

AIM Italia: previsione tasso di crescita degli utili

Valutazione fondamentale al 6 marzo 2020

Tasso di crescita degli utili delle imprese dell'AIM Italia, implicito nella loro quotazione.

Dati

P/E [utile previsto dagli analisti, mediana]: 10,73 (precedente 11,86)

Ottimismo degli analisti: +12,6% annuale (precedente +12,6%)

Orizzonte di investimento: 16,2 anni (precedente 15,4)

P/E [utile corretto, mediana]: 12,08 (precedente 13,35)

E/P [1 / 12,08]: 8,28% (precedente 7,49%)

Equity cost [mediana]: 12,29% (precedente 11,71%)

Inflazione prevista: 1,69% (precedente 1,68%)

Valutazione fondamentale al 6 marzo 2020

Tasso di crescita degli utili delle imprese dell'AIM Italia, implicito nella loro quotazione.

Dati

P/E [utile previsto dagli analisti, mediana]: 10,73 (precedente 11,86)

Ottimismo degli analisti: +12,6% annuale (precedente +12,6%)

Orizzonte di investimento: 16,2 anni (precedente 15,4)

P/E [utile corretto, mediana]: 12,08 (precedente 13,35)

E/P [1 / 12,08]: 8,28% (precedente 7,49%)

Equity cost [mediana]: 12,29% (precedente 11,71%)

Inflazione prevista: 1,69% (precedente 1,68%)

Calcoli

Tasso di crescita nominale [12,29% - 8,28%, mediana]: 4,01% (precedente 4,22%)

Tasso di crescita reale [4,01% - 1,69%, mediana]: 2,32% (precedente 2,54%)

Dati utilizzati e procedura:

1.

Per singolo titolo, l'utile per azione (Eps) previsto nei successivi 12 mesi, corretto dell'intrinseco ottimismo degli analisti finanziari.

2.

Per singolo titolo, l'ultimo prezzo di mercato disponibile.

3.

Il tasso di inflazione previsto per i prossimi 10 anni, calcolato facendo la media tra le stime fornite da Survey of Professional Forecasters (SPF), Consensus Economics e Euro Zone Barometer.

4.

È stato utilizzato il valore mediano, invece del più comune valore medio, del rapporto prezzo - utili delle società analizzate.

Ciò consente di ottenere una stima di mercato robusta: non influenzata da singole valutazioni azionarie estreme.

Tasso di crescita nominale [12,29% - 8,28%, mediana]: 4,01% (precedente 4,22%)

Tasso di crescita reale [4,01% - 1,69%, mediana]: 2,32% (precedente 2,54%)

Dati utilizzati e procedura:

1.

Per singolo titolo, l'utile per azione (Eps) previsto nei successivi 12 mesi, corretto dell'intrinseco ottimismo degli analisti finanziari.

2.

Per singolo titolo, l'ultimo prezzo di mercato disponibile.

3.

Il tasso di inflazione previsto per i prossimi 10 anni, calcolato facendo la media tra le stime fornite da Survey of Professional Forecasters (SPF), Consensus Economics e Euro Zone Barometer.

4.

È stato utilizzato il valore mediano, invece del più comune valore medio, del rapporto prezzo - utili delle società analizzate.

Ciò consente di ottenere una stima di mercato robusta: non influenzata da singole valutazioni azionarie estreme.

Redazione Aim Italia News

Pubblicato da: Aim Italia News alle

07:10

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: AIM Italia Investable, FTSE Mib, Tasso di crescita

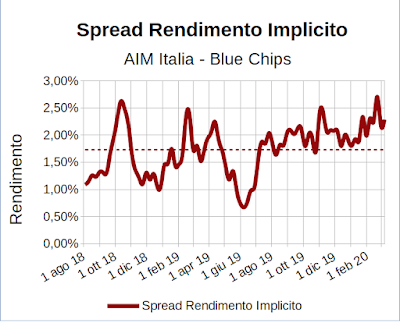

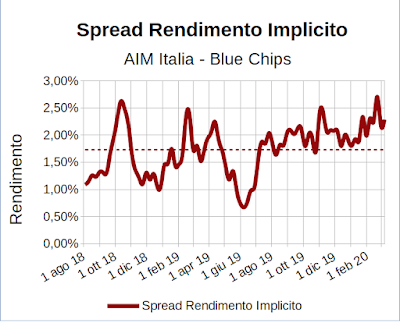

Il rendimento implicito di AIM Italia sale a 12,29%

AIM Italia: tasso di rendimento implicito

Valutazione fondamentale settimanale al 6 marzo 2020

Rendimento Implicito indice AIM Italia Investable: 12,29% (+ 0,58%)

Stima aggiornata al 06-03-2020 (mediana)

Rendimento Implicito indice FTSE MIB: 10,00% (+ 0,48%)

Stima aggiornata al 06-03-2020 (mediana)

Fonte: www.azioni.ml

Premio di rendimento AIM Italia vs MIB: 2,29% (+ 0,10%)

Premio di rendimento AIM Italia vs MIB: 2,29% (+ 0,10%)

Btp a 10 anni: 1,08%

Btp a 10 anni: 1,08%

Inflazione attesa: 1,69%

Rendimento implicito reale netto

Aim Italia Investable: 7,28%

Ftse Mib: 5,62%

Btp a 10 anni: -0,73%

Analisi: fondamentale

Orizzonte temporale: medio/lungo periodo

Parametro: mediana

Stima: campionaria

Calcolo: al lordo di imposte e inflazione

Aggiornamento: 6 marzo 2020

Indice AIM Italia Investable: 7.497,83 (- 8,05%)

Indice FTSE AIM Italia: 6.913,79 (- 5,91%)

Indice FTSE Mib: 20.799,89 (- 5,39%)

Elaborazione: "Aim Italia News"

N.B. Il rendimento implicito è il tasso che eguaglia il flusso futuro atteso di utili e dividendi all'attuale prezzo di mercato.

Redazione Aim Italia News

Valutazione fondamentale settimanale al 6 marzo 2020

Rendimento Implicito indice AIM Italia Investable: 12,29% (+ 0,58%)

Stima aggiornata al 06-03-2020 (mediana)

Rendimento Implicito indice FTSE MIB: 10,00% (+ 0,48%)

Stima aggiornata al 06-03-2020 (mediana)

Fonte: www.azioni.ml

Inflazione attesa: 1,69%

Rendimento implicito reale netto

Aim Italia Investable: 7,28%

Ftse Mib: 5,62%

Btp a 10 anni: -0,73%

Analisi: fondamentale

Orizzonte temporale: medio/lungo periodo

Parametro: mediana

Stima: campionaria

Calcolo: al lordo di imposte e inflazione

Aggiornamento: 6 marzo 2020

Indice AIM Italia Investable: 7.497,83 (- 8,05%)

Indice FTSE AIM Italia: 6.913,79 (- 5,91%)

Indice FTSE Mib: 20.799,89 (- 5,39%)

Elaborazione: "Aim Italia News"

N.B. Il rendimento implicito è il tasso che eguaglia il flusso futuro atteso di utili e dividendi all'attuale prezzo di mercato.

Redazione Aim Italia News

Pubblicato da: Aim Italia News alle

07:05

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: AIM Italia Investable, Btp, FTSE Mib, Rendimento implicito

AIM Italia Investable Index 06-03-2020

L'AIM Italia Investable è sceso nella settimana del -8,05% a 7.497,83 punti.

Il FTSE AIM Italia è sceso nella settimana del -5,91% a 6.913,79 punti.

Il FTSE AIM Italia è sceso nella settimana del -5,91% a 6.913,79 punti.

10 titoli su 87 (11%) hanno chiuso la settimana con una variazione positiva.

I risultati migliori della settimana:

La presenza di uno o più analisti finanziari consente di attivare una modalità di investimento basata sui fondamentali delle società: l'unica adeguata ad un mercato poco liquido come l'Aim Italia.

L'indice è ricalcolato settimanalmente, alla chiusura di venerdì.

Maggiori dettagli sull'AIM Italia Investable Index.

Statistiche aggregate AII

Redazione Aim Italia News

Il FTSE AIM Italia è sceso nella settimana del -5,91% a 6.913,79 punti.

Il FTSE AIM Italia è sceso nella settimana del -5,91% a 6.913,79 punti.10 titoli su 87 (11%) hanno chiuso la settimana con una variazione positiva.

I risultati migliori della settimana:

- Illa: +17,47%

- Leone Film Group: +12,41%

- Health Italia: +6,45%

- Relatech: +5,61%

- Kolinpharma: +4,88%

- SosTravel.com: -28,40%

- TraWell Co: -26,83%

- Websolute: -26,49%

- CleanBnB: -26,26%

- Caleido Group: -26,21%

La presenza di uno o più analisti finanziari consente di attivare una modalità di investimento basata sui fondamentali delle società: l'unica adeguata ad un mercato poco liquido come l'Aim Italia.

L'indice è ricalcolato settimanalmente, alla chiusura di venerdì.

Maggiori dettagli sull'AIM Italia Investable Index.

Statistiche aggregate AII

- Capitalizzazione: 4.754 mln di euro

- Flottante: 1.326 mln di euro

- Patrimonio Netto: 2.538 mln di euro

- Utile netto, previsto a 12 mesi: 371 mln di euro

- Utile netto, previsto 2021-22: 441 mln di euro

Redazione Aim Italia News

Pubblicato da: Aim Italia News alle

07:00

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: AIM Italia Investable

venerdì 6 marzo 2020

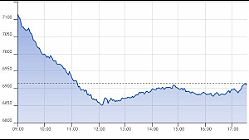

Ftse Aim Italia 06-03-2020

Il FTSE AIM Italia scende del -3,23% a 6.913,79 punti.

Il controvalore scambiato in giornata è di 10.724.346 euro.

20 titoli su 131 (15%) hanno chiuso la seduta con una variazione positiva.

I risultati migliori della giornata:

|

| Ftse Aim Italia 06-03-2020 |

I risultati migliori della giornata:

- Culti Milano: +7,51%

- Salcef Group: +4,95%

- Mondo Tv Suisse: +4,67%

- Imvest: +4,40%

- Poligrafici Printing: +4,17%

- CleanBnB: -19,07%

- Caleido Group: -15,10%

- Enertronica Santerno: -14,54%

- Sciuker Frames: -12,56%

- Blue Financial Communication: -12,21%

Pubblicato da: Aim Italia News alle

18:28

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: FTSE AIM Italia

Net Insurance, ceduta quota di partecipazione in Dynamica Retail

Net Insurance, società assicurativa e riassicurativa quotata all'AIM Italia, comunica che in relazione all'accordo transattivo con alcuni soci venditori, amministratori e sindaci, è stata perfezionata, mediante girata azionaria, la cessione di una partecipazione del 14,7% nel capitale sociale di Dynamica Retail SpA.

Il corrispettivo riconosciuto alla compagnia, per cassa in un’unica soluzione dai soggetti obbligati (Renato Giulio Amato, Francesca Romana Amato e Giuseppe Romano Amato) è stato pari ad 2,238 mln di euro così come convenuto nell’accordo transattivo.

A seguito dell’operazione di cessione, la compagnia detiene una residua quota partecipativa pari al 5,16% del capitale sociale di Dynamica Retail, di cui è prevista la cessione entro il 17 dicembre 2021, a fronte di un corrispettivo di 786.250 euro.

✅ Net Insurance

✔ Prezzo 5,00 €

✔ PE 12m 8,4

✔ PB 1,34

✔ Fair Value 5,02 €

✔ Rendimento implicito 12,6%

✔ Rating A - VALORE

Aim Italia Investable Index

Il corrispettivo riconosciuto alla compagnia, per cassa in un’unica soluzione dai soggetti obbligati (Renato Giulio Amato, Francesca Romana Amato e Giuseppe Romano Amato) è stato pari ad 2,238 mln di euro così come convenuto nell’accordo transattivo.

A seguito dell’operazione di cessione, la compagnia detiene una residua quota partecipativa pari al 5,16% del capitale sociale di Dynamica Retail, di cui è prevista la cessione entro il 17 dicembre 2021, a fronte di un corrispettivo di 786.250 euro.

✅ Net Insurance

✔ Prezzo 5,00 €

✔ PE 12m 8,4

✔ PB 1,34

✔ Fair Value 5,02 €

✔ Rendimento implicito 12,6%

✔ Rating A - VALORE

Aim Italia Investable Index

Pubblicato da: Aim Italia News alle

11:37

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: Net Insurance

Expert System apre filiale in Svizzera

|

| Domingo Senise de Gracia, ceo di Expert System Helvetia |

La controllata sarà guidata da Domingo Senise de Gracia, manager con oltre vent’anni di esperienza in innovazione e intelligenza artificiale.

Con la nuova società, il gruppo stabilisce una presenza diretta in una area geografia ad alto potenziale per i propri mercati di riferimento.

✅ Expert System

✔ Prezzo 2,10 €

✔ PE 12m neg

✔ PB 4,00

✔ Fair Value 1,87 €

✔ Rendimento implicito 8,9%

✔ Rating C - SPECULATIVO

Aim Italia Investable Index

Net Insurance, accordo distributivo con Banca Popolare Pugliese

Net Insurance, società assicurativa e riassicurativa quotata all'AIM Italia, e Banca Popolare Pugliese hanno sottoscritto un accordo per lo sviluppo delle attività di bancassicurazione danni mediante la distribuzione di un prodotto assicurativo legato ai rischi del mondo agricolo.

Il prodotto si prefigge lo scopo di alleggerire l’imprenditore agricolo di una parte consistente dell’aleatorietà del proprio business.

La soluzione è pensata tanto per il piccolo agricoltore, quanto per imprese agricole di maggiori dimensioni grazie all’applicazione modulare delle diverse coperture.

Ha affermato Andrea Battista, amministratore delegato di Net Insurance:

“L’intesa conferma la nostra strategia di progettare soluzioni tailor-made per i nostri partner e il forte apprezzamento del nostro prodotto PMI sui rischi agricoli”.

Banca Popolare Pugliese ha circa 257 mila clienti serviti da una rete di 105 sportelli dove operano 809 collaboratori e 131 agenti in attività finanziaria.

✅ Net Insurance

✔ Prezzo 5,20 €

✔ PE 12m 8,7

✔ PB 1,39

✔ Fair Value 5,02 €

✔ Rendimento implicito 12,6%

✔ Rating A - VALORE

Aim Italia Investable Index

Il prodotto si prefigge lo scopo di alleggerire l’imprenditore agricolo di una parte consistente dell’aleatorietà del proprio business.

La soluzione è pensata tanto per il piccolo agricoltore, quanto per imprese agricole di maggiori dimensioni grazie all’applicazione modulare delle diverse coperture.

Ha affermato Andrea Battista, amministratore delegato di Net Insurance:

“L’intesa conferma la nostra strategia di progettare soluzioni tailor-made per i nostri partner e il forte apprezzamento del nostro prodotto PMI sui rischi agricoli”.

Banca Popolare Pugliese ha circa 257 mila clienti serviti da una rete di 105 sportelli dove operano 809 collaboratori e 131 agenti in attività finanziaria.

✅ Net Insurance

✔ Prezzo 5,20 €

✔ PE 12m 8,7

✔ PB 1,39

✔ Fair Value 5,02 €

✔ Rendimento implicito 12,6%

✔ Rating A - VALORE

Aim Italia Investable Index

Pubblicato da: Aim Italia News alle

07:00

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: Net Insurance

giovedì 5 marzo 2020

Situazione mercati finanziari al 5 marzo 2020

Rendimento implicito nominale lordo

Aim Italia Investable: 11,88%

Ftse Mib: 9,61%

Btp a 10 anni: 1,07%

Inflazione attesa: 1,68%

Rendimento implicito reale netto

Aim Italia Investable: 6,99%

Ftse Mib: 5,34%

Btp a 10 anni: -0,73%

Fonte: elaborazione "Aim Italia News

Aim Italia Investable: 11,88%

Ftse Mib: 9,61%

Btp a 10 anni: 1,07%

Inflazione attesa: 1,68%

Rendimento implicito reale netto

Aim Italia Investable: 6,99%

Ftse Mib: 5,34%

Btp a 10 anni: -0,73%

Fonte: elaborazione "Aim Italia News

Pubblicato da: Aim Italia News alle

19:00

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: AIM Italia Investable, Btp, FTSE AIM Italia, FTSE Mib, Rendimento implicito

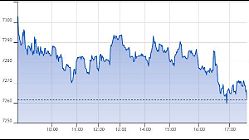

Ftse Aim Italia 05-03-2020

Il FTSE AIM Italia scende del -1,62% a 7.144,20 punti.

Il controvalore scambiato in giornata è di 7.499.111 euro.

18 titoli su 131 (14%) hanno chiuso la seduta con una variazione positiva.

I risultati migliori della giornata:

|

| Ftse Aim Italia 05-03-2020 |

I risultati migliori della giornata:

- Illa: +7,14%

- Leone Film Group: +4,17%

- Digital360: +2,60%

- Gruppo Green Power: +2,50%

- Somec: +2,40%

- H-Farm: -14,68%

- TraWell Co: -14,61%

- SosTravel.com: -13,33%

- Telesia: -10,82%

- CleanBnB: -10,76%

Pubblicato da: Aim Italia News alle

18:53

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: FTSE AIM Italia

4AIM SICAF, convocata assemblea per aumento di capitale di 100 mln di euro

Il CdA di 4AIM SICAF, società quotata all'AIM Italia, focalizzata su investimenti in società quotate e quotande su AIM Italia, ha convocato una assemblea straordinaria, in coincidenza con quella di approvazione del bilancio prevista per il 23 marzo, al fine di discutere e deliberare sulla proposta di aumento di capitale fino a un massimo di 100 mln di euro, mediante emissione di azioni ordinarie da offrire in opzione a tutti gli azionisti.

La proposta è finalizzata a reperire nuove risorse finanziarie da utilizzarsi al fine di perseguire la strategia di investimento della società.

Il mercato AIM Italia ha registrato una continua e costante crescita negli ultimi anni rappresentando per le imprese italiane, e in particolare le PMI, uno strumento per raccogliere le risorse finanziarie necessarie per supportare la crescita e consolidare il loro posizionamento di mercato.

Alla data del 31 dicembre 2019 la società ha investito circa 14,7 mln di euro in strumenti finanziari quotati.

❌ 4AIM SICAF

✔ Prezzo 370 €

Nessuna analisi finanziaria disponibile

La proposta è finalizzata a reperire nuove risorse finanziarie da utilizzarsi al fine di perseguire la strategia di investimento della società.

Il mercato AIM Italia ha registrato una continua e costante crescita negli ultimi anni rappresentando per le imprese italiane, e in particolare le PMI, uno strumento per raccogliere le risorse finanziarie necessarie per supportare la crescita e consolidare il loro posizionamento di mercato.

Alla data del 31 dicembre 2019 la società ha investito circa 14,7 mln di euro in strumenti finanziari quotati.

❌ 4AIM SICAF

✔ Prezzo 370 €

Nessuna analisi finanziaria disponibile

Pubblicato da: Aim Italia News alle

16:29

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: 4AIM SICAF

Italia Independent Group, l'assemblea delega il CdA ad aumentare il capitale fino a 7,8 mln di euro

L'assemblea degli azionisti di Italia Independent Group, società quotata all'AIM Italia, attiva nel mercato dell’eyewear e dei prodotti lifestyle, ha deliberato di attribuire al CdA una delega ad effettuare uno o più aumenti di capitale per massimi 7,8 mln di euro.

Operazione da effettuarsi mediante l’emissione di azioni ordinarie da offrire in opzione agli azionisti, in sottoscrizione ad alcuni azionisti o a terzi, oppure attraverso una combinazione di tali alternative.

La delega attribuisce al CdA la facoltà di stabilire, di volta in volta, modalità, termini e condizioni degli aumenti di capitale, compresi il numero delle azioni da emettere, il prezzo di emissione, comprensivo di eventuale sovrapprezzo, e il godimento.

❌ Italia Independent Group

✔ Prezzo 2,58 €

Nessuna analisi finanziaria disponibile

Operazione da effettuarsi mediante l’emissione di azioni ordinarie da offrire in opzione agli azionisti, in sottoscrizione ad alcuni azionisti o a terzi, oppure attraverso una combinazione di tali alternative.

La delega attribuisce al CdA la facoltà di stabilire, di volta in volta, modalità, termini e condizioni degli aumenti di capitale, compresi il numero delle azioni da emettere, il prezzo di emissione, comprensivo di eventuale sovrapprezzo, e il godimento.

❌ Italia Independent Group

✔ Prezzo 2,58 €

Nessuna analisi finanziaria disponibile

Pubblicato da: Aim Italia News alle

14:49

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: Italia Independent

Shedir Pharma Group, pubblicato studio societario

|

| Studio societario di Banca Akros su Shedir Pharma Group |

Il fatturato previsto è di 48,4 mln di euro nel 2019 (+3,1% rispetto al 2018), 50,9 mln di euro nel 2020 e 53,3 mln di euro nel 2021.

L'utile netto previsto è di 3,8 mln di euro nel 2019 (-40,6% rispetto al 2018), 5,9 mln di euro nel 2020 e 6,4 mln di euro nel 2021.

L'utile per azione previsto è di 0,332 euro nel 2019 (0,560 euro nel 2018), 0,516 euro nel 2020 e 0,560 euro nel 2021.

Il prezzo corrente del titolo è 4,25 euro.

Il rapporto prezzo / utili è di 12,8 sugli utili del 2019, 8,2 sugli utili del 2020 e 7,6 sugli utili del 2021.

Banca Akros attribuisce il rating BUY (invariato) al titolo.

Il target price assegnato è di 6,0 euro (precedente 10,0 euro), con un premio del 41% sul prezzo corrente.

La nostra valutazione è di un fair value di 4,40 euro, con un rendimento implicito del 11,0%.

Il nostro rating è B1 - CRESCITA MODERATA.

Redazione Aim Italia News

✅ Shedir Pharma Group

✔ Prezzo 4,25 €

✔ PE 12m 7,3

✔ PB 2,30

✔ Fair Value 4,40 €

✔ Rendimento implicito 11,0%

✔ Rating B1 - CRESCITA MODERATA

Aim Italia Investable Index

Energica Motor Company pubblica il primo "Report di Sostenibilità 2019"

|

| Report di Sostenibilità 2019 di Energica Motor Company |

Attraverso il primo Report di Sostenibilità la società intende evidenziare come la gestione aziendale punti a creare un valore sostenibile, che duri nel tempo, a favore dei propri stakeholder.

Livia Cevolini, CEO di Energica Motor Company, ha dichiarato:

“Energica è nata con un cuore green animato dalla mobilità elettrica e sostenibile.

Il nostro impegno e la nostra dedizione verso il concetto di sostenibilità ed efficientamento produttivo è parte integrante del nostro di business.

La decisione di pubblicare il Report di Sostenibilità 2019 conferma la consapevolezza da parte di Energica dell’importanza di uno sviluppo economico coerente con i bisogni e le aspettative di carattere ambientale e sociale degli stakeholder.”

Energica, fin dalla sua costituzione, è stata gestita in un’ottica di ecosostenibilità ed efficientamento con la realizzazione di moto elettriche, un prodotto che in sé limita le emissioni dirette di gas a effetto serra, con un ruolo fondamentale nel contrasto al cambiamento climatico.

Le emissioni indirette, attribuibili alla produzione di energia necessarie per la fabbricazione degli EVs sono peraltro inferiori rispetto ai veicoli a combustione nel corso del ciclo di vita.

Il modello di business si basa su una rete di fornitori in maggioranza italiani e locali, con circa l’80% del volume di componenti utilizzati di provenienza nazionale.

Energica è stata supportata da V-Finance, società specializzata nell’ESG Advisory, a supporto del team Energica nell’integrazione dei parametri ESG nei processi decisionali aziendali e la definizione della strategia.

❌ Energica Motor Company

✔ Prezzo 2,04 €

Nessuna analisi finanziaria disponibile

mercoledì 4 marzo 2020

Situazione mercati finanziari al 4 marzo 2020

Rendimento implicito nominale lordo

Aim Italia Investable: 11,78%

Ftse Mib: 9,53%

Btp a 10 anni: 1,02%

Inflazione attesa: 1,68%

Rendimento implicito reale netto

Aim Italia Investable: 6,92%

Ftse Mib: 5,28%

Btp a 10 anni: -0,77%

Fonte: elaborazione "Aim Italia News

Aim Italia Investable: 11,78%

Ftse Mib: 9,53%

Btp a 10 anni: 1,02%

Inflazione attesa: 1,68%

Rendimento implicito reale netto

Aim Italia Investable: 6,92%

Ftse Mib: 5,28%

Btp a 10 anni: -0,77%

Fonte: elaborazione "Aim Italia News

Pubblicato da: Aim Italia News alle

19:16

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: AIM Italia Investable, Btp, FTSE AIM Italia, FTSE Mib, Rendimento implicito

Ftse Aim Italia 04-03-2020

Il FTSE AIM Italia scende del -0,62% a 7.261,50 punti.

Il controvalore scambiato in giornata è di 5.880.736 euro.

30 titoli su 131 (23%) hanno chiuso la seduta con una variazione positiva.

I risultati migliori della giornata:

|

| Ftse Aim Italia 04-03-2020 |

I risultati migliori della giornata:

- Sciuker Frames: +17,86%

- Gruppo Green Power: +9,59%

- 4AIM SICAF: +6,94%

- Illa: +4,67%

- SosTravel.com: +4,59%

- Caleido Group: -11,86%

- Clabo: -9,05%

- Imvest: -6,86%

- Confinvest: -6,59%

- Italia Independent Group: -6,25%

Pubblicato da: Aim Italia News alle

19:11

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: FTSE AIM Italia

Sciuker Frames emette obbligazioni a conversione obbligatoria per 5 mln di euro (sconto 5%) + warrant

Il CdA di Sciuker Frames, società quotata all'AIM Italia, attiva nella progettazione e produzione di finestre ecosostenibili, ha approvato l’accordo di investimento con Atlas Special Opportunities e Atlas Capital Markets per l’emissione di uno o più prestiti obbligazionari a conversione obbligatoria in azioni ordinarie della società cum warrant, con esclusione del diritto di opzione, per un importo complessivo fino ad 5 mln di euro da offrire in sottoscrizione ad Atlas Special Opportunities.

Emissione del Prestito Obbligazionario Convertibile

Il contratto di sottoscrizione prevede che le obbligazioni convertibili, con un valore nominale unitario pari a 100.000 euro, potranno essere emesse in quattro serie, ciascuna accompagnata dall’emissione a titolo gratuito, di warrant, come segue:

Meccanismo di rimborso o conversione del POC

Il contratto di sottoscrizione prevede che il POC potrà essere rimborsato ad opzione della società:

A seguito della ricezione di un avviso di conversione delle obbligazioni rappresentative di ciascuna serie, la società potrà riacquistare, o potrà fare in modo che H.Arm riacquisti, le obbligazioni oggetto dell’avviso di conversione corrispondendo agli obbligazionisti, in aggiunta al capitale non ancora rimborsato, una penale oltre agli interessi maturati e non corrisposti a tale data.

Funzionamento delle richieste di sottoscrizione ed emissione delle obbligazioni

Il regolamento del POC prevede meccanismi di tutela degli obbligazionisti.

Ad ogni data di emissione delle obbligazioni sarà verificato il rispetto, da parte della società, dei seguenti parametri:

Gli obbligazionisti potranno richiedere di convertire le obbligazioni in azioni ordinarie della società entro un limite massimo mensile del 20% dell’importo nominale di ciascuna serie (limite che potrà essere innalzato al 50% qualora la società non dovesse rispettare determinati parametri finanziari) sulla base del prezzo di conversione.

Alla data di scadenza, le obbligazioni saranno convertite in azioni ordinarie dalla società.

I warrant

Ciascuna serie sarà accompagnata dall’emissione, a titolo gratuito, di un numero di warrant pari al 30% dell’importo nominale di ciascuna serie diviso per la media del prezzo, medio ponderato per il volume delle azioni ordinarie della società registrata durante i 30 giorni di Borsa aperta precedenti alla ricezione all’emissione di una Serie.

Ogni warrant attribuisce al portatore il diritto di ricevere 1 azione della società al prezzo di esercizio di 2,4 euro per il primo 50% dei warrant esercitati e di 2,8 euro per la rimanente parte.

I warrant potranno essere esercitati nel periodo intercorrente tra il 1 agosto 2021 e il 1 agosto 2023.

I warrant non potranno essere esercitati qualora i warrant già emessi dalla società, denominati “Warrant Sciuker Frames 2018-2021”, siano esercitati dai relativi titolari entro il 31 maggio 2021.

Circolazione delle obbligazioni e dei warrant

Le obbligazioni convertibili ed i warrant possono essere trasferiti a terzi da parte del sottoscrittore.

Il numero massimo di azioni ordinarie, che possono essere vendute sul mercato secondario dal sottoscrittore o dalle sue controllate, è pari al 20% del volume medio giornaliero del mese precedente, calcolato come media del volume giornaliero negli ultimi 25 giorni di negoziazione.

Questo in modo da attenuare il rischio legato alla volatilità del prezzo delle azioni sul mercato secondario.

Commissioni e spese

Alla data di emissione di ciascuna serie, la società pagherà al sottoscrittore una commissione del 5% del valore complessivo di ciascuna serie.

La società si impegna inoltre a pagare al sottoscrittore un interesse annuale complessivo del 3% del valore nominale dell’obbligazione convertibile, da pagare trimestralmente, fino alla conversione dell’obbligazione convertibile in azioni ordinarie.

Motivazioni dell'emissione obbligazionaria convertibile con esclusione del diritto di opzione

L’operazione di emissione di un prestito obbligazionario convertibile riservato a un investitore istituzionale fornisce la possibilità alla società di attingere alle risorse che dovessero essere necessarie o opportune per effettuare gli investimenti previsti nel piano industriale, nonché per sostenere il proprio business ordinario.

L’emissione di un prestito obbligazionario rappresenta uno strumento ibrido che garantisce alla società di potersi dotare dei mezzi finanziari necessari per potere attuare la propria strategia di espansione sui mercati esteri e il potenziamento della capacità produttiva.

La tipologia delle clausole previste all’interno del contratto permette alla società di decidere autonomamente in merito alla conversione in azioni o al rimborso dell’obbligazione, in base alle condizioni di mercato e alle strategie implementate dalla società nel corso dei prossimi mesi.

Motivazioni dell'emissione dei warrant con esclusione del diritto di opzione

L’emissione dei warrant, e la possibile sottoscrizione dell’aumento di capitale a servizio degli stessi, potrà fornire ulteriori risorse patrimoniali e finanziarie della società, da utilizzare a sostegno del suo piano industriale senza alcun onere aggiuntivo.

Determinazione del prezzo di emissione delle nuove azioni e del rapporto di conversione

Il prezzo di emissione delle azioni oggetto di conversione sarà pari al 95% di una media di 3 giorni del prezzo medio ponderato per il volume delle azioni ordinarie della società durante il periodo di 20 giorni di Borsa aperta consecutivi precedenti la ricezione da parte della società dell’avviso di conversione.

Il numero delle azioni da emettere in sede di conversione sarà determinato dividendo l’importo complessivo delle obbligazioni non convertite per il prezzo di emissione.

Periodo di esecuzione dell'operazione

La società potrà formulare le richieste di sottoscrizione entro 30 mesi dalla data di sottoscrizione del contratto di sottoscrizione.

Una volta emesse, le obbligazioni potranno essere convertite in azioni di nuova emissione, su iniziativa del titolare, entro il termine di 2 anni da ciascuna emissione.

In difetto, si darà comunque luogo alla conversione obbligatoria alla scadenza del medesimo periodo.

Effetti sul valore unitario delle azioni

In caso di conversione del prestito obbligazionario in azioni ordinarie, l’emissione di nuove azioni, andrà a diluire gli attuali investitori per un importo che dipenderà dal prezzo di conversione e dalla quantità di azioni emesse a seguito della conversione.

Non è possibile prevedere con certezza l’effetto diluitivo sugli attuali azionisti a seguito della conversione da parte del sottoscrittore, poiché esso dipende sia dall’andamento del titolo sul mercato secondario, sulla base del quale è calcolato il prezzo di conversione in azioni ordinarie, sia dalla decisione da parte del Consiglio di Amministrazione circa l’esercizio dell’eventuale opzione di rimborso anticipato senza conversione in azioni ordinarie prevista dal contratto, prevista a seguita della richiesta formale da parte del sottoscrittore di conversione dell’obbligazione convertibile in azioni ordinarie della società.

Vendita di azioni della società da parte del sottoscrittore

Non sussistono in capo al sottoscrittore obblighi di mantenimento delle azioni sottoscritte a seguito della conversione del POC ovvero dell’esercizio dei warrant.

Assemblea straordinaria

L’assemblea straordinaria dei soci della società sarà convocata per adottare le delibere inerenti all'operazione.

✅ Sciuker Frames

✔ Prezzo 1,15 €

✔ PE 12m 16,8

✔ PB 1,49

✔ Fair Value 1,01 €

✔ Rendimento implicito 11,5%

✔ Rating B2 - CRESCITA ELEVATA

Aim Italia Investable Index

Emissione del Prestito Obbligazionario Convertibile

Il contratto di sottoscrizione prevede che le obbligazioni convertibili, con un valore nominale unitario pari a 100.000 euro, potranno essere emesse in quattro serie, ciascuna accompagnata dall’emissione a titolo gratuito, di warrant, come segue:

- la prima e la seconda Serie per un ammontare, ciascuna, non inferiore a 1 mln di euro e non superiore a 2 mln di euro;

- la terza Serie per un ammontare non superiore al minore tra (a) la differenza positiva tra 5 mln di euro e l’ammontare nominale complessivo delle precedenti Serie emesse e (b) 2 mln di euro;

- la quarta Serie per un ammontare corrispondente alla eventuale differenza positiva tra 5 mln di euro e l’ammontare nominale complessivo delle precedenti Serie emesse.

Meccanismo di rimborso o conversione del POC

Il contratto di sottoscrizione prevede che il POC potrà essere rimborsato ad opzione della società:

- anticipatamente in qualsiasi momento corrispondendo agli obbligazionisti, in aggiunta al capitale non ancora rimborsato, una penale oltre agli interessi maturati e non corrisposti a tale data;

- alla data che cade 3 giorni di Borsa aperta prima della data di scadenza, alla pari, oltre agli interessi maturati e non corrisposti a tale data.

A seguito della ricezione di un avviso di conversione delle obbligazioni rappresentative di ciascuna serie, la società potrà riacquistare, o potrà fare in modo che H.Arm riacquisti, le obbligazioni oggetto dell’avviso di conversione corrispondendo agli obbligazionisti, in aggiunta al capitale non ancora rimborsato, una penale oltre agli interessi maturati e non corrisposti a tale data.

Funzionamento delle richieste di sottoscrizione ed emissione delle obbligazioni

Il regolamento del POC prevede meccanismi di tutela degli obbligazionisti.

Ad ogni data di emissione delle obbligazioni sarà verificato il rispetto, da parte della società, dei seguenti parametri:

- Posizione Finanziaria Netta / Ebitda (da calcolarsi su base rolling 12 mesi): inferiore a 6,0;

- Posizione Finanziaria Netta / Patrimonio Netto: inferiore a 3,0.

Gli obbligazionisti potranno richiedere di convertire le obbligazioni in azioni ordinarie della società entro un limite massimo mensile del 20% dell’importo nominale di ciascuna serie (limite che potrà essere innalzato al 50% qualora la società non dovesse rispettare determinati parametri finanziari) sulla base del prezzo di conversione.

Alla data di scadenza, le obbligazioni saranno convertite in azioni ordinarie dalla società.

I warrant

Ciascuna serie sarà accompagnata dall’emissione, a titolo gratuito, di un numero di warrant pari al 30% dell’importo nominale di ciascuna serie diviso per la media del prezzo, medio ponderato per il volume delle azioni ordinarie della società registrata durante i 30 giorni di Borsa aperta precedenti alla ricezione all’emissione di una Serie.

Ogni warrant attribuisce al portatore il diritto di ricevere 1 azione della società al prezzo di esercizio di 2,4 euro per il primo 50% dei warrant esercitati e di 2,8 euro per la rimanente parte.

I warrant potranno essere esercitati nel periodo intercorrente tra il 1 agosto 2021 e il 1 agosto 2023.

I warrant non potranno essere esercitati qualora i warrant già emessi dalla società, denominati “Warrant Sciuker Frames 2018-2021”, siano esercitati dai relativi titolari entro il 31 maggio 2021.

Circolazione delle obbligazioni e dei warrant

Le obbligazioni convertibili ed i warrant possono essere trasferiti a terzi da parte del sottoscrittore.

Il numero massimo di azioni ordinarie, che possono essere vendute sul mercato secondario dal sottoscrittore o dalle sue controllate, è pari al 20% del volume medio giornaliero del mese precedente, calcolato come media del volume giornaliero negli ultimi 25 giorni di negoziazione.

Questo in modo da attenuare il rischio legato alla volatilità del prezzo delle azioni sul mercato secondario.

Commissioni e spese

Alla data di emissione di ciascuna serie, la società pagherà al sottoscrittore una commissione del 5% del valore complessivo di ciascuna serie.

La società si impegna inoltre a pagare al sottoscrittore un interesse annuale complessivo del 3% del valore nominale dell’obbligazione convertibile, da pagare trimestralmente, fino alla conversione dell’obbligazione convertibile in azioni ordinarie.

Motivazioni dell'emissione obbligazionaria convertibile con esclusione del diritto di opzione

L’operazione di emissione di un prestito obbligazionario convertibile riservato a un investitore istituzionale fornisce la possibilità alla società di attingere alle risorse che dovessero essere necessarie o opportune per effettuare gli investimenti previsti nel piano industriale, nonché per sostenere il proprio business ordinario.

L’emissione di un prestito obbligazionario rappresenta uno strumento ibrido che garantisce alla società di potersi dotare dei mezzi finanziari necessari per potere attuare la propria strategia di espansione sui mercati esteri e il potenziamento della capacità produttiva.

La tipologia delle clausole previste all’interno del contratto permette alla società di decidere autonomamente in merito alla conversione in azioni o al rimborso dell’obbligazione, in base alle condizioni di mercato e alle strategie implementate dalla società nel corso dei prossimi mesi.

Motivazioni dell'emissione dei warrant con esclusione del diritto di opzione

L’emissione dei warrant, e la possibile sottoscrizione dell’aumento di capitale a servizio degli stessi, potrà fornire ulteriori risorse patrimoniali e finanziarie della società, da utilizzare a sostegno del suo piano industriale senza alcun onere aggiuntivo.

Determinazione del prezzo di emissione delle nuove azioni e del rapporto di conversione

Il prezzo di emissione delle azioni oggetto di conversione sarà pari al 95% di una media di 3 giorni del prezzo medio ponderato per il volume delle azioni ordinarie della società durante il periodo di 20 giorni di Borsa aperta consecutivi precedenti la ricezione da parte della società dell’avviso di conversione.

Il numero delle azioni da emettere in sede di conversione sarà determinato dividendo l’importo complessivo delle obbligazioni non convertite per il prezzo di emissione.

Periodo di esecuzione dell'operazione

La società potrà formulare le richieste di sottoscrizione entro 30 mesi dalla data di sottoscrizione del contratto di sottoscrizione.

Una volta emesse, le obbligazioni potranno essere convertite in azioni di nuova emissione, su iniziativa del titolare, entro il termine di 2 anni da ciascuna emissione.

In difetto, si darà comunque luogo alla conversione obbligatoria alla scadenza del medesimo periodo.

Effetti sul valore unitario delle azioni

In caso di conversione del prestito obbligazionario in azioni ordinarie, l’emissione di nuove azioni, andrà a diluire gli attuali investitori per un importo che dipenderà dal prezzo di conversione e dalla quantità di azioni emesse a seguito della conversione.

Non è possibile prevedere con certezza l’effetto diluitivo sugli attuali azionisti a seguito della conversione da parte del sottoscrittore, poiché esso dipende sia dall’andamento del titolo sul mercato secondario, sulla base del quale è calcolato il prezzo di conversione in azioni ordinarie, sia dalla decisione da parte del Consiglio di Amministrazione circa l’esercizio dell’eventuale opzione di rimborso anticipato senza conversione in azioni ordinarie prevista dal contratto, prevista a seguita della richiesta formale da parte del sottoscrittore di conversione dell’obbligazione convertibile in azioni ordinarie della società.

Vendita di azioni della società da parte del sottoscrittore

Non sussistono in capo al sottoscrittore obblighi di mantenimento delle azioni sottoscritte a seguito della conversione del POC ovvero dell’esercizio dei warrant.

Assemblea straordinaria

L’assemblea straordinaria dei soci della società sarà convocata per adottare le delibere inerenti all'operazione.

✅ Sciuker Frames

✔ Prezzo 1,15 €

✔ PE 12m 16,8

✔ PB 1,49

✔ Fair Value 1,01 €

✔ Rendimento implicito 11,5%

✔ Rating B2 - CRESCITA ELEVATA

Aim Italia Investable Index

Pubblicato da: Aim Italia News alle

18:57

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: Sciuker Frames

Iscriviti a: Post (Atom)