Alfio Bardolla Training Group, società quotata all'AIM Italia, che opera nel settore della formazione finanziaria personale, comunica i seguenti dati finanziari:

Bilancio consolidato 1° semestre

Principi contabili nazionali

migliaia di euro

2019 vs 2018

Ricavi

5.660 vs 4.687, +20,8%

Ebitda rettificato (stima)

340 vs 313, +8,6%

Debiti finanziari netti

310 vs 490 al 31/12/2018, -180

Il budget della società prevede ricavi 2019 superiori a 10 mln di euro.

aimitalia.news: le ultime notizie, gli approfondimenti e un archivio cercabile di oltre 7.500 articoli riguardanti l'Euronext Growth Milan

sabato 27 luglio 2019

Alfio Bardolla Training Group cresce del 20% nel 1° semestre 2019

Pubblicato da: Aim Italia News alle

07:10

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: Alfio Bardolla

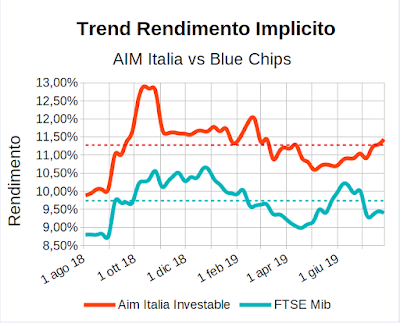

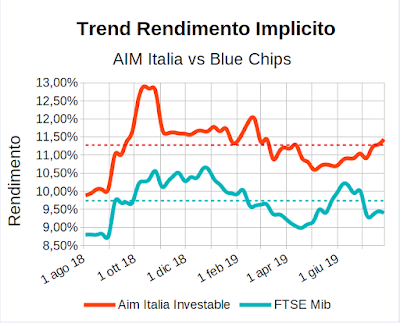

AIM ITALIA, previsione tasso di crescita degli utili al 26 luglio 2019

AIM Italia: previsione tasso di crescita degli utili

Valutazione fondamentale al 26 luglio 2019

Tasso di crescita degli utili delle imprese dell'AIM Italia, implicito nella loro quotazione.

Dati

P/E [utile previsto dagli analisti]: 12,46 (precedente 11,99)

Ottimismo degli analisti: +11,1% (precedente +13,6%)

P/E [utile corretto]: 15,20 (precedente 15,17)

E/P [1 / 15,20]: 6,58% (precedente 6,59%)

Equity cost: 11,44% (precedente 11,29%)

Inflazione prevista: 1,87% (precedente 1,87%)

Valutazione fondamentale al 26 luglio 2019

Tasso di crescita degli utili delle imprese dell'AIM Italia, implicito nella loro quotazione.

Dati

P/E [utile previsto dagli analisti]: 12,46 (precedente 11,99)

Ottimismo degli analisti: +11,1% (precedente +13,6%)

P/E [utile corretto]: 15,20 (precedente 15,17)

E/P [1 / 15,20]: 6,58% (precedente 6,59%)

Equity cost: 11,44% (precedente 11,29%)

Inflazione prevista: 1,87% (precedente 1,87%)

Calcoli

Tasso di crescita nominale [11,44% - 6,58%]: 4,86% (precedente 4,70%)

Tasso di crescita reale [4,86% - 1,87%]: 2,99% (precedente 2,83%)

Dati utilizzati e procedura:

1.

Per singolo titolo, l'utile per azione (Eps) previsto nei successivi 12 mesi, corretto dell'intrinseco ottimismo degli analisti finanziari.

Abbiamo utilizzato a tale fine la stima del fattore di correzione fornita mensilmente dal sito di analisi fondamentale www.azioni.ml.

2.

Per singolo titolo, l'ultimo prezzo di mercato disponibile.

3.

Il tasso di inflazione previsto per i prossimi 10 anni, calcolato facendo la media tra le stime fornite da Survey of Professional Forecasters (SPF), Consensus Economics e Euro Zone Barometer.

4.

E' stato utilizzato il valore mediano, invece del più comune valore medio, del rapporto prezzo - utili delle società analizzate.

Ciò consente di ottenere una stima di mercato robusta: non influenzata da singole valutazioni azionarie estreme.

Tasso di crescita nominale [11,44% - 6,58%]: 4,86% (precedente 4,70%)

Tasso di crescita reale [4,86% - 1,87%]: 2,99% (precedente 2,83%)

Dati utilizzati e procedura:

1.

Per singolo titolo, l'utile per azione (Eps) previsto nei successivi 12 mesi, corretto dell'intrinseco ottimismo degli analisti finanziari.

Abbiamo utilizzato a tale fine la stima del fattore di correzione fornita mensilmente dal sito di analisi fondamentale www.azioni.ml.

2.

Per singolo titolo, l'ultimo prezzo di mercato disponibile.

3.

Il tasso di inflazione previsto per i prossimi 10 anni, calcolato facendo la media tra le stime fornite da Survey of Professional Forecasters (SPF), Consensus Economics e Euro Zone Barometer.

4.

E' stato utilizzato il valore mediano, invece del più comune valore medio, del rapporto prezzo - utili delle società analizzate.

Ciò consente di ottenere una stima di mercato robusta: non influenzata da singole valutazioni azionarie estreme.

Redazione Aim Italia News

Pubblicato da: Aim Italia News alle

07:05

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: AIM Italia Investable, FTSE AIM Italia, FTSE Mib, Tasso di crescita

Il rendimento implicito di AIM Italia sale a 11,44%

AIM Italia: tasso di rendimento implicito

Valutazione fondamentale settimanale al 26 luglio 2019

Rendimento Implicito indice AIM Italia Investable: 11,44% (+ 0,15%)

Stima aggiornata al 26-07-2019 (mediana)

Rendimento Implicito indice FTSE MIB: 9,40% (- 0,04%)

Stima aggiornata al 26-07-2019 (mediana)

Fonte: www.azioni.ml

Premio di rendimento AIM Italia vs MIB: 2,04% (+ 0,19%)

Premio di rendimento AIM Italia vs MIB: 2,04% (+ 0,19%)

Btp a 10 anni: 1,58%

Btp a 10 anni: 1,58%

Inflazione attesa: 1,87%

Rendimento implicito reale netto

Aim Italia Investable: 6,47%

Ftse Mib: 4,99%

Btp a 10 anni: -0,48%

Analisi: fondamentale

Orizzonte temporale: medio/lungo periodo

Parametro: mediana

Stima: campionaria

Calcolo: al lordo di imposte e inflazione

Aggiornamento: 26 luglio 2019

Indice AIM Italia Investable: 8.871,30 (- 3,11%)

Indice FTSE AIM Italia: 8.216,39 (- 7,82%)

Indice FTSE Mib: 21.837,74 (+ 0,91%)

Elaborazione: "Aim Italia News"

N.B. Il rendimento implicito è il tasso che eguaglia il flusso futuro atteso di utili e dividendi all'attuale prezzo di mercato.

Redazione Aim Italia News

Valutazione fondamentale settimanale al 26 luglio 2019

Rendimento Implicito indice AIM Italia Investable: 11,44% (+ 0,15%)

Stima aggiornata al 26-07-2019 (mediana)

Rendimento Implicito indice FTSE MIB: 9,40% (- 0,04%)

Stima aggiornata al 26-07-2019 (mediana)

Fonte: www.azioni.ml

Inflazione attesa: 1,87%

Rendimento implicito reale netto

Aim Italia Investable: 6,47%

Ftse Mib: 4,99%

Btp a 10 anni: -0,48%

Analisi: fondamentale

Orizzonte temporale: medio/lungo periodo

Parametro: mediana

Stima: campionaria

Calcolo: al lordo di imposte e inflazione

Aggiornamento: 26 luglio 2019

Indice AIM Italia Investable: 8.871,30 (- 3,11%)

Indice FTSE AIM Italia: 8.216,39 (- 7,82%)

Indice FTSE Mib: 21.837,74 (+ 0,91%)

Elaborazione: "Aim Italia News"

N.B. Il rendimento implicito è il tasso che eguaglia il flusso futuro atteso di utili e dividendi all'attuale prezzo di mercato.

Redazione Aim Italia News

Pubblicato da: Aim Italia News alle

07:00

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: AIM Italia Investable, FTSE AIM Italia, FTSE Mib, Rendimento implicito

venerdì 26 luglio 2019

AIM Italia Investable Index 26-07-2019

L'AIM Italia Investable è sceso nella settimana del -3,11% a 8.871,30 punti.

Il FTSE AIM Italia è sceso nella settimana del -7,82% a 8.216,39 punti.

Il FTSE AIM Italia è sceso nella settimana del -7,82% a 8.216,39 punti.

24 titoli su 75 (32%) hanno chiuso la settimana con una variazione positiva.

I risultati migliori della settimana:

La presenza di uno o più analisti finanziari consente di attivare una modalità di investimento basata sui fondamentali delle società: l'unica adeguata ad un mercato poco liquido come l'Aim Italia.

L'indice è ricalcolato settimanalmente, alla chiusura di venerdì.

Maggiori dettagli sull'AIM Italia Investable Index.

Il FTSE AIM Italia è sceso nella settimana del -7,82% a 8.216,39 punti.

Il FTSE AIM Italia è sceso nella settimana del -7,82% a 8.216,39 punti.24 titoli su 75 (32%) hanno chiuso la settimana con una variazione positiva.

I risultati migliori della settimana:

- Assiteca 7,71%

- Sciuker Frames 7,27%

- Net Insurance 7,05%

- Siti B&T Group 5,73%

- SCM SIM 3,55%

- Bio-on -64,14%

- Casta Diva Group -14,16%

- Renergetica -11,78%

- Sos Travel -11,45%

- Neosperience -10,49%

La presenza di uno o più analisti finanziari consente di attivare una modalità di investimento basata sui fondamentali delle società: l'unica adeguata ad un mercato poco liquido come l'Aim Italia.

L'indice è ricalcolato settimanalmente, alla chiusura di venerdì.

Maggiori dettagli sull'AIM Italia Investable Index.

Redazione Aim Italia News

Pubblicato da: Aim Italia News alle

19:13

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: AIM Italia Investable

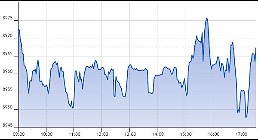

Ftse Aim Italia 26-07-2019

Il FTSE AIM Italia sale del +2,52% a 8.216,39 punti.

Il controvalore scambiato in giornata è di 29.406.930 euro.

40 titoli su 124 (32%) hanno chiuso la seduta con una variazione positiva.

I risultati migliori della giornata:

|

| Ftse Aim Italia 26-07-2019 |

Il controvalore scambiato in giornata è di 29.406.930 euro.

40 titoli su 124 (32%) hanno chiuso la seduta con una variazione positiva.

I risultati migliori della giornata:

- Bio-on: 60,00%

- Alfio Bardolla Training Group: 7,61%

- Ecosunteck: 6,93%

- Agatos: 4,65%

- Friulchem: 3,32%

- Gruppo Green Power: -9,43%

- WM Capital: -5,93%

- Innovatec: -5,60%

- FOPE: -5,13%

- Imvest: -5,00%

Pubblicato da: Aim Italia News alle

18:16

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: FTSE AIM Italia

Enertronica torna all'utile

Enertronica, società quotata all'AIM Italia, operante nel settore delle energie rinnovabili e del risparmio energetico, comunica i dati preconsuntivi relativi al primo semestre 2019.

Bilancio consolidato 1° semestre

Principi contabili internazionali

mln di di euro

2019 vs 2018

Ricavi

23,0 vs 26,2, -12,2%

Ebitda

3,5 vs -3,4, +6,9

Utile prima delle imposte

1,1 vs -6,8, +7,9

La relazione semestrale consolidata, che sarà approvata il 24 settembre 2019, mostra il ritorno all’utile del gruppo, evidenziando la natura non ricorrente delle perdite registrate nell’esercizio 2018.

In relazione al piano industriale 2019 – 2022 la società stima, per l’esercizio 2019, una contrazione del fatturato di circa il 25% rispetto al dato previsionale di 83,1 milioni, dovuto ad uno slittamento al 2020 di alcune commesse, mentre si confermano i risultati prospettici di ebitda (7,1 mln di euro) e utile ante imposte (4,1 mln di euro).

Bilancio consolidato 1° semestre

Principi contabili internazionali

mln di di euro

2019 vs 2018

Ricavi

23,0 vs 26,2, -12,2%

Ebitda

3,5 vs -3,4, +6,9

Utile prima delle imposte

1,1 vs -6,8, +7,9

La relazione semestrale consolidata, che sarà approvata il 24 settembre 2019, mostra il ritorno all’utile del gruppo, evidenziando la natura non ricorrente delle perdite registrate nell’esercizio 2018.

In relazione al piano industriale 2019 – 2022 la società stima, per l’esercizio 2019, una contrazione del fatturato di circa il 25% rispetto al dato previsionale di 83,1 milioni, dovuto ad uno slittamento al 2020 di alcune commesse, mentre si confermano i risultati prospettici di ebitda (7,1 mln di euro) e utile ante imposte (4,1 mln di euro).

Pubblicato da: Aim Italia News alle

10:56

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: Enertronica

Grifal, fatturato 1° semestre 2019 +9%

Grifal, società quotata all'AIM Italia, che opera nel packaging industriale, comunica che nel 1° semestre 2019 i ricavi sono stati pari a 9,7 mln di euro, in linea con il piano industriale ed in crescita di oltre il 9% rispetto al medesimo periodo dell’anno precedente.

I dati non sono stati oggetto di revisione e i risultati semestrali completi verranno comunicato il 30 settembre 2019.

✅ Grifal

✔ Prezzo 3,95 €

✔ PE 12m 38,2

✔ PB 4,87

✔ Fair Value 3,46 €

✔ Rendimento implicito 10,0%

✔ Rating B2 - GROWTH

I dati non sono stati oggetto di revisione e i risultati semestrali completi verranno comunicato il 30 settembre 2019.

✅ Grifal

✔ Prezzo 3,95 €

✔ PE 12m 38,2

✔ PB 4,87

✔ Fair Value 3,46 €

✔ Rendimento implicito 10,0%

✔ Rating B2 - GROWTH

giovedì 25 luglio 2019

Situazione mercati finanziari al 25 luglio 2019

Rendimento implicito nominale lordo

Aim Italia Investable: 11,43%

Ftse Mib: 9,39%

Btp a 10 anni: 1,53%

Inflazione attesa: 1,87%

Rendimento implicito reale netto

Aim Italia Investable: 6,47%

Ftse Mib: 4,99%

Btp a 10 anni: -0,52%

Fonte: elaborazione "Aim Italia News"

Aim Italia Investable: 11,43%

Ftse Mib: 9,39%

Btp a 10 anni: 1,53%

Inflazione attesa: 1,87%

Rendimento implicito reale netto

Aim Italia Investable: 6,47%

Ftse Mib: 4,99%

Btp a 10 anni: -0,52%

Fonte: elaborazione "Aim Italia News"

Pubblicato da: Aim Italia News alle

19:00

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: AIM Italia Investable, FTSE AIM Italia, FTSE Mib, Rendimento implicito

Ftse Aim Italia 25-07-2019

Il FTSE AIM Italia scende del -8,50% a 8.014,75 punti.

Il controvalore scambiato in giornata è di 16.937.910 euro.

25 titoli su 123 (20%) hanno chiuso la seduta con una variazione positiva.

I risultati migliori della giornata:

|

| Ftse Aim Italia 25-07-2019 |

Il controvalore scambiato in giornata è di 16.937.910 euro.

25 titoli su 123 (20%) hanno chiuso la seduta con una variazione positiva.

I risultati migliori della giornata:

- FOPE: 4,70%

- Expert System: 4,17%

- EdiliziaAcrobatica: 3,88%

- Intred: 3,42%

- TPS: 3,09%

- Bio-on: -69,76%

- Italia Independent Group: -6,38%

- Askoll EVA: -5,83%

- AMM: -5,36%

- Neosperience: 4,95%

Pubblicato da: Aim Italia News alle

18:44

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: FTSE AIM Italia

Bio-on risponde punto per punto al report di Quintessential Capital Management

Il CdA di Bio-on, società quotata all'AIM e attiva nel settore delle bioplastiche PHAs e della nuova chimica verde, anche sentito il parere favorevole del Collegio Sindacale, comunica e precisa quanto segue.

La Società esprime nella presente nota la propria posizione in merito a informazioni non veritiere che in data odierna sono state diffuse sulla Società stessa e sugli amministratori, tramite un soggetto che ha dichiarato di avere «interesse economico nella discesa del prezzo del titolo» di questa Società.

La Società precisa quanto segue:

La Società si riserva di comunicare ulteriori approfondimenti nei prossimi giorni.

✅ Bio-on

✔ Prezzo 24,8

✔ PE 12m 31,8

✔ PB 6,92

✔ Fair Value 47,8 €

✔ Rendimento implicito 9,7%

✔ Rating B1 - GROWTH

La Società esprime nella presente nota la propria posizione in merito a informazioni non veritiere che in data odierna sono state diffuse sulla Società stessa e sugli amministratori, tramite un soggetto che ha dichiarato di avere «interesse economico nella discesa del prezzo del titolo» di questa Società.

La Società precisa quanto segue:

- i contenuti diffusi citano fonti che hanno forti conflitti di interesse rispetto all'operato Bio-on, pertanto non possono essere considerati come pareri di terze parti disinteressate;

- la tecnologia di produzione del PHA di proprietà della Società affonda le proprie radici in una scoperta tecnologica del secolo scorso, messa a punto e industrializzata da Bio-on attraverso selezione di batteri e tecniche di produzione moderne ed eco-friendly, capaci di produrre prodotti per applicazioni moderne e innovative;

- la tecnologia della Società è brevettata e di proprietà esclusiva della Società la quale possiede la proprietà di oltre duecento tra brevetti concessi, formulazioni e domande di brevetto già richieste;

- il funzionamento della tecnologia è confermato dall'entrata in produzione dell'impianto industriale di Castel San Pietro Terme (BO), ottenuto mediante scale up dell'impianto semi-industriale realizzato dalla Società nel 2010 e da allora sempre operativo, già rappresentativo del funzionamento della tecnologia;

- la concessione di licenze a clienti terzi non rappresenta un sistema di studio per verificare la tecnologia ma il pilastro dell'attività della Società;

- di avere dimostrato che la commercializzazione di prodotti in PHA dalla propria tecnologia è possibile, avendola attuata con successo con partner internazionali (Unilever, Kartell in primis).

Molteplici società a livello internazionale si sono dimostrate, difatti, attente e predisposte ad investire su materiali green che possono offrire ai consumatori finali prodotti che possono risolvere il problema dell'inquinamento della plastica;

- non risulta corretto comparare costi di produzione e costi di investimento con impianti realizzati da società terze che operano sì nel settore generale delle bio-plastiche ma su segmenti di mercati in cui la Società non opera al momento.

La Società, infatti, è oggi focalizzata su specialties di alto valore, quale la cosmesi e altre applicazioni su cui opera a condizioni di mercato;

- l'impianto è funzionante e operativo.

Come da comunicazione in sede di Assemblea di approvazione del bilancio, tenutasi in data 30 aprile 2019, e come da comunicato odierno, l'impianto è visitabile nel rispetto dell'ordinato svolgimento delle attività di lavoro e del numero di richieste pervenute alla Società;

- non essendo nuova a insinuazioni di dubbio sulla effettiva operatività dell'impianto industriale di Castel San Pietro Terme (BO), la Società conferma l'avvenuta produzione del bio-polimero PHA e la commercializzazione dei prodotti a dimostrazione dell'effettivo funzionamento della tecnologia che risulta quindi operativa, riproducibile e controllata in tutti i suoi passaggi produttivi;

- i PHAs in generale, ivi inclusi quelli prodotti dalla Società con la propria tecnologia, sono considerati da tutta la letteratura scientifica come gli unici biopolimeri biodegradabili a temperatura ambiente.

La Società inoltre nel corso del tempo ha richiesto e ottenuto da enti certificatori internazionali le certificazioni relative alle biodegradabilità e l'origine naturale del proprio PHA;

- i PHAs sono noti per avere caratteristiche fisico-meccaniche comparabili con i principali polimeri tradizionali, pertanto possono essere un possibile sostituto a tendere di queste famiglie di prodotti;

- i flussi di ricavi identificati dalla Società e dal Gruppo derivano dalla concessione di licenze inerenti al proprio know-how e la vendita di servizi per studi di fattibilità, servizi di implementazione e ricerca applicata attività tipiche di una Intellectual Property Company come la Società;

Con particolare riferimento alle concessioni di licenze per il diritto d'uso dei risultati della proprietà intellettuale, essa avviene in base ad accordi contrattuali sottoscritti tra le parti.

Tali concessioni possono avvenire nei confronti di terze parti o a joint venture costituite con primarie controparti industriali interessate allo sviluppo congiunto di materiali bioplastici e/o alla produzione di PHAs.

In base agli accordi contrattuali, le licenze concesse a terzi non comportano nessuna attività successiva da parte del Gruppo Bio-on e pertanto il ricavo si ritiene interamente realizzato in base ai principi contabili di riferimento così come descritti in bilancio.

Per le concessioni effettuate nei confronti delle joint venture, il ricavo di concessione viene rettificato indirettamente nell'ambito del processo di valutazione delle partecipazioni con il metodo del patrimonio netto in modo tale che ai fini della formazione del risultato economico del periodo concorrano solamente le concessioni di licenze effettuate direttamente o indirettamente con terze parti.

Per la Società, il ritorno dell'investimento è garantito sia dal corrispettivo di concessione delle licenze per il diritto d'uso, sia dalle future royalties che saranno pagate alla Società a fronte dello sviluppo delle attività industriali e dei servizi aggiuntivi che le singole JV richiederanno nell'ambito dello svolgimento della loro attività operativa.

Si precisa che tutte le joint venture a cui partecipa la Società sono di recente costituzione e alla data del 31 dicembre 2018 non risultavano ancora operative in termini di vendite a clienti terzi.

- il flusso di cassa operativo registrato dalla Società nel corso del 2018 risulta positivo per 23,9 mln di euro; tuttavia, quale conseguenza della scelta di investimento nell'impianto produttivo di Castel San Pietro Terme, il flusso totale di cassa ha evidenziato un risultato complessivamente negativo per 9,3 milioni di euro (come evidenziato dal rendiconto finanziario approvato e pubblicato);

- i contratti di licenza, non comportando l'alienazione della proprietà della privativa, non comportano nemmeno l'alienazione di tutti gli oneri reali gravanti su di essa.

Attraverso il contratto di licenza sorge, invece, un rapporto di tipo obbligatorio che si concretizza in un diritto d'uso del brevetto.

Pertanto, trattandosi di contratti di licenza di brevetto (e tecnologia) secondo quanto sopra esplicitato, e non di conferimenti, la disciplina di cui agli articoli 2343 c.c. e 2343 bis c.c. non risulta applicabile;

- per quanto attiene ai crediti vantati dalla Società nei confronti delle JV, per quelli ad oggi non incassati, sono previste contrattualmente scadenze differentemente regolate a seconda dei progetti.

Infatti, la Società e il Gruppo adottano delle condizioni contrattuali specifiche con riferimento alle modalità di incasso dei corrispettivi di concessione delle licenze che dipendono dalla natura del cliente.

Nel corso del 2019 risultano già incassati crediti verso le joint venture per un totale di 12,5 mln di euro, come già evidenziato in nota integrativa.

Il saldo dei crediti verso le imprese collegate che al 31/12/2018 ammontava ad euro 32,6 mln di euro risulta ad oggi ammontante ad euro 20,1 mln di euro di cui 16 mln di euro contrattualmente in scadenza di pagamento entro il 30 Settembre 2019.

Con riferimento alle posizioni derivanti dalle concessioni di licenze alle joint venture B-Plastic sas e al cliente S.E.C.I. SpA, sono state accordate, successivamente alla concessione della licenza, dilazioni che rappresentano posizioni tuttora in essere con riferimento alle cessioni antecedenti all'esercizio 2018.

Per quanto riguarda il credito relativo a Moore Capital esso è di ammontare limitato per un importo totale di 250.000 euro;

- i costi sostenuti per la realizzazione dell'impianto produttivo di Castel San Pietro sono risultati maggiori rispetto a quelli preventivamente ipotizzati e comunicati nella semestrale del 2018, ma assolutamente in linea e coerenti con ulteriori specifiche tecniche apportate al progetto iniziale per sostenere la produzione di ulteriori applicazioni maturate nel corso dell'anno 2018 coerenti con i nuovi brevetti depositati;

- È forviante comparare i margini realizzati da altri player nel settore più in generale delle bioplastiche, con prodotti non comparabili con quanto prodotto della Società, per poter concludere che l'impianto risulti non sostenibile da un punto di vista economico.

La Società ha da sempre dichiarato di destinare la propria produzione a settori altamente profittevoli che sono disposti a riconoscere un elevato valore per un prodotto "realmente" green;

- Circa l'iscrizione delle immobilizzazioni materiali in corso presenti in bilancio al 31 dicembre 2018, la Società ha dato ampia informativa della natura e degli ammontari dei costi capitalizzati in attesa dell'entrata in funzione dell'impianto e dell'assenza di indicatori di perdite durevoli di valore;

- la Società essendo quotata all'AIM è tenuta a comunicare tutte le informazioni cosiddette "price sensitive", pertanto ha adottato una condotta di massima trasparenza comunicando sempre in maniera puntuale le operazioni relative ad accordi, licenze e avvenimenti di rilievo una volta verificatosi l'evento;

- per quanto riguarda l'operazione legata ai warrant, la Società precisa che non vi sono state emissioni di warrant nel corso degli anni; ve ne è stata invece una sola in occasione della quotazione in borsa con attribuzione di un warrant per ogni azione post IPO.

I warrant avevano una scadenza di tre anni dalla loro emissione ed il management della Società risultò assegnatario di 11.862.500 Warrant.

Solo una parte di essi furono venduti prima della loro naturale scadenza, in particolare nel periodo 2015-2017 ne furono venduti dagli azionisti:

51.000 antecedentemente al primo esercizio a prezzi di mercato,

612.297 antecedentemente al secondo esercizio, anche in questo caso a prezzi di mercato,

2.500.000 sono stati venduti con una procedura di accelerated Book Building (opportunamente comunicata al mercato) ormai in prossimità del terzo esercizio che essendo l'ultimo rappresentava anche la scadenza definitiva dei warrant.

Tale ultima operazione fu realizzata in due tranche l'11 aprile 2017 e il 15 maggio 2017, a prezzi mai inferiori a 8,50 euro ovvero - come risulta dai comunicati stampa ufficiali dell'epoca - con uno sconto pari a circa il 6,8% rispetto al prezzo di riferimento sul mercato.

Gli investitori individuati erano primari investitori istituzionali (Fondi, SGR, Investment bank, altri) pertanto soggetti non coinvolti in operazioni industriali.

Contestualmente alla decisione di vendere i 2,5 mln di warrant, il management della società, sui residui 7.699.203 warrant di cui erano titolari (il cui valore di mercato era pari ad oltre 65 mln di euro) ha assunto l'impegno irrevocabile di non esercitarli nè venderli, facendone perdere il valore nella sua totalità, nell'esclusivo interesse degli altri azionisti e della Società e a scapito del beneficio personale;

- Banca Finnat a titolo di specialist sul titolo redige la ricerca sulla base di un contratto e nel disclaimer delle proprie analisi evidenzia puntualmente di essere remunerata dalla Società.

I target individuati dalla banca non sono mai stati particolarmente aggressivi: è invece facilmente riscontrabile che frequentemente i target price da essa individuati sono stati ampiamente superati dalle quotazioni di mercato.

In tali circostanze gli analisti si sono dimostrati prudenti nel rivedere le proprie stime: a titolo di esempio il penultimo target price individuato da Banca Finnat era pari a 37 euro e venne divulgato il 3 maggio 2018 (con quotazione di 30,60 euro).

Già un mese dopo i prezzi di Borsa andarono oltre quel livello ed arrivarono a raggiungere i 71,20 euro (10 luglio 2018);

- la Società conta ad oggi 100 dipendenti, di cui circa la metà dedicati alla conduzione dell'impianto di Castel San Pietro.

Questo numero non tiene conto di collaborazioni e consulenze con università e centri di ricerca internazionali finalizzate per lo più all'attività di ricerca;

- la Società è anche impegnata in diversi progetti di ricerca e sviluppo finanziati dalla Comunità Europea ed ha inoltre ricevuto un importante finanziamento (come da comunicato del 21 dicembre 2017) da parte del Ministero dello Sviluppo Economico nell'ambito della industria sostenibile.

La Società ha ricevuto e superato le verifiche intermedie effettuate dal CNR - Consiglio Nazionale delle Ricerche, che ha confermato la corretta esecuzione del progetto, confermando il sostegno degli investimenti in ricerca e sviluppo relativi all'impianto produttivo di Castel San Pietro Terme.La Società ha già avviato le opportune tutele in ogni sede.

La Società si riserva di comunicare ulteriori approfondimenti nei prossimi giorni.

✅ Bio-on

✔ Prezzo 24,8

✔ PE 12m 31,8

✔ PB 6,92

✔ Fair Value 47,8 €

✔ Rendimento implicito 9,7%

✔ Rating B1 - GROWTH

Radici Pietro Industries & Brands quotata all'AIM Italia dal 26 luglio 2019

Radici Pietro Industries & Brands, società attiva nel settore della pavimentazione tessile di alta gamma e lusso, ha presentato a Borsa Italiana la domanda di ammissione alle negoziazioni delle proprie azioni ordinarie e dei warrant sull'AIM Italia.

Il primo giorno di quotazione sarà venerdì 26 luglio.

L’ammissione alle negoziazioni è avvenuta in seguito a un collocamento di 1.997.000 azioni ordinarie, per un controvalore di circa 6,2 mln di euro.

Il prezzo di emissione è stato fissato a 3,1 euro ad azione, per una capitalizzazione iniziale di 26,7 mln di euro.

Il flottante della società al momento dell’ammissione sarà pari al 23,17% del capitale.

|

| Pavimentazione tessile Radici |

L’ammissione alle negoziazioni è avvenuta in seguito a un collocamento di 1.997.000 azioni ordinarie, per un controvalore di circa 6,2 mln di euro.

Il prezzo di emissione è stato fissato a 3,1 euro ad azione, per una capitalizzazione iniziale di 26,7 mln di euro.

Il flottante della società al momento dell’ammissione sarà pari al 23,17% del capitale.

CleanBnB, dati riassuntivi e bilancio

CleanBnB, società quotata da ieri all'AIM Italia, che offre servizi di property management nel mercato degli affitti a breve termine, ha reso disponibile il documento di ammissione (158 pagine, formato pdf).

In fase di collocamento la società ha raccolto 3,919 mln di euro, con l'emissione di 1.959.566 nuove azioni sottoscritte a 2,0 euro l'una.

La raccolta, al netto delle spese, è stata di 2,9 mln di euro.

Al momento della quotazione le azioni complessive della società sono 6.959.566.

Il flottante al momento dell'ammissione è del 45,5%, con una capitalizzazione pari a 13,9 mln di euro.

CleanBnB è stata assistita da EnVent in qualità di Nomad e Global Coordinator, e da Banca Finnat come Specialist.

Francesco Zorgno, presidente di CleanBnB, ha dichiarato:

“La quotazione in borsa di CleanBnB è un passaggio essenziale per i nostri piani di sviluppo.

Essere il primo property manager quotato in Italia, e uno dei primi in Europa, ci mette nelle condizioni di scalare rapidamente un mercato di dimensioni enormi ed in gran parte inesplorato, dentro e fuori dai confini nazionali".

Bilancio consolidato

Principi contabili nazionali

migliaia di euro

2018 vs 2017

Ricavi

1.190 vs 373, +219,0%

Ebitda

-375 vs -127, -248

Flusso di cassa

62 vs 102, -40

Utile netto

-324 vs -135, -189

Patrimonio netto

345 vs 170, +175

Cassa netta

446 vs 253, +193

Patrimonio netto per azione

0,069 euro

Utile per azione

-0,065 euro

Patrimonio netto per azione post money

0,466 euro

In fase di collocamento la società ha raccolto 3,919 mln di euro, con l'emissione di 1.959.566 nuove azioni sottoscritte a 2,0 euro l'una.

La raccolta, al netto delle spese, è stata di 2,9 mln di euro.

Al momento della quotazione le azioni complessive della società sono 6.959.566.

Il flottante al momento dell'ammissione è del 45,5%, con una capitalizzazione pari a 13,9 mln di euro.

CleanBnB è stata assistita da EnVent in qualità di Nomad e Global Coordinator, e da Banca Finnat come Specialist.

Francesco Zorgno, presidente di CleanBnB, ha dichiarato:

“La quotazione in borsa di CleanBnB è un passaggio essenziale per i nostri piani di sviluppo.

Essere il primo property manager quotato in Italia, e uno dei primi in Europa, ci mette nelle condizioni di scalare rapidamente un mercato di dimensioni enormi ed in gran parte inesplorato, dentro e fuori dai confini nazionali".

Bilancio consolidato

Principi contabili nazionali

migliaia di euro

2018 vs 2017

Ricavi

1.190 vs 373, +219,0%

Ebitda

-375 vs -127, -248

Flusso di cassa

62 vs 102, -40

Utile netto

-324 vs -135, -189

Patrimonio netto

345 vs 170, +175

Cassa netta

446 vs 253, +193

Patrimonio netto per azione

0,069 euro

Utile per azione

-0,065 euro

Patrimonio netto per azione post money

0,466 euro

mercoledì 24 luglio 2019

Situazione mercati finanziari al 24 luglio 2019

Rendimento implicito nominale lordo

Aim Italia Investable: 11,38%

Ftse Mib: 9,35%

Btp a 10 anni: 1,51%

Inflazione attesa: 1,87%

Rendimento implicito reale netto

Aim Italia Investable: 6,43%

Ftse Mib: 4,96%

Btp a 10 anni: -0,54%

Fonte: elaborazione "Aim Italia News"

Aim Italia Investable: 11,38%

Ftse Mib: 9,35%

Btp a 10 anni: 1,51%

Inflazione attesa: 1,87%

Rendimento implicito reale netto

Aim Italia Investable: 6,43%

Ftse Mib: 4,96%

Btp a 10 anni: -0,54%

Fonte: elaborazione "Aim Italia News"

Pubblicato da: Aim Italia News alle

20:48

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: AIM Italia Investable, FTSE AIM Italia, FTSE Mib, Rendimento implicito

Ftse Aim Italia 24-07-2019

Il FTSE AIM Italia scende del -2,32% a 8.759,60 punti.

Il controvalore scambiato in giornata è di 10.982.427 euro.

19 titoli su 122 (16%) hanno chiuso la seduta con una variazione positiva.

I risultati migliori della giornata:

Redazione Aim Italia News

|

| Ftse Aim Italia 24-07-2019 |

Il controvalore scambiato in giornata è di 10.982.427 euro.

19 titoli su 122 (16%) hanno chiuso la seduta con una variazione positiva.

I risultati migliori della giornata:

- Siti B&T Group: 7,34%

- Clabo: 4,22%

- Illa: 4,17%

- Alfio Bardolla Training Group: 2,59%

- Italia Independent Group: 2,17%

- Bio-on: -10,31%

- Expert System: -9,15%

- Monnalisa: -6,02%

- Frendy Energy: -5,36%

- Caleido Group: -5,31%

Redazione Aim Italia News

Pubblicato da: Aim Italia News alle

20:40

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: FTSE AIM Italia

Bio-on, report negativo fa scendere il titolo del 10%

Bio-on, società quotata all'AIM e attiva nel settore delle bioplastiche PHAs e della nuova chimica verde, in merito al report del fondo speculativo americano Quintessential Capital Management, smentisce totalmente le affermazioni che attribuirebbero al management della società comportamenti scorretti e che la società stia comunicando al mercato informazioni non veritiere.

Quanto pubblicato è oggetto di valutazione da parte della società e dei suoi legali ai fini della propria tutela contro potenziali manipolazioni da parte di fondi speculativi.

L'impianto produttivo di PHA costruito da Bio-on in località Castel San Pietro Terme (BO), con capacità annua di 1.000 t/y, è operativo e in produzione.

L'impianto produttivo di Bio-on è centrale per il business della società nell'ottica di standardizzare la produzione di PHA con la propria tecnologia, provata sul piano industriale, e di accelerarne la diffusione nel mercato dei bio-polimeri.

Sul sito internet della società è disponibile dal 17 luglio 2019 un video che ripercorre le fasi di costruzione dell'impianto e mostra la produzione attuale.

La produzione sinora raggiunta è stata al momento utilizzata dalla società per la realizzazione di prodotti solari nell'ambito della joint venture Aldia SpA in partnership con Unilever e di arredamento nell'ambito della partnership con Kartell SpA, già in vendita sul mercato.

A fronte della disponibilità a visitare l'impianto data dalla società in sede di assemblea di approvazione del bilancio del 30 aprile 2019, l'impianto produttivo è stato visitato nel corso degli ultimi mesi da molteplici soggetti di ambito pubblico, finanziario e industriale, ai quali è stata mostrata la piena operatività del medesimo.

La società precisa, inoltre, di avere approvato in data 30 aprile 2019 il proprio bilancio di esercizio al 31 dicembre 2018, contenente altresì dati e informazioni sulle joint venture costituite dalla società nel corso del 2018 con partner di primario standing internazionale.

Il bilancio è stato certificato dalla società di revisione E&Y, che ha emesso relazione senza rilievi.

Il riassunto del testo del report

"Quintessential Capital Management (QCM) ha completato la sua indagine approfondita su Bio-on S.p.A., società con sede a Bologna operante nel settore della bioplastica e quotata sul mercato AIM.

Dopo una meticolosa raccolta e analisi di informazioni, siamo giunti alla opinione che Bio-on sia un “castello di carte”, uno schema concepito dal management per arricchirsi sulle spalle degli azionisti.

All’apparenza un’azienda di successo, con fatturato e profitti in crescita, la Bio-on sarebbe in realtà una grande bolla, basata su tecnologia improbabile, con fatturato e crediti essenzialmente “simulati” grazie ad un network di scatole vuote.

Nonostante annunci altisonanti e progetti ambiziosi, diversi anni dopo la sua costituzione Bio-on non ha ancora prodotto né venduto nulla in quantità significative, se non a scatole vuote da sé controllate o affiliate.

Delle molte fabbriche annunciate negli anni, solamente una è stata realizzata, a prezzi esorbitanti e sembrerebbe non essere ancora completata o in produzione.

La situazione finanziaria reale risulta precaria e la contabilità presenta serie irregolarità.

Considerati i fatti nel suo insieme, riteniamo che la situazione di Bio-on sia insostenibile e che la società sia presto destinata al collasso totale."

QUINTESSENTIAL ha un interesse economico nella discesa del prezzo del titolo menzionato in questo documento.

Tale interesse può cambiare senza preavviso.

Report completo

✅ Bio-on

✔ Prezzo 49,6 €

✔ PE 12m 63,6

✔ PB 13,85

✔ Fair Value 47,8 €

✔ Rendimento implicito 9,7%

✔ Rating B1 - GROWTH

Quanto pubblicato è oggetto di valutazione da parte della società e dei suoi legali ai fini della propria tutela contro potenziali manipolazioni da parte di fondi speculativi.

L'impianto produttivo di PHA costruito da Bio-on in località Castel San Pietro Terme (BO), con capacità annua di 1.000 t/y, è operativo e in produzione.

L'impianto produttivo di Bio-on è centrale per il business della società nell'ottica di standardizzare la produzione di PHA con la propria tecnologia, provata sul piano industriale, e di accelerarne la diffusione nel mercato dei bio-polimeri.

Sul sito internet della società è disponibile dal 17 luglio 2019 un video che ripercorre le fasi di costruzione dell'impianto e mostra la produzione attuale.

La produzione sinora raggiunta è stata al momento utilizzata dalla società per la realizzazione di prodotti solari nell'ambito della joint venture Aldia SpA in partnership con Unilever e di arredamento nell'ambito della partnership con Kartell SpA, già in vendita sul mercato.

A fronte della disponibilità a visitare l'impianto data dalla società in sede di assemblea di approvazione del bilancio del 30 aprile 2019, l'impianto produttivo è stato visitato nel corso degli ultimi mesi da molteplici soggetti di ambito pubblico, finanziario e industriale, ai quali è stata mostrata la piena operatività del medesimo.

La società precisa, inoltre, di avere approvato in data 30 aprile 2019 il proprio bilancio di esercizio al 31 dicembre 2018, contenente altresì dati e informazioni sulle joint venture costituite dalla società nel corso del 2018 con partner di primario standing internazionale.

Il bilancio è stato certificato dalla società di revisione E&Y, che ha emesso relazione senza rilievi.

Il riassunto del testo del report

"Quintessential Capital Management (QCM) ha completato la sua indagine approfondita su Bio-on S.p.A., società con sede a Bologna operante nel settore della bioplastica e quotata sul mercato AIM.

Dopo una meticolosa raccolta e analisi di informazioni, siamo giunti alla opinione che Bio-on sia un “castello di carte”, uno schema concepito dal management per arricchirsi sulle spalle degli azionisti.

All’apparenza un’azienda di successo, con fatturato e profitti in crescita, la Bio-on sarebbe in realtà una grande bolla, basata su tecnologia improbabile, con fatturato e crediti essenzialmente “simulati” grazie ad un network di scatole vuote.

Nonostante annunci altisonanti e progetti ambiziosi, diversi anni dopo la sua costituzione Bio-on non ha ancora prodotto né venduto nulla in quantità significative, se non a scatole vuote da sé controllate o affiliate.

Delle molte fabbriche annunciate negli anni, solamente una è stata realizzata, a prezzi esorbitanti e sembrerebbe non essere ancora completata o in produzione.

La situazione finanziaria reale risulta precaria e la contabilità presenta serie irregolarità.

Considerati i fatti nel suo insieme, riteniamo che la situazione di Bio-on sia insostenibile e che la società sia presto destinata al collasso totale."

QUINTESSENTIAL ha un interesse economico nella discesa del prezzo del titolo menzionato in questo documento.

Tale interesse può cambiare senza preavviso.

Report completo

✅ Bio-on

✔ Prezzo 49,6 €

✔ PE 12m 63,6

✔ PB 13,85

✔ Fair Value 47,8 €

✔ Rendimento implicito 9,7%

✔ Rating B1 - GROWTH

Friulchem inizia le contrattazioni sull'AIM Italia il 25 luglio 2019

Friulchem, PMI innovativa che opera nella produzione per conto terzi prodotti farmaceutici e integratori alimentari, comunica di aver ricevuto da Borsa Italiana l’ammissione alle negoziazioni delle azioni ordinarie e dei warrant sul mercato AIM Italia.

L'inizio delle negoziazioni è fissato per giovedì 25 luglio 2019.

Collocamento

L’ammissione è avvenuta a seguito di un collocamento di 2.499.750 azioni ordinarie cum warrant, che ha generato una domanda da parte degli investitori del 23% superiore alla raccolta.

Il controvalore complessivo dell’offerta, al prezzo di collocamento di 1,80 euro per azione, è pari a circa 4,5 mln di euro.

L’operazione prevede l’assegnazione di 1 warrant per ogni nuova azione sottoscritta nell’ambito dell’aumento di capitale.

Le finestre di esercizio sono previste nel 2020, 2021 e 2022 dove per ogni 10 warrant esercitati si ha diritto a sottoscrivere 1 azione di compendio.

Capitale sociale

Il capitale della società post aumento di capitale è composto da 7.999.750 azioni ordinarie.

In base al prezzo di offerta, la capitalizzazione di Friulchem al momento dell’ammissione è pari a circa 14,4 mln di euro.

Il flottante dell’operazione post aumento di capitale è pari al 31,2% del capitale sociale della società.

La società ha reso disponibile il documento di ammissione (149 pagine, formato pdf).

Bilancio consolidato

Principi contabili nazionali

migliaia di euro

2018 vs 2017

Ricavi

16.095 vs 14.674, +9,7%

Ebitda

1.620 vs 1.450, +11,7%

Utile netto

225 vs 45, +400,0%

Patrimonio netto

6.161 vs 4.031, +2.130

Debiti finanziari netti

2.653 vs 5.708, -3.055

Patrimonio netto per azione

1,120 euro

Utile per azione

0,041 euro

Patrimonio netto per azione post money

1,233 euro

L'inizio delle negoziazioni è fissato per giovedì 25 luglio 2019.

Collocamento

L’ammissione è avvenuta a seguito di un collocamento di 2.499.750 azioni ordinarie cum warrant, che ha generato una domanda da parte degli investitori del 23% superiore alla raccolta.

Il controvalore complessivo dell’offerta, al prezzo di collocamento di 1,80 euro per azione, è pari a circa 4,5 mln di euro.

L’operazione prevede l’assegnazione di 1 warrant per ogni nuova azione sottoscritta nell’ambito dell’aumento di capitale.

Le finestre di esercizio sono previste nel 2020, 2021 e 2022 dove per ogni 10 warrant esercitati si ha diritto a sottoscrivere 1 azione di compendio.

Capitale sociale

Il capitale della società post aumento di capitale è composto da 7.999.750 azioni ordinarie.

In base al prezzo di offerta, la capitalizzazione di Friulchem al momento dell’ammissione è pari a circa 14,4 mln di euro.

Il flottante dell’operazione post aumento di capitale è pari al 31,2% del capitale sociale della società.

La società ha reso disponibile il documento di ammissione (149 pagine, formato pdf).

Bilancio consolidato

Principi contabili nazionali

migliaia di euro

2018 vs 2017

Ricavi

16.095 vs 14.674, +9,7%

Ebitda

1.620 vs 1.450, +11,7%

Utile netto

225 vs 45, +400,0%

Patrimonio netto

6.161 vs 4.031, +2.130

Debiti finanziari netti

2.653 vs 5.708, -3.055

Patrimonio netto per azione

1,120 euro

Utile per azione

0,041 euro

Patrimonio netto per azione post money

1,233 euro

Shedir Pharma Group, dettaglio di bilancio

Shedir Pharma Group, società quotata all'AIM Italia, attiva nel settore della nutraceutica e della farmaceutica, ha reso disponibile il documento di ammissione (155 pagine, formato pdf).

Bilancio consolidato

Principi contabili internazionali

migliaia di euro

2018 vs 2017

Ricavi

46.422 vs 39.829, +16,6%

Ebitda

11.052 vs 7.034, +57,1%

Utile netto

6.367 vs 3.473, +83,3%

Patrimonio netto

10.558 vs 7.492, +3.066

Debiti finanziari netti

14.630 vs 14.410, +220

Patrimonio netto per azione

1,056 euro

Utile per azione

0,637 euro

Patrimonio netto per azione post money

1,749 euro

Bilancio consolidato 1° trimestre

Principi contabili internazionali

migliaia di euro

2019 vs 2018

Ricavi

13.016 vs 10.749, +21,1%

Ebitda

2.427 vs 1.569, +54,7%

Utile netto

261 vs 771, -66,1%

Patrimonio netto

10.351

Debiti finanziari netti

13.469

Bilancio consolidato

Principi contabili internazionali

migliaia di euro

2018 vs 2017

Ricavi

46.422 vs 39.829, +16,6%

Ebitda

11.052 vs 7.034, +57,1%

Utile netto

6.367 vs 3.473, +83,3%

Patrimonio netto

10.558 vs 7.492, +3.066

Debiti finanziari netti

14.630 vs 14.410, +220

Patrimonio netto per azione

1,056 euro

Utile per azione

0,637 euro

Patrimonio netto per azione post money

1,749 euro

Bilancio consolidato 1° trimestre

Principi contabili internazionali

migliaia di euro

2019 vs 2018

Ricavi

13.016 vs 10.749, +21,1%

Ebitda

2.427 vs 1.569, +54,7%

Utile netto

261 vs 771, -66,1%

Patrimonio netto

10.351

Debiti finanziari netti

13.469

Comer Industries cresce del 8% nel 1° semestre 2019

Comer Industries, società quotata all'AIM Italia, che opera nel settore dei sistemi di trasmissione di potenza, comunica che nel primo semestre 2019 ha avuto ricavi consolidati preliminari di circa 220,8 mln di euro, segnando una crescita del +8,4% rispetto ai 203,6 milioni del 1° semestre 2018.

I dati non sono assoggettati a revisione contabile

L’aumento del fatturato è collegato principalmente all’incremento del business nell’area industriale, trainato in particolare da nuovi progetti relativi a macchine per movimento terra e dai prodotti destinati al settore eolico.

✅ Comer Industries

✔ Prezzo 11,7 €

✔ PE 12m 12,5

✔ PB 2,07

✔ Fair Value 10,5 €

✔ Rendimento implicito 10,8%

✔ Rating B1 - GROWTH

I dati non sono assoggettati a revisione contabile

L’aumento del fatturato è collegato principalmente all’incremento del business nell’area industriale, trainato in particolare da nuovi progetti relativi a macchine per movimento terra e dai prodotti destinati al settore eolico.

✅ Comer Industries

✔ Prezzo 11,7 €

✔ PE 12m 12,5

✔ PB 2,07

✔ Fair Value 10,5 €

✔ Rendimento implicito 10,8%

✔ Rating B1 - GROWTH

martedì 23 luglio 2019

Situazione mercati finanziari al 23 luglio 2019

Rendimento implicito nominale lordo

Aim Italia Investable: 11,25%

Ftse Mib: 9,38%

Btp a 10 anni: 1,61%

Inflazione attesa: 1,87%

Rendimento implicito reale netto

Aim Italia Investable: 6,34%

Ftse Mib: 4,98%

Btp a 10 anni: -0,45%

Fonte: elaborazione "Aim Italia News"

Aim Italia Investable: 11,25%

Ftse Mib: 9,38%

Btp a 10 anni: 1,61%

Inflazione attesa: 1,87%

Rendimento implicito reale netto

Aim Italia Investable: 6,34%

Ftse Mib: 4,98%

Btp a 10 anni: -0,45%

Fonte: elaborazione "Aim Italia News"

Pubblicato da: Aim Italia News alle

18:51

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: AIM Italia Investable, FTSE AIM Italia, FTSE Mib, Rendimento implicito

Ftse Aim Italia 23-07-2019

Il FTSE AIM Italia sale del +0,10% a 8.967,26 punti.

Il controvalore scambiato in giornata è di 10.026.132 euro.

39 titoli su 121 (32%) hanno chiuso la seduta con una variazione positiva.

I risultati migliori della giornata:

Redazione Aim Italia News

|

| Ftse Aim Italia 23-07-2019 |

Il controvalore scambiato in giornata è di 10.026.132 euro.

39 titoli su 121 (32%) hanno chiuso la seduta con una variazione positiva.

I risultati migliori della giornata:

- Mondo Tv France: 5,08%

- Leone Film Group: 4,26%

- Innovatec: 4,17%

- Italia Independent Group: 3,95%

- Kolinpharma: 3,77%

- Longino & Cardenal: -7,23%

- Gruppo Green Power: -5,08%

- Gibus: -4,84%

- Casta Diva Group: -4,79%

- Visibilia Editore: -3,73%

Redazione Aim Italia News

Pubblicato da: Aim Italia News alle

18:44

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: FTSE AIM Italia

lunedì 22 luglio 2019

Ftse Aim Italia 22-07-2019

Il FTSE AIM Italia sale del +0,50% a 8.957,89 punti.

Il controvalore scambiato in giornata è di 7.083.202 euro.

37 titoli su 120 (31%) hanno chiuso la seduta con una variazione positiva.

I risultati migliori della giornata:

Redazione Aim Italia News

|

| Ftse Aim Italia 22-07-2019 |

Il controvalore scambiato in giornata è di 7.083.202 euro.

37 titoli su 120 (31%) hanno chiuso la seduta con una variazione positiva.

I risultati migliori della giornata:

- Sciuker Framesa: 19,18%

- Mondo Tv Suisse: 7,69%

- Net Insurance: 7,21%

- CrowdFundMe: 5,17%

- Health Italia: 5,15%

- Renergetica: -7,16%

- Kolinpharma: -6,19%

- Enertronica: -6,11%

- SosTravel: -4,91%

- Maps: -4,01%

Redazione Aim Italia News

Pubblicato da: Aim Italia News alle

19:30

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: FTSE AIM Italia

Ftse Aim Italia settimana 19-07-2019

Il FTSE AIM Italia scende in settimana del -0,78% a 8.913,54 punti.

Il Controvalore scambiato in settimana è di 55,4 mln di euro.

45 titoli su 121 (37%) hanno chiuso la settimana con una variazione positiva.

I risultati migliori della settimana:

Risultati settimanali di tutte le società AIM Italia

Il Controvalore scambiato in settimana è di 55,4 mln di euro.

45 titoli su 121 (37%) hanno chiuso la settimana con una variazione positiva.

I risultati migliori della settimana:

- SosTravel: 26,67%

- Longino & Cardenal: 23,16%

- Enertronica: 14,50%

- Pattern: 14,15%

- AMM: 7,12%

I risultati peggiori della settimana:

- Casta Diva Group: -18,92%

- Sciuker Frames: -10,98%

- Italia Independent Group: -8,90%

- CFT: -6,80%

- Relatech: -6,67%

Risultati settimanali di tutte le società AIM Italia

4AIM SICAF: 0,00%

Abitare In: 0,83%

Agatos: -1,71%

Alfio Bardolla Training Group: -2,91%

Alkemy: 1,81%

Ambromobiliare: 1,46%

AMM: 7,12%

Antares Vision: 0,32%

Askoll EVA: -3,95%

Assiteca: -5,31%

axélero: sosp.

BioDue: 2,24%

Bio-on: -4,93%

Blue Financial Communication: -4,96%

Caleido Group: 2,65%

Casta Diva Group: -18,92%

CdR Advance Capital: 0,95%

Cellularline: -0,82%

CFP Single Investment: 0,00%

CFT: -6,80%

Circle: 0,00%

Clabo : -3,13%

Comer Industries: 0,70%

Costamp Group: -3,15%

Cover 50: -4,66%

Crowdfundme: -5,36%

Culti Milano: 0,00%

DBA Group: -4,68%

DHH: -2,63%

Digital Magics: 0,62%

Digital Value: 3,92%

Digital360: 1,62%

DigiTouch: 5,07%

Ecosuntek: 0,00%

Ediliziacrobatica: 0,78%

Eles: 4,98%

Elettra Investimenti: -3,23%

Energica Motor Company: -5,20%

Energy Lab: sosp.

Enertronica: 14,50%

EPS Equita PEP 2: -1,03%

Esautomotion: -1,60%

Expert System: 0,31%

Fervi: -5,60%

Fine Foods NTM: -0,99%

Finlogic: -1,64%

Fintel Energia Group: 0,00%

First Capital: -0,81%

FOPE: -3,85%

Frendy Energy: 3,87%

Gabelli Value For Italy: 0,00%

Gambero Rosso: -1,38%

Gel: -2,65%

Gibus: -0,83%

Giorgio Fedon & Figli: -4,35%

GO Internet: 3,92%

Grifal: -0,97%

Gruppo Green Power: 0,00%

Health Italia: -0,70%

H-FARM: -0,76%

Icf Group: 0,81%

IdeaMI: 0,52%

Illa: -1,95%

Ilpra: 4,76%

Imvest: -4,62%

Industrial Stars of Italy 3: 0,00%

Iniziative Bresciane: 0,59%

Innovatec: -0,79%

Intred: 2,88%

Italia Independent Group: -8,90%

Italian Wine Brands: 1,20%

Ki Group: 2,86%

Kolinpharma: -3,42%

Leone Film Group: -4,08%

Life Care Capital: 1,05%

Longino & Cardenal: 23,16%

Lucisano Media Group: -2,63%

MailUp: -6,09%

Maps: 5,65%

Marzocchi Pompe: -2,31%

Masi Agricola: -1,52%

Mondo TV France: 2,56%

Mondo TV Suisse: -2,50%

Monnalisa: 1,22%

Neodecortech: -2,97%

Neosperience: 4,95%

Net Insurance: -0,48%

Neurosoft: 0,61%

Notorious Pictures: -5,57%

Officina Stellare: -4,04%

Orsero: -0,25%

Pattern: 14,15%

Pharmanutra: 1,49%

Poligrafici Printing: -4,76%

Portale Sardegna: 0,00%

Portobello: -1,69%

Powersoft: 0,00%

Prismi: 0,78%

Relatech: -6,67%

Renergetica: -3,69%

Rosetti Marino: 0,00%

Sciuker Frames: -10,98%

SCM SIM: -3,41%

SEIF: 0,56%

SG Company: 0,00%

SICIT: -0,22%

Sirio: -1,51%

SITI B&T Group: -4,49%

Softec: 1,80%

Somec: -0,88%

Sostravel.com: 26,67%

Spactiv: 0,52%

Telesia: 4,28%

TheSpac: -1,54%

TPS: 1,03%

TraWell Co: 1,77%

Vei 1: 0,52%

Vetrya: -4,03%

Vimi Fasteners: -3,02%

Visibilia Editore: 0,74%

WM Capital: 0,00%

Abitare In: 0,83%

Agatos: -1,71%

Alfio Bardolla Training Group: -2,91%

Alkemy: 1,81%

Ambromobiliare: 1,46%

AMM: 7,12%

Antares Vision: 0,32%

Askoll EVA: -3,95%

Assiteca: -5,31%

axélero: sosp.

BioDue: 2,24%

Bio-on: -4,93%

Blue Financial Communication: -4,96%

Caleido Group: 2,65%

Casta Diva Group: -18,92%

CdR Advance Capital: 0,95%

Cellularline: -0,82%

CFP Single Investment: 0,00%

CFT: -6,80%

Circle: 0,00%

Clabo : -3,13%

Comer Industries: 0,70%

Costamp Group: -3,15%

Cover 50: -4,66%

Crowdfundme: -5,36%

Culti Milano: 0,00%

DBA Group: -4,68%

DHH: -2,63%

Digital Magics: 0,62%

Digital Value: 3,92%

Digital360: 1,62%

DigiTouch: 5,07%

Ecosuntek: 0,00%

Ediliziacrobatica: 0,78%

Eles: 4,98%

Elettra Investimenti: -3,23%

Energica Motor Company: -5,20%

Energy Lab: sosp.

Enertronica: 14,50%

EPS Equita PEP 2: -1,03%

Esautomotion: -1,60%

Expert System: 0,31%

Fervi: -5,60%

Fine Foods NTM: -0,99%

Finlogic: -1,64%

Fintel Energia Group: 0,00%

First Capital: -0,81%

FOPE: -3,85%

Frendy Energy: 3,87%

Gabelli Value For Italy: 0,00%

Gambero Rosso: -1,38%

Gel: -2,65%

Gibus: -0,83%

Giorgio Fedon & Figli: -4,35%

GO Internet: 3,92%

Grifal: -0,97%

Gruppo Green Power: 0,00%

Health Italia: -0,70%

H-FARM: -0,76%

Icf Group: 0,81%

IdeaMI: 0,52%

Illa: -1,95%

Ilpra: 4,76%

Imvest: -4,62%

Industrial Stars of Italy 3: 0,00%

Iniziative Bresciane: 0,59%

Innovatec: -0,79%

Intred: 2,88%

Italia Independent Group: -8,90%

Italian Wine Brands: 1,20%

Ki Group: 2,86%

Kolinpharma: -3,42%

Leone Film Group: -4,08%

Life Care Capital: 1,05%

Longino & Cardenal: 23,16%

Lucisano Media Group: -2,63%

MailUp: -6,09%

Maps: 5,65%

Marzocchi Pompe: -2,31%

Masi Agricola: -1,52%

Mondo TV France: 2,56%

Mondo TV Suisse: -2,50%

Monnalisa: 1,22%

Neodecortech: -2,97%

Neosperience: 4,95%

Net Insurance: -0,48%

Neurosoft: 0,61%

Notorious Pictures: -5,57%

Officina Stellare: -4,04%

Orsero: -0,25%

Pattern: 14,15%

Pharmanutra: 1,49%

Poligrafici Printing: -4,76%

Portale Sardegna: 0,00%

Portobello: -1,69%

Powersoft: 0,00%

Prismi: 0,78%

Relatech: -6,67%

Renergetica: -3,69%

Rosetti Marino: 0,00%

Sciuker Frames: -10,98%

SCM SIM: -3,41%

SEIF: 0,56%

SG Company: 0,00%

SICIT: -0,22%

Sirio: -1,51%

SITI B&T Group: -4,49%

Softec: 1,80%

Somec: -0,88%

Sostravel.com: 26,67%

Spactiv: 0,52%

Telesia: 4,28%

TheSpac: -1,54%

TPS: 1,03%

TraWell Co: 1,77%

Vei 1: 0,52%

Vetrya: -4,03%

Vimi Fasteners: -3,02%

Visibilia Editore: 0,74%

WM Capital: 0,00%

Redazione Aim Italia News

Pubblicato da: Aim Italia News alle

19:00

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: FTSE AIM Italia

CrowsFundMe lancia la prima operazione di "crowdlisting"

CrowdFundMe, società quotata all'AIM Italia che gestisce una piattaforma di equity crowdfunding, ha dato il via a un’operazione di “crowdlisting” su Euronext con il lancio di venerdì 19 luglio della raccolta di i-RFK SpA.

Il crowdlisting consiste in una normale operazione di equity crowdfunding propedeutica alla successiva richiesta di quotazione su Euronext.

L’effettiva ammissione e negoziazione su uno dei mercati Euronext è in ogni caso condizionata all’esito delle verifiche del listing sponsor e del gestore del mercato.

✅ CrowdFundMe

✔ Prezzo 8,54 €

✔ PE 12m neg

✔ PB 4,97

✔ Fair Value 7,96 €

✔ Rendimento implicito 11,5%

✔ Rating B2 - GROWTH

Il crowdlisting consiste in una normale operazione di equity crowdfunding propedeutica alla successiva richiesta di quotazione su Euronext.

L’effettiva ammissione e negoziazione su uno dei mercati Euronext è in ogni caso condizionata all’esito delle verifiche del listing sponsor e del gestore del mercato.

✅ CrowdFundMe

✔ Prezzo 8,54 €

✔ PE 12m neg

✔ PB 4,97

✔ Fair Value 7,96 €

✔ Rendimento implicito 11,5%

✔ Rating B2 - GROWTH

Pubblicato da: Aim Italia News alle

14:25

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: CrowdFundMe

Digital Value, crescita organica del 18% nel 1° semestre 2019

Digital Value, società quotata all'AIM Italia, operante nel settore delle soluzioni e servizi IT, comunica che nel primo semestre 2019 ha registrato ricavi consolidati per circa 170 mln di euro.

Si tratta di una crescita del 18%, esclusivamente di natura organica, rispetto allo stesso periodo dell'anno precedente.

I cosiddetti “Large Account”, i target di riferimento per Digital Value, rappresentano il 53% della domanda attuale nel mercato italiano dell’information Technology e sono la categoria che presenta i tassi di crescita più veloci nell’industria.

I risultati complessivi del primo semestre 2019 saranno diffusi in data 24 settembre 2019.

✅ Digital Value

✔ Prezzo 16,2 €

✔ PE 12m 13,1

✔ PB 2,73

✔ Fair Value 15,3 €

✔ Rendimento implicito 11,5%

✔ Rating B1 - GROWTH

Si tratta di una crescita del 18%, esclusivamente di natura organica, rispetto allo stesso periodo dell'anno precedente.

I cosiddetti “Large Account”, i target di riferimento per Digital Value, rappresentano il 53% della domanda attuale nel mercato italiano dell’information Technology e sono la categoria che presenta i tassi di crescita più veloci nell’industria.

I risultati complessivi del primo semestre 2019 saranno diffusi in data 24 settembre 2019.

✅ Digital Value

✔ Prezzo 16,2 €

✔ PE 12m 13,1

✔ PB 2,73

✔ Fair Value 15,3 €

✔ Rendimento implicito 11,5%

✔ Rating B1 - GROWTH

Pubblicato da: Aim Italia News alle

10:54

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: Digital Value

Sirio porta la pizza in ospedale

Sirio, società quotata all'AIM Italia, attiva in Italia nel settore della ristorazione commerciale, ha firmato con “Me & Alice Srl”, azienda proprietaria del marchio Alice Pizza, un accordo quadro di sviluppo commerciale in esclusiva nel canale ospedaliero.

Alice Pizza è un’attività imprenditoriale nata nel mondo della pizza artigianale, fondata a Roma da Domenico Giovannini nel 1990.

Oggi Alice Pizza conta 169 punti vendita nel mondo (Italia, Spagna Malta e USA) tra diretti e in franchising.

L’accordo quadro prevede il reciproco impegno in esclusiva per l’apertura di 6 punti vendita nel canale ospedaliero, nei prossimi 18 mesi.

I singoli punti vendita saranno regolati con appositi accordi di affiliazione commerciale (franchising) con Sirio in veste di franchisee.

Contestualmente alla negoziazione dell’accordo è stato aperto e inaugurato il primo punto vendita Alice Pizza gestito da Sirio presso l’azienda ospedaliera San Camillo Forlanini di Roma.

Stefania Atzori, amministratore delegato di Sirio commenta:

“Con questo accordo, che si aggiunge a quello con Cioccolatitaliani, continua il nostro viaggio di crescita e diffusione del food artigianale italiano.”

✅ Sirio

✔ Prezzo 9,16 €

✔ PE 12m 10,3

✔ PB 1,92

✔ Fair Value 9,47 €

✔ Rendimento implicito 11,8%

✔ Rating A - VALUE

Alice Pizza è un’attività imprenditoriale nata nel mondo della pizza artigianale, fondata a Roma da Domenico Giovannini nel 1990.

Oggi Alice Pizza conta 169 punti vendita nel mondo (Italia, Spagna Malta e USA) tra diretti e in franchising.

L’accordo quadro prevede il reciproco impegno in esclusiva per l’apertura di 6 punti vendita nel canale ospedaliero, nei prossimi 18 mesi.

I singoli punti vendita saranno regolati con appositi accordi di affiliazione commerciale (franchising) con Sirio in veste di franchisee.

Contestualmente alla negoziazione dell’accordo è stato aperto e inaugurato il primo punto vendita Alice Pizza gestito da Sirio presso l’azienda ospedaliera San Camillo Forlanini di Roma.

Stefania Atzori, amministratore delegato di Sirio commenta:

“Con questo accordo, che si aggiunge a quello con Cioccolatitaliani, continua il nostro viaggio di crescita e diffusione del food artigianale italiano.”

✅ Sirio

✔ Prezzo 9,16 €

✔ PE 12m 10,3

✔ PB 1,92

✔ Fair Value 9,47 €

✔ Rendimento implicito 11,8%

✔ Rating A - VALUE

Sciuker Frames ottiene finanziamento a fondo perduto di oltre 1 mln di euro

Sciuker Frames, società qu otata all'AIM Italia, attiva nella progettazione eproduzione di finestre ecosostenibili, comunica che il Ministero dello Sviluppo Economico, a fronte di un investimento ammesso di 2.988.847 euro: ha concesso

Afferma Marco Cipriano, amministratore delegato di Sciuker Frames:

"L’importo è destinato a sostenere l’attività di ricerca e sviluppo, in particolare l’inserimento del nuovo impianto produttivo automatico.

Un progetto altamente ingegneristico che consentirà di aumentare la marginalità e di perfezionare il processo produttivo grazie alle più moderne tecnologie e ai più avanzati software a controllo numerico."

✅ Sciuker Frames

✔ Prezzo 0,816 €

✔ PE 12m 19,4

✔ PB 1,32

✔ Fair Value 0,744 €

✔ Rendimento implicito 11,7%

✔ Rating B2 - GROWTH

- 1.046.096 euro a fondo perduto;

- 1.195.539 come finanziamento agevolato senza interessi.

Afferma Marco Cipriano, amministratore delegato di Sciuker Frames:

"L’importo è destinato a sostenere l’attività di ricerca e sviluppo, in particolare l’inserimento del nuovo impianto produttivo automatico.

Un progetto altamente ingegneristico che consentirà di aumentare la marginalità e di perfezionare il processo produttivo grazie alle più moderne tecnologie e ai più avanzati software a controllo numerico."

✅ Sciuker Frames

✔ Prezzo 0,816 €

✔ PE 12m 19,4

✔ PB 1,32

✔ Fair Value 0,744 €

✔ Rendimento implicito 11,7%

✔ Rating B2 - GROWTH

Pubblicato da: Aim Italia News alle

09:55

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: Sciuker Frames

Net Insurance, accordo per il recupero degli attivi

Net Insurance, società assicurativa e riassicurativa quotata all'AIM Italia, informa di aver definito un accordo sul rientro delle somme distratte dai conti della società per un valore di 26,6 mln di euro.

Il piano prevede il rientro dell'intero capitale entro la fine del 2020, di cui la maggior parte entro il 2019.

Il processo di recupero sarà supportato da attività a garanzia, di cui l'accordo prevede la costituzione.

L'intero piano e l'effettivo incasso delle somme da restituire sono soggetti al pieno adempimento dell'accordo.

L'incasso della prima tranche di 6,3 mln di euro in titoli di stato è previsto entro il 10 agosto 2019 e l'andamento del processo di incasso sarà progressivamente comunicato al mercato.

✅ Net Insurance

✔ Prezzo 4,16 €

✔ PE 12m 11,7

✔ PB 1,35

✔ Fair Value 4,28 €

✔ Rendimento implicito 11,7%

✔ Rating B1 - GROWTH

Il piano prevede il rientro dell'intero capitale entro la fine del 2020, di cui la maggior parte entro il 2019.

Il processo di recupero sarà supportato da attività a garanzia, di cui l'accordo prevede la costituzione.

L'intero piano e l'effettivo incasso delle somme da restituire sono soggetti al pieno adempimento dell'accordo.

L'incasso della prima tranche di 6,3 mln di euro in titoli di stato è previsto entro il 10 agosto 2019 e l'andamento del processo di incasso sarà progressivamente comunicato al mercato.

✅ Net Insurance

✔ Prezzo 4,16 €

✔ PE 12m 11,7

✔ PB 1,35

✔ Fair Value 4,28 €

✔ Rendimento implicito 11,7%

✔ Rating B1 - GROWTH

Pubblicato da: Aim Italia News alle

07:00

Invia tramite emailPostalo sul blogCondividi su TwitterCondividi su FacebookCondividi su Pinterest

Argomenti: Net Insurance

Iscriviti a: Post (Atom)