Spaxs, società quotata sull'AIM Italia, informa che il consiglio di amministrazione della sua controllata

Banca Interprovinciale SpA ha approvato i risultati preliminari per l’esercizio chiuso al 31 dicembre 2018.

La

Business Combination tra Spaxs e Banca Interprovinciale è diventata efficace il

20 settembre 2018, data in cui Spaxs ha acquisito la banca.

Corrado Passera, amministratore delegato di Banca Interprovinciale, ha commentato:

“Nel 2018 abbiano posto le basi per l’avvio di una

startup bancaria altamente digitalizzata e specializzata nel credito alle PMI, partendo da Banca Interprovinciale, la cui fusione con Spaxs sarà perfezionata a breve dando vita a

illimity Bank.

Il risultato dell’esercizio, in linea con quanto previsto dal Piano Industriale, riflette i

costi necessari alla costruzione del nuovo modello di banca, inclusi i primi investimenti in

risorse umane, con un numero di dipendenti in pochi mesi salito a

138, e in tecnologia, legati allo sviluppo di una

piattaforma tecnologica all’avanguardia e alla costruzione di una banca diretta digitale innovativa, il cui lancio è previsto nel corso del 2019.

Il risultato economico dell’anno 2018 include inoltre gli effetti dell’attività di

de-risking del portafoglio di

titoli governativi, che abbiamo proattivamente deciso di ridurre tenuto conto del mutato contesto macro.”

Al 31 dicembre 2018 i

crediti netti verso clientela di Banca Interprovinciale erano pari a

613 mln di euro, in crescita rispetto al dato del 2017, anno in cui il portafoglio si è attestato a 380 mln di euro.

Successivamente all’efficacia della

Business Combination tra Spaxs e Banca Interprovinciale il 20 settembre 2018, la banca ha iniziato la nuova operatività nei segmenti di business previsti dal Piano Industriale, realizzando nel

quarto trimestre 2018 impieghi a clientela per complessivi

175 mln di euro.

Di questi, circa

90 mln di euro rappresentano l’investimento complessivo nell’acquisto di

portafogli NPL, realizzato per il tramite di un veicolo di cartolarizzazione.

Tale valore corrisponde a un valore nominale complessivo (

Gross Book Value) dei portafogli NPL acquistati dalla banca al 31 dicembre 2018 di circa

1,15 mld di euro.

La parte prevalente del portafoglio complessivo (

81% del valore nominale lordo) è rappresentata da

crediti non garantiti e circa il

75% del valore nominale lordo è costituito da

crediti verso imprese.

La banca ha inoltre erogato

51 mln di euro di

senior financing, garantito da un portafoglio di crediti

non-performing corporate secured del valore nominale lordo di 1,2 mld di euro.

La

Divisione SME ha inoltre realizzato due transazioni nell’area T

urnaround per un valore complessivo erogato di

34 mln di euro.

Gli

impieghi verso la clientela storica della banca sono invece risultati sostanzialmente

stabili a 312 mln di euro, rispetto ai 326 mln di euro dell’anno 2017.

Nel corso del 2018, lo stock di

crediti dubbi lordi di Banca Interprovinciale, esclusi i portafogli NPL acquistati, si è attestato a

30,9 mln di euro, rispetto ai 18,4 mln di euro del 2017, prevalentemente per effetto della riclassificazione di alcune posizioni da bonis a non-performing.

Il

rapporto tra crediti dubbi lordi e crediti lordi totali verso clientela (con esclusione dei crediti NPL acquistati e dei titoli classificati come HTC) si attesta al

7,4% rispetto al 5,4% registrato nel 2017.

Il

tasso di copertura dei crediti dubbi lordi organici si è attestato al

44%, sostanzialmente in linea rispetto al 44,6% registrato nell’anno precedente.

Il rapporto tra

crediti dubbi netti e crediti netti totali verso la clientela (con esclusione dei portafogli NPL acquistati e dei titoli classificati come HTC) è pertanto pari al

4,3% rispetto al 3,1% del 2017, inferiore alla media di sistema delle banche meno significative, che a giugno 2018 si attestava al 7% circa.

Nel corso del 2018, il management dell’emittente ha deciso di intraprendere una serie di azioni di

de-risking sul portafoglio di titoli governativi di proprietà della banca acquisita.

Tale attività ha condotto alla

riduzione dell’esposizione in titoli governativi classificati nella categoria

Held To Collect & Sell (HTCS) dello stato patrimoniale di circa l’

84% al valore di 81 mln di euro a fine 2018.

A fronte di un

impatto negativo a conto economico ante imposte pari a 15 mln di euro, l’attività di

de-risking ha prodotto una sostanziale riduzione dei

parametri di rischio del portafoglio HTCS.

Nel 2019 sono stati ceduti ulteriori 65 mln di euro di titoli governativi, con un impatto economico negativo contenuto (circa 400 mila euro).

Complessivamente, attraverso la manovra di

de-risking sui titoli governativi, il

rischio tasso e il

rischio credito del portafoglio HTCS sono stati ridotti a valori trascurabili e il portafoglio complessivo di titoli di Stato, inclusi i titoli classificati come HTC, è stato ridotto ad oggi di oltre il 75%.

Per effetto delle dinamiche sopra descritte, al 31 dicembre 2018 il

totale attivo della banca si è ridotto a

909 mln di euro, rispetto a circa 1,1 mld di euro a fine 2017.

La

raccolta diretta da clientela nell’anno 2018 è in leggera crescita rispetto all’esercizio precedente, attestandosi a

556 mln di euro.

Di questi,

474 mln di euro sono

depositi da clientela, in crescita del 9% rispetto al 2017, a dimostrazione della solidità delle relazioni con la clientela della banca anche successivamente alla

Business Combination con Spaxs.

I titoli obbligazionari sono invece diminuiti del 14%.

Al 31 dicembre 2018 il

patrimonio netto si attesta a

228 mln di euro.

Tale valore tiene conto della

perdita di esercizio per circa

29,1 mln di euro e dei due versamenti in conto

futuro aumento di capitale a settembre e dicembre 2018 per complessivi

200 mln di euro, effettuati da Spaxs per consentire l’avvio della nuova operatività della banca pro-tempore in attesa dell’efficacia della fusione.

A fine 2018, il

CET1 ratio della banca si attesta al

42%.

Il

Net Stable Funding Ratio (NSFR) è risultato pari al

142% e il

Liquidity Coverage Ratio (LCR) pari al

246%.

Il

margine di interesse si è attestato a

12 mln di euro, in crescita del 5% rispetto al 2017 a seguito degli interessi maturati su parte dei portafogli NPL acquistati nel quarto trimestre (3 mln di euro) che hanno più che compensato la riduzione del contributo a interessi attivi derivante dal portafoglio di titoli governativi a seguito dell'attività di

de-risking.

Gli attivi derivanti dalla

nuova operatività della banca hanno generato effetti economici nel quarto trimestre 2018 solo in minima parte, a motivo delle diverse date di perfezionamento delle operazioni nel corso del trimestre, nonché dell’intervallo di tempo che tipicamente intercorre, nel caso di acquisti di portafogli NPL, tra la data dell’operazione e la data in cui il portafoglio inizia a generare ricavi (processo di

onboarding e caricamento dati).

Le commissioni nette legate all’attività bancaria tradizionale sono rimaste sostanzialmente in linea con l’anno precedente e pari a circa 4 mln di euro.

Le

attività di negoziazione hanno registrato un

risultato netto negativo per circa 16 mln di euro, per effetto principalmente delle perdite realizzate sulle vendite dei titoli di stato (circa 15 mln di euro) e della minusvalenza sul portafoglio classificato in bilancio come attività finanziarie valutate al fair value con impatto a conto economico, per circa 1 mln di euro.

Le spese per il personale si sono attestate a circa 10 mln di euro, di cui 2 mln di euro derivanti da spese non ricorrenti connesse all'esecuzione della

Business Combination.

Al netto delle componenti straordinarie, l’incremento dei costi nel 2018, rispetto ai 5,2 mln di euro registrati nel 2017, è dovuto all’assunzione di nuove risorse.

Complessivamente, il

personale dipendente si attesta a 138 unità a fine 2018, saliti a

184 alla data attuale.

Gli accantonamenti netti a fondi rischi e oneri, pari a 2,6 mln di euro, includono anche i costi una tantum riferibili alla disdetta anticipata del contratto di

outsourcing dei sistemi contabili e di segnalazione utilizzato dalla banca, corrispondente al valore della penale e ai costi di migrazione sulla nuova piattaforma.

Le rettifiche di valore nette su crediti si attestano a circa 7,4 mln di euro, in aumento rispetto all’esercizio precedente per effetto dell’incremento delle posizioni classificate a

non-performing.

Il

costo del rischio, in termini di rettifiche nette su crediti in rapporto ai crediti netti per finanziamenti di fine periodo si è attestato a circa

190 basis point.

La

perdita lorda dell’operatività corrente di circa

40,1 mln di euro ha generato imposte anticipate per circa 11 mln di euro, ritenute integralmente recuperabili sulla base delle prospettive reddituali.

L’anno 2018 si chiude pertanto con un

risultato netto negativo di 29,1 mln di euro, in linea con quanto previsto dal Piano Industriale.

✅ Illimity Bank (Spaxs)

✔ Prezzo 6,85 €

✔ PE 12m neg

✔ PB 0,72

✔ Fair Value 8,55 €

✔ Rendimento implicito 14,0%

✔ Rating B1 - GROWTH

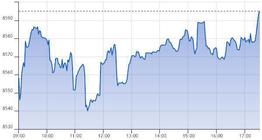

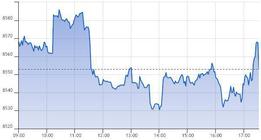

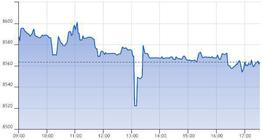

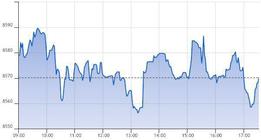

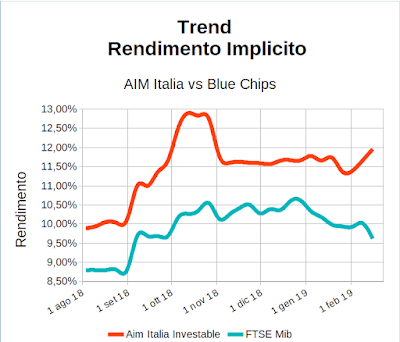

Il FTSE AIM Italia è salito nella settimana del +0,36%

Il FTSE AIM Italia è salito nella settimana del +0,36%